近日,中央经济工作会议指出2023年还将出台新举措,侧重研究解决改善房企资产负债状况,政策窗口似有进一步敞开的迹象。

房地产“三支箭“射出后,地产债券发行端和资本端都迎来巨大窗口期。目前政策已落地一个月有余,房地产债市场现在怎么样了?

房企1个月发债达221亿

11月8日,中国银行间市场交易商协会(以下简称“交易商协会”)继续推进并扩大民营企业债券融资支持工具(“第二支箭”),支持包括房地产企业在内的民营企业发债融资。

政策窗口敞开下,各个房企陆续将债券发行提上日程,房地产债券发行正在加速落地。11月地产债发行规模221.20亿元,同比大幅增长,民营房企中龙湖集团和滨江集团发行债券总额28亿元,占比12.66%。

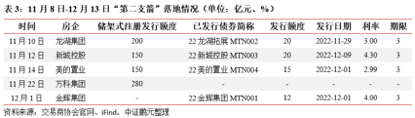

储架式申请是房企债券发行的“先行棋”。近1个月来,大量房企向交易所提交储架式发债申请,据统计目前约有950亿元资金“储”于“架”上。交易商协会已受理龙湖、美的置业、新城控股、万科、金地、金辉储架式发债申请,分别为200亿元、150亿元、150亿元、280亿元、150亿元、20亿元,合计950亿元。另外,中债增进公司已收到近百家房企增信业务意向,旭辉集团于近期向中国银行间市场交易商协会表达了150亿元储架式注册发行意向,目前相关注册工作正在筹备过程中。绿城中国拟报送110亿元储架式中期票据注册发行计划,用于置换到期债券及项目开发建设。

事实上,落地的速度也快于预期。短短1个月内时间,已由中债增全额担保发行四支中票,输血67亿。

11月29日,龙湖集团率先完成20亿元中期票据完成簿记。该笔债券由中债信用增进投资股份有限公司(以下简称"中债增")提供全额无条件不可撤销连带责任保证担保,期限为三年,票面利率为3%。

新城控股、美的置业、金辉集团紧随其后,分别发行20亿元、15亿元、12亿元的债券。

第一财经记者注意到,相较于今年8-10月示范性房企发行中债增担保中票票面利率3.2%-3.5%的区间,本次“第二支箭”扩容后发行中票票面利率介于3%-4.3%区间,房企发债利率差异进一步扩大。中证鹏远在研报中指出,不同房企发行债券票面利率差别较大,或与市场波动剧烈,不同房企资质有所差异有关。

此外,“央地合作”增信模式也为民营房企发债注入“强心针。”12月9日,新希望、美的置业在上交所共簿记发行24.3亿元公司债券,碧桂园在深交所簿记发行10亿元公司债券,证金公司联合市场机构为3家民营房企债券发行同步创设信用保护工具。值得关注的是,试点成功落地后,政策导向更加明朗。12月21日,证监会会议中指出要继续实施民企债券融资专项支持计划和支持工具,更好地推进央地合作增信共同支持民营房企发债。

地产债价格上涨

房企债券市场动作不断,地产债迎来上涨窗口期。在债市整体下行的大环境下,地产债11月至今逆势波动上涨。

截至12月19日,中证地产债指数近一个月来涨幅高达3.4%,从11月11日至今,在1319只债券中有985只债券价格上涨,占比超3/4。其中涨幅最大的是“G17龙湖2”和“G17龙湖3”全价涨幅分别为39.5%和38.5%。

11月中下旬,涨势最猛, “20世茂G1”、“20世茂03”“21金科01”“20旭辉01”“20碧地01”“20金科03”等多只知名房企债券都因涨幅过大被盘中临时停牌。

美元债市场也有一定反弹。11月16日至11月30日,iBoxx亚洲中资美元房地产债券指数上涨12.36,到期收益率下跌2.87%。

不少业内人士认为,地产债投资目前已经从左侧交易到了右侧交易,随着地产行业的信用逐步修复,其中存在大量投资机会。

某基金机构相关人士指出,在目前的政策力度下,未来地产债价格回到前低的概率已经不大。具体来看,短久期地产债确定性较大一些,长久期地产债还可能有一些波动。

地产行情还能走多远?天风证券分析师孙彬彬在研报中指出,对比2014~2015年,境内地产债发行规模最先改善,自2014年二季度大幅增加,发行规模一直保持至2016年10月末。930之后地产股、地产债和中资美元债相继走出超额行情。各市场表现不尽相同,境内地产债市场表现持续近1年多,中资美元债行情超过两年。

也有不少人对于后市呈谨慎态度。国泰君安证券固定收益分析师王宇辰就认为,地产政策的拐点,和地产债的拐点并不完全对应。原因在于,债券的偿付顺序是地产所有的利益相关方中是靠后的,仅排在权益之前。

到期压力大 房企债务能否软着陆?

不少业内人士表示,此次政策大力支持民营房企发债或与债务到期潮将至有关。

根据中证鹏元数据显示,2022年12月中旬至2023年1月中旬,地产债合计到期偿付金额298.7亿元,涉及回售行权的债券余额135.65亿元,金地集团、石榴置业和珠江投资或面临一定的偿付/回售压力。

事实上,明年一季度房企在偿债端持续承压。鹏元国际董事郭莹在22日的中证鹏元信用风险年会中指出,2023年境内地产债偿还量为3585亿元,将在3月迎来偿债高峰;中资美元地产债到期金额为600亿元,预计1月和4月为偿债高峰。

还债压力持续升温,不少房企除了发行新债外,近期也纷纷与债权人展开谈判,力求获得展期通过。

11月10日,富力地产公告宣布,包括“H16富力4”、“16富力05”、“16富力06”等在内的合计8笔债券获得展期,展期金额为135亿元。

12月6日,龙光集团境内债整体展期事项获得债券投资人表决通过,已展期债券及ABS展期期限为36个月,未展期债券及ABS展期期限为48个月,总展期规模为223.6亿元。超200亿元的到期债务获得展期,这将有效改善龙光集团的现金流压力。

在境外债方面,内保外贷或也将成为化解房企存量境外债的“利器”。 龙湖集团获中国银行7亿元“内保外贷”首单支持,释放积极信号。目前,中信银行、光大银行近期也与多家房企签署战略合作协议,为房企提供综合金融服务,其中就包括“内保外贷”等业务领域。

编辑/樊宏伟