首家农商银行系金融租赁公司或将易主。

8月4日,广州农商银行发布公告称,拟对外全额或部分转让全资附属子公司珠江金融租赁有限公司(以下简称“珠江金租”)股权。

珠江金租是全国首家由农商银行控股的银行系金融租赁公司,前几年曾加大对K12 民办教育在内的教育行业、“三农”(包括生猪行业、 蛋鸡行业以及乳制品行业)的租赁力度。

财联社记者发现,目前珠江金租至少手握27家企业的全部股权,并且其中有8家企业,以超过实缴资本数额向珠江金租出质股权。此外,公司所投部分企业已成为失信公司。

有法律界人士表示,认缴未实缴的股权有较大不确定性,不适宜用于出质。

星图金融研究院研究员黄大智表示,目前来看,转让珠江金租股份是个别情况,金租公司还并未出现行业性的转让和收购。

准备转让珠江金租股权 广州农商银行归母净利润大幅下滑

近日,广州农商银行披露的公告显示,该行拟对外转让珠江金租股权,股权转让比例为全额或部分转让。该议案目前已通过董事会,将提交2022年第二次临时股东大会审议。

公开资料显示,珠江金租于2014年12月取得营业执照,是新《金融租赁公司管理办法》以来,经原中国银监会批复同意筹建的第一家全国性金融租赁公司,是全国首家由农商银行控股的银行系金融租赁公司,也是广东省首家由原中国银监会批准设立的金融租赁公司。

对拥有多个“首家”名头的珠江金租,广州农商银行为何出现转让念头?

“为了优化本行资产结构与资源配置,进一步聚焦主营业务发展布局,改善盈利状况,增强风险抵御能力,围绕整体发展战略规划。”广州农商银行在公告中解释。

广州农商银行2021年年报显示,截至报告期末,该行营业收入234.81亿元,同比增长10.66%,但净利润为37.76亿元,同比减少28.43%;归母净利润为31.75亿元,同比大幅下滑37.51%。

资产质量方面,2018年至2021年,广州农商银行不良贷款率持续走高,分别为1.27%、1.73%、1.81%和1.83%。而拨备覆盖率相比前几年明显下降,分别为276.64%、208.09%、154.85%和167.04%。

战略层面,资产质量是广州农商银行聚焦的重点。该行曾在2021年报和工作会议中多次提到“资产质量年”“提升资产业务发展的质量效益”,并表示要以乡村金融、产业金融、消费金融、财富金融为重点,聚焦主责主业,坚守支农支小发展定位。

据悉,广州农商银行共有30家附属子公司,包括25家村镇银行,4家农商银行,珠江金租是唯一一家非银金融机构。

“广州农商银行绝大多数子公司均是银行机构,本来就与该行业务相契合,如果该行还想进一步聚焦主业务,那么只能在珠江金租上下功夫。”一业内人士说。

公告显示,珠江金租股权转让可采取通过产权市场公开交易方式或非公开协定转让方式进行转让。

价格方面,公告称,根据财务测算,参考市场情况,每股转让价格不低于经评估后的每股净资产值的1.35倍。如为产权市场公开交易,最终成交价格将以产权交易所公开交易为准。

上述业内人士告诉记者,1.35倍的估值已经相当不错,甚至高出了一些上市金租公司资产溢价水平。

投向K12教育 8家企业以超实缴资本向珠江金租出质股权

2021年末,珠江金租注册资本以未分配利润转增,由10亿元增至15亿元。不过,其并未披露2021年业绩报告,仅在官网表示,截至2021年11月,公司资产规模接近200亿元,实现营业收入超10亿元,资本充足率达17.86%。

根据珠江金租2020年年报,该公司总资产为167亿元,实现净利润4.00亿元,同比减少16.84%;平均资产回报率和平均资本回报率分别为2.42%和16.69%,分别较上年下降0.82%和7.91%。

据华泰证券研报显示,2020年金融租赁企业融资租赁资产行业集中度较高,主要集中于交通运输、水利、电热燃气等公用事业类行业。数据显示,交银金租、工银金租、招银金租等头部银行系金融租赁公司,其超过50%的资产分布于交运行业。

联合资信2021年发布的一项专项研究指出,以39家金融租赁公司作为分析样本,发现超过80%的样本银行系金融租赁公司业务发展主要定位于航空、航运、大型设备制造业等行业。

与上述业务布局不同,2018年至2020年,珠江金租加大了对教育、“三农”的租赁力度,形成了以K12 民办教育在内的教育行业、“三农”(包括生猪行业、 蛋鸡行业以及乳制品行业)为主的租赁版图。

年报显示,截至2020年末,珠江金租的租赁业务分布中,前五大行业应收融资租赁款净额合计占比75.38%,较上年增加4.90个百分点,其中教育,农、林、牧、渔业,批发和零售业,文化、体育和娱乐业以及制造业领域占比分别为 26.78%、20.20%、9.81%、9.48%和9.11%。

目前,K12教育已被“双减”政策整顿。

“如果金租公司投资的资产特别集中于某一个行业,当这个行业受到政策性或周期性影响,金租公司资产可能会面临比较大的减值风险。另外,金租公司基本上都是售后回租模式,当行业下行时,还会面临所投企业经营不稳定,产生自然质量风险。”黄大智告诉记者。

此外,财联社记者据天眼查对珠江金租债务人穿透调查,发现公司所投的部分企业已成为失信公司或曾因未按时履行法律义务而被法院强制执行。包括信阳兴家宜居实业有限公司、湖南安化港泰实业有限公司、广东鑫金汇投资发展集团有限公司。

另据天眼查显示,向珠江金租出质股权的企业中,截至目前至少有27家企业的股权全部处于出质状态,即向珠江金租质押的股权金额达到注册资本。其中不乏质押股权数额达5000万元以上的企业,例如安徽万基酒店管理有限公司,其注册资本1亿元,向珠江金租出质股权数额也为1亿元。

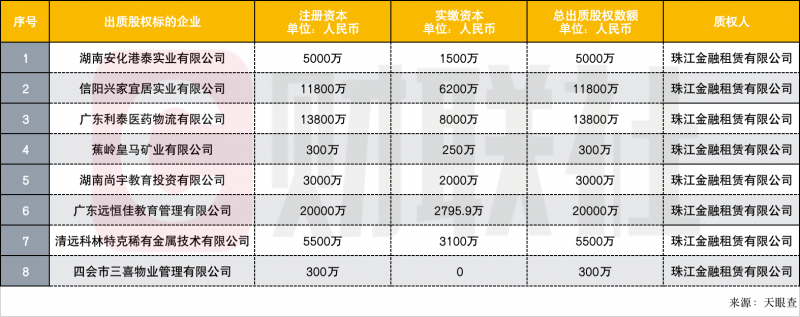

甚至上述27家企业中有8家企业,以超过实缴资本数额向珠江金租出质股权。

例如,广东远恒佳教育管理有限公司注册资本2亿元,实缴资本2795.9万元,向珠江金租出质股权数额为2亿元。广东利泰医药物流有限公司注册资本1.38亿元,向珠江金租出质1.38亿元股权数额,但其实缴资本为8000万元。  四会市三喜物业管理有限公司更是以0元实缴资本,向珠江金租出质300万元股权。

四会市三喜物业管理有限公司更是以0元实缴资本,向珠江金租出质300万元股权。

黄大智表示,除了注册资本外,还需要综合考虑资产负债等数据。很难从出资股权数量达到资本总额这一情况,衡量公司风险。此外,股权质押程度高,说明自身融资需求旺盛。

不过,一法律界人士告诉财联社记者,认缴未实缴的股权是否具有实质价值,这个问题行业仍有讨论。但从风控角度出发,这类股权有较大不确定性。“如果股东并没有按时认缴到位,除了会受到处罚之外,会影响债务清偿,损害质权人利益,所以这类股权不适宜用于出质。例如,《外商投资企业投资者股权变更的若干规定》就规定,投资者不得质押未缴付出资部分的股权。”

3家农商银行系金租公司净利润涨势迅猛 但总体处在腰部

银保监会披露的银行业金融机构法人名单显示,截至2021年12月末,我国金租公司共有71家。其中,银行直接控股或者持股的金租公司达47家,占比近七成;3家金融租赁公司专业子公司由招银金租、国银金租、交银金租100%控股。

47家金租公司中9家有农商银行背景,分别是渝农商金租、九银金租、湖北金租、前海兴邦金租、长江联合金租、厦门金租、珠江金租、佛山海晟金租和江南金租。

根据各金租公司年报,2021年资产破百亿的40家金租公司中,有10家总资产规模超过1000 亿元,其中9家是银行系。

国银金租、交银金租、工银金租分别以3418.38亿元、3188.87亿元、2953.6亿元的总资产占据前三名。渝农商金租、湖北金租、佛山海晟金租总资产分别为450亿元、445亿元、250亿元。

“对于银行系金租公司而言,母行对其资金支持力度大,可以更容易获得额度高、利率低的融资资金,凭借融资优势扩大投资规模。”一融资租赁从业人士表示,银行也可以凭借金租公司拓宽业务范围,丰富金融产品品类,提高竞争力。

渝农商金租并未披露其2021年营业收入,湖北金租和佛山海晟金租营业收入分别为14.65亿元、7.68亿元,同比增长9%、17%。两者与以233.16亿元营收排在第一名的国银金租相差15倍和30倍。

净利润方面,湖北金租和佛山海晟金租涨势迅猛,分别增加25%、59%,达到了8.53亿元、3.37亿元。渝农商金租2021年净利润为8.1亿元,同比上升9%。其余农商银行系金租公司并未完整披露2021业绩报告。

“近两年来,受整个行业影响,金租公司增长规模其实并不快。不过,这三家金租公司,无论是营收还是净利润的增长幅度远远高于行业平均水平。但从总量看并不算特别大,处在腰部位置。”黄大智说。

不过,上述融资租赁人士告诉记者,一些城农商行对金租公司并非完全控股,这些公司股东背景较为复杂,有的还涉及一些民营企业,如果重要股东出现财务危机,会对公司偿债能力造成负面影响。而且部分城农商行金租资质下沉,净息差较高。

黄大智表示,目前来看,转让珠江金租股份是个别情况,金租公司还并未出现行业性的转让和收购。

编辑/范辉