日前有观点称“主动权益基金在2024年上半年赎回超5000亿元,月均净赎回达到了866.46亿元”,随后又演变为“公募基金遭遇赎回压力进而导致流动性危机”,进而引发不少讨论。

然而,《每日经济新闻》记者统计发现,在剔除基金持有权益资产市值缩水的因素后,从份额角度来看,2024年上半年主动权益基金总份额从3.56万亿份降至3.35万亿份,被基民净赎回了2097.48亿份,净赎回比例其实只有5.9%。

基金净赎回5000亿元引关注

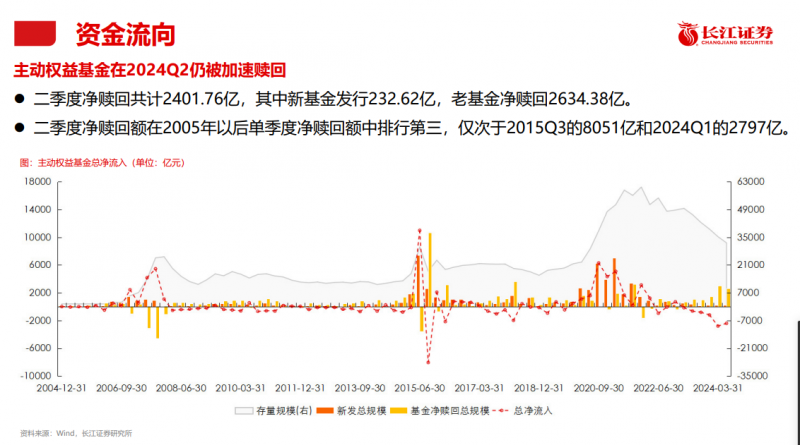

近日,长江证券的一份关于基金赎回的报告火爆出圈。据其统计,主动权益基金在二季度净赎回共计2401.76亿元,其中新基金发行232.62亿,老基金净赎回2634.38亿元。同时,二季度净赎回额在2005年以后单季度净赎回额中排行第三,仅次于2015Q3的8051亿和2024Q1的2797亿。照此计算,若将两个季度的数据合并计算,2024年上半年主动权益基金被净赎回5198.76亿元,月均净赎回达到了866.46亿元。

不过,这一数据并没有得到基金公司的认同。

“事实上,基金资产净值的变化是基金份额变化以及同期基金收益率的变化双重因素共同叠加所致,而基金份额的变化则是更能呈现基金被基民赎回的真实情况。”某基金公司相关人士向每经记者表示。

沪上某基金公司投研人士指出,今年权益资产市场表现不佳,基金持有的股票市值也一路缩水。基金资产净值的变化则是包含了基金持有权益资产缩水的情况。观察基民赎回的现象,需要将这一因素剔除。

截至6月30日,Wind数据显示,全市场成立超过一年的主动权益基金(包含普通股票型、偏股混合型、平衡混合型及灵活配置型基金,只统计主代码)共有4293只。今年上半年,上述基金取得的平均收益率为-4.68%。这一数字相比于去年同期的平均收益率下降了4.2%。

主动权益基金上半年被净赎回近2100亿份

如果从基金份额角度来看,2024年上半年主动权益类基金赎回的情况究竟是怎样?

Wind数据显示,2024年上半年,主动权益基金数量从4348只增加至4442只,基金总份额却从3.56万亿份降至3.35万亿份,净赎回为2097.48亿份,净赎回比例为5.9%。

数据进一步显示,一季度期间,主动权益类基金数量从4348只上升为4396只,增加了48只,同期净赎回份额超过1400亿份。二季度期间,主动权益类基金数量增加了46只,期间净赎回份额约为694亿份。

以上数据无疑说明,主动权益类基金在今年一季度遭遇了更多的赎回。

具体来看,2024年上半年,普通股票型基金的数量增加了10只至563只。基金总份额从去年底的4471.14亿份,减少至4154.15亿份,期间净赎回份额近317亿份,净赎回比例为7%左右。

一季度期间,普通股票型基金数量仅增加了2只,同期的份额则降至4251.71亿份,被净申购的份额接近220亿份。而在二季度普通股基金的份额被净赎回了97.56亿份。

再看主动权益类型基金中占比最大的偏股混合型基金。2024年上半年,该类型基金的数量从2361只增至2467只,增加了106只。同期的基金总份额从2.32万亿份降到2.21万亿份,净赎回份额达到了1102.27亿份,净赎回比例为4.76%。

分阶段来看,今年一季度,偏股混合型基金的数量增加了58只,基金总份额却跌破2.3万亿份关口,降至约2.24万亿份,期间净赎回份额超过800亿份。二季度期间,偏股混合型基金增加了48只,季度净赎回份额则是约300亿份。

今年上半年,主动权益类基金中,数量唯一下降的类型就是灵活配置型基金,其数量从1409只减至1386只,减少了23只。期间份额从7600多亿份降至7000亿份以下,期间季度净赎回份额660.31亿份,净赎回比例为8.63%。前两个季度净赎回的份额分别为376.63亿份、283.68亿份。

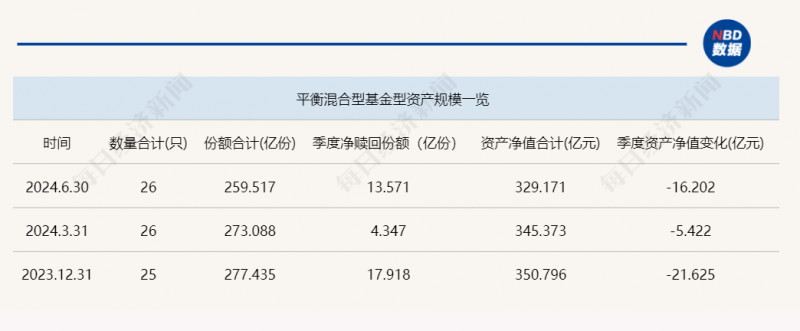

最后看平衡混合型基金,上半年数量几乎不变,仅在今年3月新成立了兴银价值平衡基金1只产品。平衡混合型基金的份额从年初的277.43亿份减至259.52亿份,净赎回份额为17.92亿份,净赎回比例为6.46%。

总而言之,2024年上半年,就净赎回份额来看,偏股混合型基金超过1100亿份,其次是灵活配置型基金,同期超过了660亿份。就净赎回比例而言,最高的灵活配置型基金,达到了8.63%,其次为普通股票型基金,比例为7%左右。

流动性危机并不存在

近段时期,公募基金遭遇赎回压力进而导致流动性危机的观点引发关注和讨论。然而,前述数据显示,主动权益类基金的份额上半年减少了2100亿份,净赎回比例不到6%。

前述沪上基金公司投研人士表示:“其实A股已是连续下跌几年,赎回一直都有,很多投资者都处在被套阶段,基本选择了持基不动。只是今年以来,投资者信心变得更为脆弱和敏感。的确有部分投资者等不下去,选择出局。因为赎回进而引发流动性危机是不太可能的,远没有到这个地步。”

“近期有投资者与舆论讨论”赎回“导致流动性危机,根据我们的数据和最新了解情况,我认为流动性危机是不存在的。实际上指数基金持续净流入支撑了很多大股票的估值。” 中信建投首席策略分析师陈果指出。

陈果认为,市场整体从五月高点以来的回调完全是可以预期的,性质就是分子端主导,近期多数内需数据确实加快下行,且外需预期也在下修。当前位置不应再太悲观了,至少先转为中性,结构线索就是扩内需预期。从利率快速调整到真金白银财政补贴落地,一系列动作开始超市场预期。后续一方面是联储降息周期与美元周期向下,另一方面是外需压力与风险加大,扩内需交易不断生长是时间问题,是大势所趋,近期一系列事件都反复证明:势比人强。

编辑/樊宏伟