近期,你是否在银行遇到过办卡难、取现难、取现额度下调?以前银行求着你办卡开户,但现在要办张银行卡却不是那么容易的事。

一边是众人抱怨卡难办、取钱被问用途,一边却是银行员工大倒苦水。一位实习期月薪2000元的银行柜员就表示,自己开了一张二类卡,竟被罚了7000元,原因是这张卡后来涉及9600元的电信诈骗款,“客户17岁,监护人陪同,开了各种证明,资料也齐全,开卡是为了存钱和绑定手机消费。”虽然这名柜员解释称,复印了客户户口本,居委会派出所也开了证明,流水监测和电话回访也做了,但仍然躲不过被扣罚。

为何现在在银行取现金、办银行卡要被询问用途?你可能不知道原因,但你一定知道日前缅北发生的事,且白所成等10名缅北电信网络诈骗头目被移交给中国时,引起了全网热议。

近年来,电信网络诈骗、跨境赌博等违法犯罪活动频繁发生,银行卡、账户等成为犯罪分子的工具。为了打击这些犯罪活动,切断资金链,银行不得不加强对一线业务的管控,落实反赌反诈的各项要求。

“经过倒查,如果(银行业务人员)没有做到尽职免责,卡住被骗资金,那么就会根据情况进行责任追究。”一家国有大行安姓业务主管对《每日经济新闻》记者(简称“每经记者”)表示,担责包括扣罚和处分两种情况。

不过,每经记者调查发现,大多银行要求提供详细的用途佐证,也有个别银行不问客户取款用途。

“您好,请问您取这么多现金有什么急用?”

2月20日,许久未支取过大额现金的小德,因家中有事急需现金,于是来网点取现。

“超过5万元的大额取现要先预约,今天给您登记,请您明天再来取。”银行大堂经理说。

次日,小德利用午休时间,急匆匆赶往银行,想趁人少的时候,尽快办理取现,但又被柜员问及上述问题。

“我这打卡都要迟到了,你们昨天让我预约,今天又要问我取钱干什么用,怎么这么多条条框框啊?”小德有些不满,但更多的是疑惑。

“很抱歉,大额取现询问用途是我们的规定,请您理解。”柜员有些无奈地解释道。

“我说了,你就会信吗?”小德有些哭笑不得。

图片来源:新浪微博热搜截图

这样的情景,每天都在银行上演。“要是问用途,就说去隔壁银行存,送我一桶油。”“亲们,被银行问取款用途怎么回答?看这一篇帖子就够了。”网络上不乏对这类现象的调侃和攻略。更有甚者,由一句询问,演变为银行工作人员与客户之间的矛盾甚至投诉。

社交平台上关于取款用途的帖子 图片来源:网络截图

此前,“男子故意1次取1元逼哭柜员”事件曾冲上热搜第一,引发网友热议。据媒体报道,浙江宁波一名男子去银行取款2.5万元,被银行柜员追问取款的真实用途,否则就无法取款。

图片来源:新浪微博热搜截图

他随口回了一句:“我取钱坐公交车的。”这时柜员强调说:“银行有规定,客户取款时必须要说明用途,不然有问题的话,我是要被开除的。”

男子愤怒回怼:“那现在就开除你吧!”并且还称他明天还要来取一块钱,不把柜员开除是不会罢休。

据目击者称,工作人员询问取款用途,是银行规定职责范围内的事情,主要是防止受到诈骗。男子认为钱是自己的,取钱时还问这么多,有点不耐烦。最后男子看到工作人员委屈哭了,才把2.5万元一起取出来。

上述事件中的银行柜员委屈到哭,为啥他们即使受委屈也要追问取款用途呢?进一步来讲,如果银行柜员没有识别出涉赌涉诈交易,支取涉赌涉诈资金,是否要担责?

“当然要担责了。办卡都要担责,何况涉及资金。比如快进快出的资金,柜员没有发现,没有研判出来,肯定要承担相应的责任。”一家国有大行安姓业务主管表示,如果客户已经到柜台了,甚至系统已经提示了,比如说是快进快出、短时间内频繁交易等,在这种情况下如果你还没有做进一步的询问调查核实,就支取现金的话,如果后续确实是涉案资金,就要担责。

具体如何担责?安主管举例说,假如系统监测到一笔快进快出可疑交易,并作出提示,但仍然被支取,若经证实,这笔资金是被骗资金,那么就会通过业务流水等信息进行倒查,调取该笔业务办理的录音录像,查看交易流程,研判过程是否到位,是否对资金流向进一步询问核实,是否对可疑支取业务请示了业务主管等。

“经过倒查,如果没有做到尽职免责,卡住这笔被骗资金,那么就会根据情况进行责任追究。”安主管进一步解释说,担责主要表现为两种形式。

第一种情况是扣罚。安主管表示,虽然担责是罕见情形,并没有列为常规的考核指标,但它也会影响柜员的绩效奖金考核。“如果造成的后果比较轻,就只是罚款,体现在绩效工资中。我们行就有员工上个月被罚了一千元。”

第二种情况是“背处分”。“所谓能用钱解决的都是小事,如果后果严重,没有做到尽职免责,那么还可能会背上处分。”安主管透露,若员工受到处分,那么整整一年的评优资格都将被取消,甚至会影响晋升。“这还只是小处分,相比之下罚款都不算什么。”

关于银行前台业务涉案被扣罚,在网络平台上也引起了银行人的共鸣。

“我开了一张二类卡,涉案了,被罚了7000元,涉诈金额9600元,客户17岁,监护人陪同,开了各种证明,资料也齐全。”某网络平台上有银行员工分享经历,自己由于开出的银行卡涉诈而被罚款。

“实习期一个月工资才2000元,被罚了7000元。”虽然这位银行员工如此解释,但仍然躲不过被扣罚。

记者通过网络平台联系到该名发帖分享的银行员工小沐(化名),证实了其扣罚案例的真实性。

“这是一张日限一万元的二类卡,涉诈金额九千多元。”小沐仔细回忆了当时的情形,“是我实习期开的卡,都是根据当时我们会计教我的流程办的。年满十七岁的未成年人,监护人携带户口本身份证陪同,派出所开的办卡证明、居委会开了证明;在办这张卡之后两个月内,我网点有老账户涉诈,因为我刚来不久,办的卡不多,我还加班排查过流水,该账户交易很正常,系统也没有提示任何异常风险,突然就涉诈了。”

“一年前谁会想到受限二类账户也会涉诈。”小沐无奈地感叹道。

小沐还透露,这个案例不止他被罚,其所在的网点累计被罚1.4万元。“听说还有相关部门被罚,累计罚了2万多元。”

可见,即使银行员工在业务过程中做了大量涉案核查工作,但仍然不可能完全封堵风控漏洞,涉赌涉诈的“漏网之鱼”防不胜防。银行对尽职免责的理由审查严格,如果没有过硬的理由,将遭到相当严厉的处罚。

安主管所在的银行,若前台柜员没有做到尽职免责,就支取了涉案资金,是要担责的。其他银行对担责如何认定呢?

“如果柜员无视系统提醒而支取了涉案资金,首当其冲要被问责。”“宇宙行”某二级分行个金部负责人陈总告诉记者,银行核心系统出现提醒是带有日期的,柜员办理业务日期和系统日期可以核对,如果情况属实,柜员承担主要责任。

“但一般系统提醒了的业务,从柜面支取可能性不大了。因为系统的提醒不止在柜面,后台也有系统,以灰名单和黑名单方式标记。后台权限人员可以直接按名单管控,设置只收不付或者全渠道管控。”陈总分析道。

这家大行还对大额快进快出交易进行了严密监测。据陈总介绍,目前该行系统对大额快进快出已经刚性控制,“像当天大额进账后马上支出的,系统直接就是一个出现错误代码的大动作。柜面、自助机、网银等各个渠道都无法支出。”

陈总进一步解释,内控部将反洗钱系统贯穿到业务办理全过程中。具体来看,前台会有联动提醒,个金部有“个金智能风控系统”,会出现名单标签,可以设置只收不付或者全渠道管控。

“线上管控主要在我这儿,主要由省行网金部派发反洗钱管控工单,有两种方式,一种是直接冻结网银,还有一种是下调所有线上支付的额度,日累计和月累计支付限额都可以降成0。”

关于账户限额,陈总介绍道,该大行省行对高风险客户的降额标准是日累计5000元,月累计10000元。“这我都嫌高,高风险我一般设置日累计1000元,月累计5000元。”

不过,也有银行并未对前台人员担责作出硬性规定。

“如果柜员经过核实了解,明确知道这笔资金是非法的,但还是办理了业务,那么这种情况下才会被处罚。”某城商行网点业务主管告诉记者,在业务办理过程中,都会核实取现的用途,但也存在客户“随口一说”的情况,无法核实真实用途。

可见,由于系统建设、科技力量、风控流程、业务逻辑的差异,各家银行对于“前台支取涉案资金要担责”的标准认定和处罚流程亦有不同。

那么,银行大额取现,是否要提前预约?是否要提供用途说明?《每日经济新闻》记者实地走访并致电全国各地区近20家银行,了解到不同银行对取现用途的询问话术、尺度把控、登记方式各有不同。

记者实地走访的西部地区多家银行均表示,5万元以上的大额取款要提前预约,不过对于用途说明,各家银行的要求略有不同。“取现时在柜台提供用途说明就可以。”某国有大行客户经理对记者表示。而有的银行,在预约登记时就要说明具体用途。

类似地,工行北京分行某网点、北京银行一支行、广州银行某分行工作人员均对记者表示,大额取现预约时就要说明用途。

招商银行广州荔湾支行则对大额取现用途严格审核。工作人员主动询问了大额取现用途,表示预约时要登记。

在询问过程中,工作人员审核较为仔细,记者表示取现用途为正常消费,但工作人员表示,“正常消费”并不能作为预约的用途,而是要提供更加具体的用途。

对于具体用途的审核,该银行表现得尤为审慎和专业。例如,对“装修消费”这一用途,工作人员提出了质疑与询问,表示装修消费是否可以转账或汇款。“因为此类用途一般取现的情况比较少。如果确实是装修用途,则要提供相应的装修合同或其他佐证资料,方可预约取款。”

与上述银行呈现鲜明对比的是,也有部分银行对大额取现的用途审核较为宽松,可谓两极分化。某大行上海浦东新区支行工作人员对记者表示,10万元以上的大额取款需要预约,客户带好个人证件即可,不用说明用途。

某大型农商行上海陆家嘴支行工作人员同样对记者表示,大额取款的预约门槛为10万元。“只要确保安全,带好证件即可,不用说明用途。”但该行工作人员特别留意提醒记者,是否接到过不明电话?“谨防电信诈骗。只要是正常用途,就可以取。”

近年来,电信网络诈骗、跨境赌博等违法犯罪活动频繁发生,银行卡、账户等成为犯罪分子的工具。为了打击这些犯罪活动,切断资金链,银行不得不加强对一线业务的管控,落实反赌反诈的各项要求。这就导致了银行一线业务的流程变得更加复杂,审核变得更加严格,客户的体验也受到了一定的影响。

为遏制电信网络诈骗案件高发多发态势,维护社会治安稳定和人民群众合法权益,2020年10月10日,国务院打击治理电信网络新型违法犯罪工作部际联席会议召开,会议决定在全国范围内开展“断卡”行动,严厉打击整治非法开办贩卖电话卡银行卡违法犯罪。

自“断卡”行动开展以来,“办卡难”“额度低”成为热议话题。以前只需要带着身份证就可以很快办出一张转账额度“不菲”的银行卡,现在甚至要带着相关证明,经过层层审核,才能办出一张额度有限的银行卡。

时至今日,办卡还是那么“难”吗?安主管介绍,现在办卡依旧很麻烦。“由于反赌反诈要求,现在全国各地都在不同程度地批量管控卡片。”

记者从银行了解到,就现实情况来看,反诈宣传不可能传达到所有人。而银行办理业务看似繁琐的流程,却有可能挽救一个个家庭。

有人说,“现在技术这么发达,银行把犯罪分子涉及的账户全部冻结不就行了,何必搞得那么复杂?”而实际上,诈骗团伙分工明确、组织严密,防不胜防。

除了日常开户、电子银行和手机银行开通、存取款和转账的风险把控,还有疑似账户的处置与风险解除等工作,银行不得不耗费大量的人力在反赌反诈工作上。特别是一些老网点,存量客户基数大,说不准会有人去买卖自己的账户。而这些风险账户需要银行员工一笔笔去做核查,去做管控。

如果客户认为自己的卡片和交易没问题,提供了相关材料,银行员工还要尽快给客户解除限制。“现在我们非常忙,很多人的卡用不了,都来柜台申请解除管控。外地的卡的话,还要联系开户行,看能不能解控。”安主管表示。

询问客户资金用途,不是为了自己的业绩,也不是为了磨洋工,更不是为了“找茬”,而是为了客户的利益。虽然客户被骗是小概率事件,但是对银行员工来说,这样的事有可能发生在任何一个前来办业务的客户身上,他们必须按要求严格执行。

安主管还举了一个例子,一个2016年办卡的客户,去年11月份都在自己用卡,但12月份突然把卡卖了。当月,就有被骗几万元、30万元、40万元不等的资金,都从他的卡上进出。

“这些资金可能受超级网银控制,很难追回。我们复盘发现,被骗资金都是快进快出,一般都是一分钟之内转入再转出。最长的一笔资金只停留了3分半。”安主管讲述道,银行配合公安机关调查时发现,涉案账户还关联了很多一级、二级账户,比如一笔资金给ABC转账,A下面有好几个子账户,每个子账户下面又关联了好几个账户,像细胞裂变一样,所以资金很难追查。

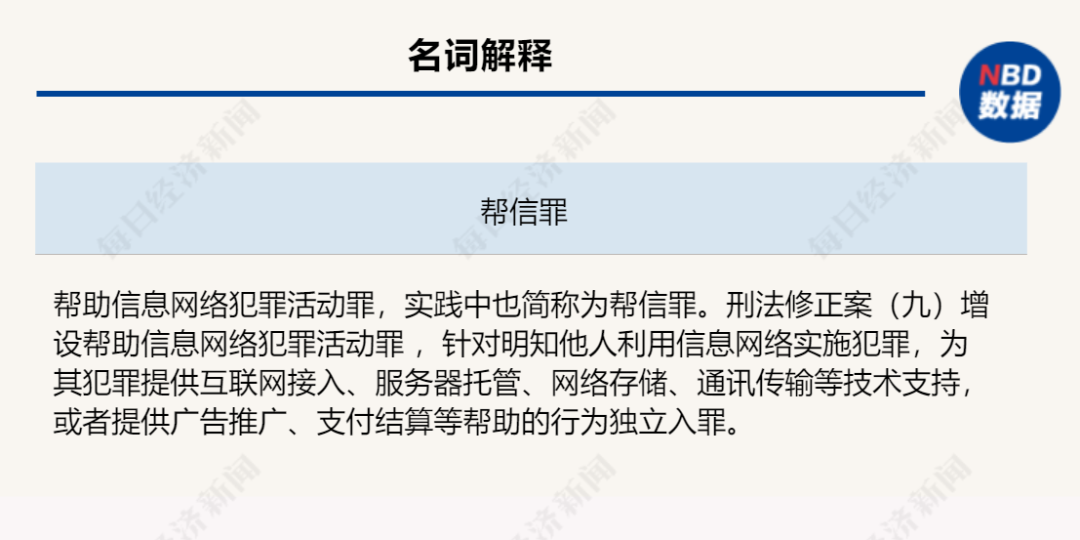

据最高检2022年发布的数据,2020年10月“断卡”行动以来,检察机关起诉涉嫌帮助信息网络犯罪活动罪(帮信罪)案件上涨较快,目前已成为各类刑事犯罪中起诉人数排名第三的罪名(前两位分别是危险驾驶罪、盗窃罪)。

最高检特别指出,在校学生涉案问题值得全社会关注。一些在校学生受老乡、校园周边不法分子蛊惑,出售、出租“两卡”(手机卡和银行卡),沦为“工具人”;也有在校园里招揽同学收购“两卡”,发展为“卡商”的。如某大学学生涂某长期在校园内外收购他人银行卡,提供给不法分子使用,同时唆使其女友万某(在校学生)向同学收购8套银行卡后出售。这些银行卡被用于实施电信网络诈骗犯罪,21名被害人向银行卡内转入被骗资金207万余元。

“现在买卖卡片最严重的群体是学生、村民等。”安主管表示,这是因为这类用卡群体手中或持有之前办的转账额度较高、又不常用的卡片。

不过,自从这类卡片被不法分子盯上之后,对其管控的措施也进行了升级。“以前办的大额度的卡很吃香,但现在基本上对于之前办理时转账额度高、后来一直没有使用或者小额度交易比较多的卡片进行了后台管控,可以说是‘应管尽管’。”安主管透露,当不法分子发现有些银行卡网上转账限额被进一步管控之后,新的犯罪方式又出现了,回到了“取现金”的原始方式。

“以前是一车人拉过来办卡,现在是一车人拉过来取钱。不法分子开始有团伙、有组织地取现金,并且不超过5万元。”根据现金管理要求,不超过5万元的现金,一般可以在银行柜台直接支取。“超过5万元的话,核查得很严格,要提供证件,还要预约登记。”安主管表示。

对涉赌涉诈银行卡管控的主要措施有哪些?

安主管表示,目前的主要管控措施是卡片额度和交易限额方面,还有前台业务要加大审核力度,比如,在存取款环节,增加问询。“所以,其实客户在存取款的时候被银行前台人员问询用途是制度要求,目的是保护人民群众财产,希望大家能够理解。”安主管表示,现在客户对个人隐私保护的意识很强,但银行一线员工肯定也要遵守制度规定。

“如果你见过一个普通工薪阶层,所有的积蓄被骗走,坐在银行的地上嚎啕大哭;或者一个病人好不容易凑来做手术的钱被骗光时,那绝望的眼神,就能理解了。”安主管说,如果银行前台人员多问一句,能帮助公安机关多确认一个诈骗人员,能把涉案资金刚好卡在这个环节,能阻止客户向诈骗团伙转账……那被骗的人资金就能多追回一点,多挽回一点损失。

如何核查涉案资金?

安主管表示,公安机关要求,涉案资金流向要倒查。“很多涉案资金,人都联系不上了,只能根据流水走向、主要的交易渠道、跨行转账等,倒查上下游资金。”

如前所述,记者经过调查走访,结合各家银行一线业务开展情况和监管要求,发现银行在“外部反赌反诈、内部加强案防”方面,主要有以下措施:

一是加强客户识别和账户管控,对于开立或使用银行账户、支付账户的客户,进行有效的身份核验和风险评估,防止账户被用于电信网络诈骗活动。

二是建立异常账户和可疑交易监测机制,对于存在异常开户、拆分、隐匿过账等规避监管的情形,采取核查、延迟、限制、中止等必要的防范措施,及时报告有关部门。

三是针对特定行业、特定地区和特定人群,制定差异化的管理措施,对于易产生大量现金交易的行业,引导客户使用非现金支付工具,对于客户来自风险较高的行业或地区,或者交易金额、频率与客户身份不符的情形,加强信息审核和风险提示,对于部分国家机关、国有企事业单位领导人员等,推动其报告一定金额以上的现金收入。

四是开展宣传、教育、培训,增强客户和员工的反诈意识和能力,通过多种渠道和方式,普及金融知识和常见防诈手段,对非法买卖、出租、出借账户等行为进行警示,对预警发现的潜在受害人进行劝阻。

五是配合公安机关、监管查冻扣,与公安部门建立有效的联防联控机制,对于公安机关依法决定采取的电信网络诈骗涉案资金即时查询、紧急止付、快速冻结、及时解冻和资金返还等措施,予以配合和执行。

六是这些措施从源头、过程和结果三个环节,全面防范和打击电信网络诈骗活动,保护金融消费者的合法权益,维护了金融安全和社会稳定。

编辑/范辉