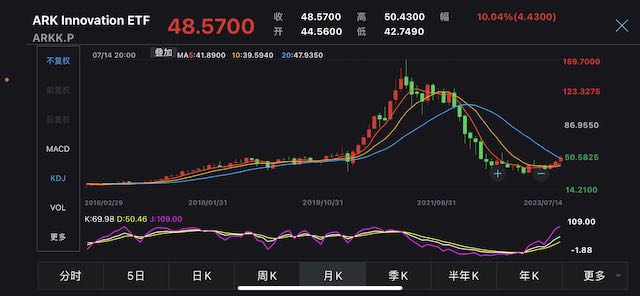

借助科技股强势回归,今年以来,“木头姐”伍德(Cathie Wood)旗下方舟投资(ARK)旗舰创新ETF(ARKK)已累计上涨逾55%。然而,上述涨势未能留住“女股神”的拥护者,投资者反而利用反弹机会退出。

金融数据公司FactSet的数据显示,过去12个月,投资者已从ARKK中撤资7.2亿美元。ARK官网显示,截至5月31日,ARKK资产净值已缩水至77.6亿美元。另据外媒的统计,去年10月中旬至今,ARKK已流出资金约2亿美元,下一代互联网ETF(ARKW)则已录得资金流出约8000万美元。

Skybound Capital首席投资官寿祺在接受第一财经记者采访时:“尽管年初至今涨幅喜人,目前ARKK价格不足其顶点的三分之一,意味着股价需要从现水平上涨200%以上,最高位入场的投资者才有望回本。”

“女股神”遭遇“脱粉”

自2014年10月成立以来,方舟投资曾吸引大批追随者。2020年是木头姐最为风光的一年,由她操盘的五只基金年度回报均超100%,ARKK更是取得了150%的超高收益。在强劲业绩的带动下,当年,ARK资产管理规模迅速膨胀,由年初时的32亿美元激增至12月时的345亿美元,成为最大的主动管理型ETF,伍德本人也因重创颠覆式创新公司而名震四方,被封为华尔街“女股神”。

然而,上述趋势仅维持了一年就发生逆转。

2022年,包括美联储在内的全球主要央行开启数十年来最猛同步加息周期,利率大幅走高打击科技公司估值,导致资金疯狂出逃,以科技股为主的纳指同年重挫33%,ARK也开启了为期两年的震荡下行。ARKK于2021年和2022年分别亏损23.4%和67.0%,价格由高位158.92美元一路跌至29.43美元,直至今年年初才重回上行通道。

在木头姐沉寂的两年,其“忠粉”多数选择持有或进行趁低买入的操作,而现在,分析人士预期,其中一些投资者将永远退出该基金。

塔特尔资本管理公司(Tuttle Capital Management)CEO塔特尔(Matthew Tuttle)表示:“部分投资者在接近顶峰时入场,故遭受了巨额损失。其中一些人曾经表示,这项投资可能永远无法取得盈亏平衡,现在可能已是最佳卖出点位,是时候离场了。”塔特尔于2021年11月推出了一只专门针对ARKK进行反向做空ETF,提供给投资者一个看跌伍德基金的工具。

高位入场投资者难回本

木头姐一再捍卫其投资策略,称资金外流情况相比整体资产规模仍然较小。“2021年2月至今,我们对资金留存状况感到惊喜。撤资规模占到整体资产的比例很小,这就意味着,更有可能的情况是,人们只是获利了结,那些在此前低迷期间一直坚守的投资者并未大批离开。”伍德表示。

寿祺告诉第一财经记者,高位入场的投资者能否回本,主要取决于三大要素:第一,美股何时重回大牛市;第二,ARKK的调仓行动能否助其回血;第三,ARKK能保持多久不清盘。

“ARKK实质是一个高贝塔中小盘组合,在跨周期下理应涨得更狠、跌得更凶。假如美股重回以往宽松货币环境下那种大牛市,对ARKK固然有利,而就今年目前的反弹来看,还不能算是回到这样的市况。”他说道。

寿祺进一步解释称:“ARKK中的大量持仓是尚未盈利、前景扑朔迷离的企业,在高息环境、紧缩周期当中,这类型企业的生存率更低,所以持仓如何能够更快地调向更可持续且上行空间更大的企业是未来的决定因素。”

未盈利企业不获青睐

投资者憧憬美联储快将结束紧缩周期,标普500指数年内上扬17.3%,距离其去年1月创下的历史高点仍有7%的距离,纳指今年更是暴涨34.9%。只是,仔细分析个股后不难发现,表现突出的大多是模式成熟、盈利可观且能产生大量现金的公司,例如微软以及亚马逊,两者年初至今涨幅分别为44.0%和60.3%。

与两年前不同的是,投资者似乎对那些未来数年才能兑现盈利的公司失去了兴趣和耐心,因为利率走高意味着等待盈利的机会成本要高得多。

“与ARK鼎盛时期相比,市场情绪已然发生了变化。”研究机构CFRA Research负责ETF数据分析工作的主管乌拉尔(Aniket Ullal)进一步解释称:“ARK旗下基金所持的许多股票在未来很长一段时间内无法创造大量现金流,且投资环境更具挑战,预计利率将在更长时间维持较高水平。”

ARK官网资料显示,截至3月末,ARKK五大重仓股分别是电动车巨头特斯拉、视讯软件Zoom、流媒体平台Roku、虚拟货币交易所Coinbase以及生物科技公司精密科学(Exact Sciences)。 在上述个股中,只有特斯拉和Zoom在去年实现盈利,特斯拉在该基金中的权重为10.4%,该股在过去七个多月飙升1.3倍,为ARK今年涨势提供动力。

如果将木头姐过去两年的投资失利归咎于大盘不振,那么今年完美错过英伟达涨势,就让投资者颇为不解。去年11月至今年1月期间,ARKK清仓了英伟达的全部持股,从而错失该股高达1.6倍的涨幅。木头姐试图为其抛售行为辩护,称英伟达估值过高,计算机芯片行业的盛衰周期也带来风险。(李爱琳)

编辑/田野