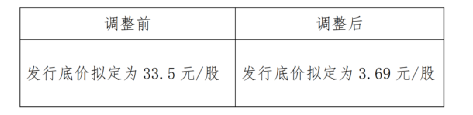

近日,从新三板转战北交所IPO的华洋赛车宣布调整其发行底价。调整前发行底价为33.5元,调整后发行底价拟定为3.69元,下调89%,几乎打一折,而这一价格也是其每股净资产价格。

尽管北交所年内已经出现多宗调整发行底价案例,但华洋赛车此次价格下调幅度之大,较为罕见。在业内看来,虽然发行底价可能并不代表最终发行价格,但公司调整这一价格,也更多受迫于发行压力。

关键是如此大幅度调价背后,也有基本面因素。华洋赛车自2022年以来业绩出现大幅下滑,这一状况延续至今年上半年,可谓尚未上市业绩已先“变脸”,其每股净资产也在低位徘徊。更有业内人士直指,低价发行不仅会危及老股东利益,而且最终还会削弱北交所对于上市公司的吸引力。

向每股净资产值靠拢

7月12日,华洋赛车发布公告称,拟调整北交所发行上市方案中的发行底价。调整前发行底价为33.5元,调整后发行底价拟定为3.69元。除上述调整外,发行上市具体方案的其他内容不变。

此前,华洋赛车北交所IPO于今年6月成功过会。而且,这不是华洋赛车第一次调整发行底价。早在去年8月,公司将原方案中的发行底价19元,调整为33.5元。按照最新调价方案,其发行底价降幅高达88.99%。

需要指出的是,此次调整后的发行底价3.69元,也正好是其截至2022年底的每股净资产值。

实际上,自去年以来,已有不少北交所IPO公司调整发行底价。其中晟楠科技在今年4月宣布将发行底价由10元下调至2.67元,而2.67元也是其每股净资产价格,其发行底价下调幅度也高达73.3%。在今年1月,保丽洁也调降发行底价,由10.01元调整为5.79元,与其2021年的每股净资产价格持平,调降幅度达到63.8%。

据记者不完全统计发现,此前也有不少公司将发行底价调至每股净资产价格,例如欧福蛋业、田野股份、百甲科技、利尔达、新赣江。尽管上述公司均将发行底价调至每股净资产价格,降幅如华洋赛车之大,实属罕见。

华洋赛车方面解释称,“根据证券市场的变化情况和维护股价稳定的需要”。该公司表示,最终发行价格由股东大会授权董事会与主承销商在发行时,综合考虑市场情况、公司成长性等因素以及询价结果,并参考发行前一定期间的交易价格协商确定。

业绩“提前变脸”

“发行底价不是最终发行价。据我了解,北交所拟上市企业在实际发行中,不会以每股净资产水平来定价发行,企业将根据公开发行时自身基本面实际情况和一二级市场情绪,通过询价发行来确定合理发行价,”国内某投行人士对记者表示。

北交所IPO公司何以将发行底价调至每股净资产价格?上述人士认为,准新股发行底价下调有助于防止破发,让北交所二级市场拥有更大的获利空间。毕竟在新股大规模破发的情况下,“打新”就成了一件高风险事情。

而将新股发行底价调低至每股净资产,在业内人士看来,确实有利于解决新股破发的问题,保证新股发行的顺利进行。“虽然将新股发行底价调低至每股净资产,并不等于就是以每股净资产来发行新股,而是给新股询价提供了更广阔的空间。”

不过,上述人士同样表示,最终价格仍旧要看公司基面情况。以此次“打骨折”的华洋赛车为例,该公司主要从事非道路越野车的自主研发、生产和销售,是国内具有较强竞争力的动力运动装备专业制造商之一。其此次IPO拟募资4.81亿元,分别投资于运动摩托车智能制造、研发中心建设和补充流动资金。

从财务数据方面看,该公司2020年-2022年的营收分别为3.18亿元、7.11亿元和4.24亿元;净利润分别为2753.45万元、8987.63万元和6612.71万元。其中,2022年该公司业绩下滑严重,当年,其营收较上年同期下降40.39%,扣非归母净利润下降37.54%。

不仅如此,这一趋势在2023年仍在延续,而在今年整个上半年,该公司预计实现营收2.15亿元-2.3亿元,虽然同比微增1.59%-8.67%,但实现净利润2600万元-3000万元,同比下滑31.78%-21.28%。

该公司解释称,随着国内疫情放开,上半年陆续参与米兰展、广交会等行业内重要展会,以及2号厂房投产、募投用地增加、利息收入下降和汇率波动,使得公司期间费用有所增加,上半年公司净利润及扣非净利润水平相较上年同期会出现一定程度下降。

另外,根据招股书显示,该公司外销收入占比一直维持在85%以上。其中俄罗斯市场收入分别为6490.12 万元、6975.51 万元以及1.04亿元,占各期营业收入比重分别为20.38%、9.81%以及24.65%,但俄罗斯市场环境复杂多变,可能存在市场需求下降。此外,华洋赛车的产品此前被先后列入美国对中国出口产品加征关税清单目录。

换言之,华洋赛车在尚未完成北交所IPO的情况下,业绩已经率先“变脸”,这也在一定程度上拖累了其每股净资产值。

低价发行隐性危害大

虽然IPO公司大幅下调发行底价、向每股净资产看齐,并不意味着最终发行价格,但不排除有的新股最终确定的发行价格会向每股净资产靠拢,从而使得按每股净资产发行成为可能。

记者采访的一位前监管人士认为,虽然有公司将新股发行底价调低至每股净资产,但发行人仍然希望在询价的过程中能够询出相对高一些的发行价格出来。“否则一旦真的出现新股发行价格就是每股净资产值的时候,发行人也是很难接受这种情况的,他们实际上并不愿意看到这种情况的出现。”

该人士认为,低价发行还有隐性危害。首先是一旦新股发行价格太低,这会危及到老股东的利益。北交所IPO公司之前大多都是在新三板创新层挂牌交易,因为到北交所上市,这些公司股价也会相应提升。因此该人士认为,如果在北交所IPO时新股发行价格定得太低,这会危及到之前投资者利益。

其次是,一旦北交所新股发行价格定价过低,甚至将新股发行底价调低至每股净资产,势必会降低北交所股票上市的吸引力。“毕竟发行价太低,企业上市融不到发展所需要的资金,那么企业上市的热情就会降低,长期来看会影响北交所吸引力。”

编辑/范辉