6月8日,工商银行、农业银行、建设银行、中国银行、交通银行、邮储银行六大国有银行共同下调存款挂牌利率。

而其他银行是否跟进也成为市场关注热点。6月9日,记者发现,已有股份行有调整动作,北京一家股份行就提及本周已做了挂牌利率向下调整。但是记者另外获悉,也有部分股份行会在下周一行动,有在东部的一家股份行就提及,下周一会下调部分期限存款利率,幅度在10~15个基点不等。

部分股份行在上周已开始调整

6月8日,工商银行、农业银行、建设银行、中国银行、交通银行、邮储银行六大国有银行下调存款挂牌利率。此前,东海研报预计,大行调降后,后续中小行或进行不同程度的跟进,有助于减轻行业整体的负债端压力。

对于是否会跟进降低存款挂牌利率,有在长沙的一家股份行人士给出肯定答复,“会,下周就降了,降很多,具体降多少要周一看政策利率是多少”,该人员补充说道,“听北京同事说,北京这周已经降完了,北京先于其他地区。”

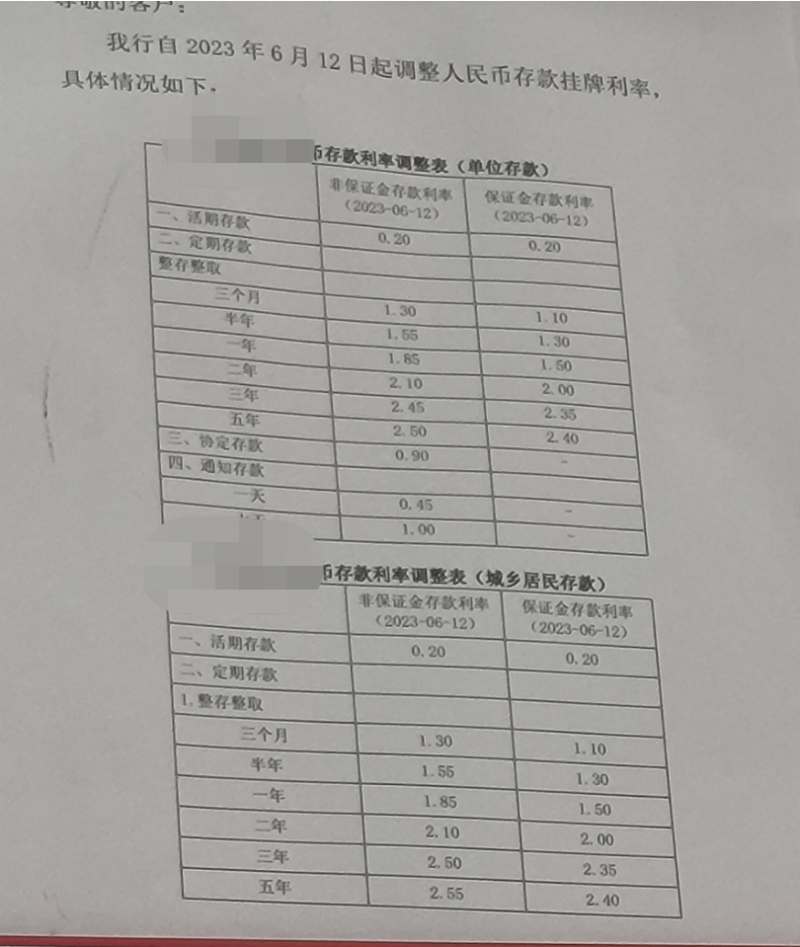

记者在北京走访股份行了解情况时,有股份行称,在本周四已跟随大行做出了调整。而在中信银行的某网点上,记者看到了一纸关于调整人民币存款挂牌利率的公告,称6月12日起,调整人民币存款挂牌利率。

不过也有银行称未接到通知,如招商银行北京某支行工作人员表示,“还未接到通知。”

光大银行金融市场部宏观研究员周茂华表示,股份银行跟随大行进一步调降存款利率,主要是缓解银行净息差压力,为银行进一步合理让利实体经济拓展空间。

中国人民银行货币政策司司长邹澜此前表示,在市场利率整体已明显下降的情况下,商业银行根据市场供求变化,综合考虑自身经营情况,灵活调整存款利率,不同银行的调整幅度、节奏和时机自然就会有所差异,这是存款利率市场化环境下的正常现象。通过自律机制协调,由大型银行根据市场条件变化率先调整存款利率,中小银行根据自身情况跟进和补充调整,保持与大型银行的存款利率差相对稳定,有利于维护市场竞争秩序,保障银行负债稳定性,保持合理息差,实现持续稳健经营,增强支持实体经济的能力和可持续性。

本轮存款利率下调的影响有多大

对于此次降低存款挂牌利率,中央财经大学证券期货研究所研究员、内蒙古银行研究发展部总经理杨海平表示,去年九月份存款利率调降,是LPR调整在前,倒逼商业银行调整存款利率。而本次调整则是在存款利率处在低位的情况下,先调整存款利率,为央行通过MLF利率引导LPR下行提供了市场空间。

当前经济恢复遇到阻碍,需要新的稳增长政策,预计LPR下调是政策组合拳中的一项。考虑到存款利率已经启动了预先的调整,实际上能够在保持净息差基本稳定的前提下,实现政策意图。

对于后续贷款利率走势,易观分析金融行业高级咨询顾问苏筱芮表示,“预计后续更可能的方向是商业银行针对优质客群,在必要风控过后有条件地给予利率优惠。”

对此,苏筱芮表示,此次降息影响的多是三年期五年期定存,对短期存款影响不大,主要是因为短期存款本身已经处于较低的利率水平,对商业银行来说缺乏调整的动力和必要性。

周茂华表示,“主要是中长期限利率相对高,通过调降这些期限利率,有助于降低存款定期化,有效降低银行综合负债成本。”

降息如何影响居民资金流向

对于降息会如何影响居民资金流向,周茂华表示,目前看由于存款利率仍高于10年期国债收益率,存款利率仍有一定吸引力,预计暂时不会对居民风险偏好与资产配置行为造成显著影响。

光大证券银行业首席分析师王一峰在研报中表示,2023年开年以来,居民消费和企业投资意愿较低,货币交易性需求仍然偏弱,企业与居民存款均继续呈现明显的定期化特征。截至4月末,定期存款占境内存款的比重为53.2%,较年初提升2.1个百分点。特别对于头部银行而言,因核心负债占比更高,受存款定期化拖累更为明显。

上述研报进一步指出,当前核心存款长端利率水平显著高于市场利率,存款定期化背景下调整必要性增强;同时,贷款需求走弱压制新发生贷款定价,滚动重定价因素对存量贷款利率压制仍在。在资产负债两端共同挤压之下,银行体系净息差收窄压力仍存,净利息收入增速有进一步下行趋势,迫切需要银行体系进一步加强负债成本管控,增强银行体系抗风险能力,进而稳定净利息收入水平。

苏筱芮表示,降息可能会导致一部分风险偏好较高的人群将目光从存款产品移向理财甚至资本市场,但对于本身就低风险偏好的人群来说影响不大。

编辑/樊宏伟