又一家独角兽企业向港交所递表。

据港交所3月28日晚披露,货拉拉已递交招股书,申请于港交所主板上市,上市主体名称为“拉拉科技”。高盛、美银证券和摩根大通为其此次IPO的联席保荐人。

招股书显示,2020年、2021年及2022年,货拉拉(包含其海外业务平台Lalamove,下同)的营收分別为5.29亿美元、8.44亿美元及10.36亿美元,年均复合增长率为39.9%。2022年,货拉拉首次实现盈利,经调整年内利润为5323万美元。

职业扑克手“押注”出一家行业龙头

“香港新界史上第一个十优状元”“靠打德州扑克实现财务自由”……货拉拉创始人周胜馥的经历颇具话题性。

2009年,周胜馥决定结束长达7年的职业德州扑克手生涯,回到香港寻找创业赛道。

4年后,移动互联网让周胜馥看到机遇,这一次他选择在货运赛道下注。周胜馥在香港创办了货拉拉的前身EasyVan开始物流业务。

2014年货拉拉进入内地市场,开始快速扩张。

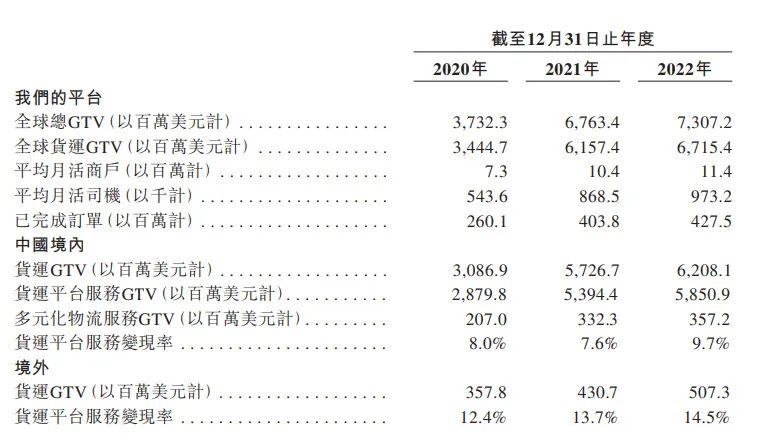

招股书显示,目前货拉拉在全球11个市场超过400个城市开展业务。2022年,公司促成的已完成订单约4.28亿,全球货运GTV(平台的总交易额)达67.15亿美元。同期,货拉拉平均月活商户约1140万,平均月活司机约100万。

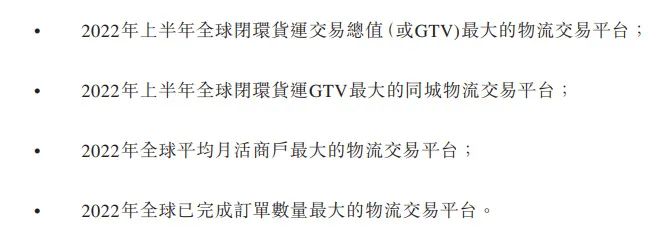

根据弗若斯特沙利文的资料,货拉拉的多项数据在其所属领域处于龙头地位。

例如,按2022年上半年闭环GTV计,货拉拉是全球最大的物流交易平台。以2022年平均月活用户数量及全年履约订单计,货拉拉也在全世界的物流交易平台中排名第一。

根据招股书介绍,有别于只是简单显示货运需求及承运人与商户联系方式的信息发布平台,货拉拉能够促进端到端的货运交易——从下单、定价、预付款、货运匹配、订单追踪到付款结算及确认,即通过货拉拉平台完成的交易均是闭环交易。

据弗若斯特沙利文资料,货拉拉是全球极少数每年产生超过10亿美元GTV的闭环平台之一。

按2022年上半年闭环货运GTV计,货拉拉在全球主要物流交易平台中处于领跑位置,市场份额为43.5%,远超主要竞争对手。

2022年经调整利润首次转正

货拉拉称,公司业务取决于吸引、维系及增加司机及商户使用平台的能力,而此能力以全球总GTV、全球货运GTV、平均月活商户、平均月活司机及已完成订单数目来衡量。公司亦使用“货运平台服务变现率”衡量自身货运交易的变现能力。

据招股书,2020年至2022年,货拉拉在境内外的货运平台服务表现率整体呈现提升的趋势。其中境内的货运平台服务变现率从2020年的8%提升至2022年的9.7%。

目前,除了同城货运业务,货拉拉还在跨城货运、综合企业服务、搬家服务、零担、车辆租售等物流行业其他细分市场持续拓展,并开展全球化布局。

据货拉拉介绍,公司在2018年推出了跨城货运服务,并迅速将该服务扩展到逾210个城市,该业务有望成为公司长期可持续增长的主要驱动力之一。

整体来看,货拉拉在中国境内的收入由货运平台服务、多元化物流服务和增值服务组成。2020年至2022年,货拉拉的营业收入由2020年的5.29亿美元增至2022年的10.36亿美元,年均复合增长率为39.9%。

与大部分互联网平台型公司一样,货拉拉也经历了亏损阶段。2020年至2021年,公司的经调整年内亏损分别为1.55亿美元、6.31亿美元。2022年,货拉拉的经营利润和经调整利润均实现转正,分别为262.9万美元、5323万美元。

股东榜“众星云集”

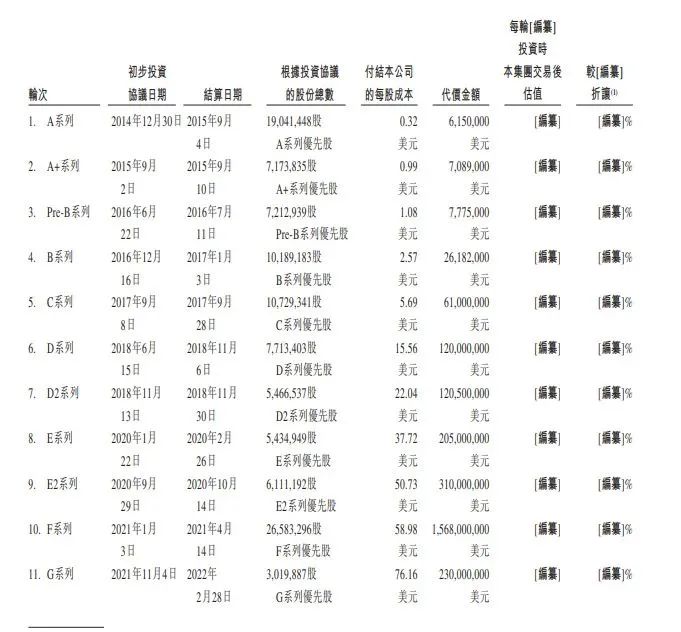

招股书显示,此次IPO前,货拉拉已完成多轮融资。投资机构包括高瓴、红杉资本、顺为资本、清流资本、腾讯、美团、中国平安等。

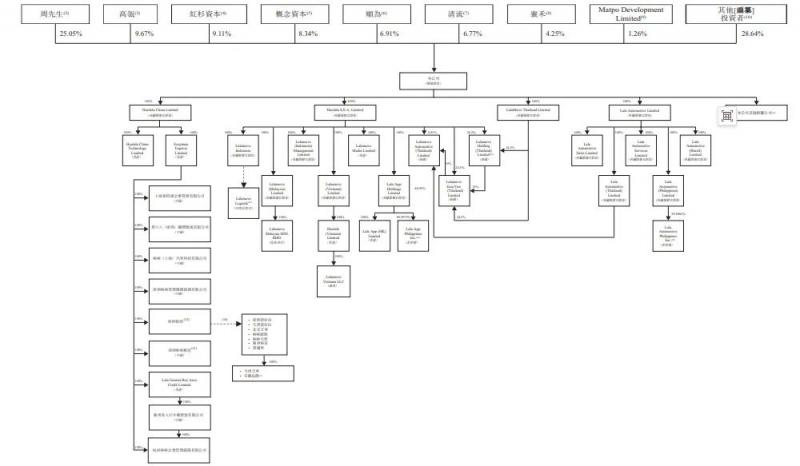

此次IPO 前,高瓴持有货拉拉9.67%的股份;红杉中国、概念资本、顺为资本、清流资本和襄禾资本分别持有货拉拉9.11%、8.34%、6.91%、6.77%和 4.25%的股份。

货拉拉IPO前的股东结构

货拉拉有三位非执行董事来自其投资方,分别是高瓴合伙人黄立明、清流资本创始合伙人王梦秋以及红杉资本中国基金合伙人郭山汕。三人主要负责向董事会提供专业建议。

周胜馥现担任货拉拉的执行董事、董事会主席兼首席执行官。货拉拉表示,公司采用不同投票权架构,以使不同投票权受益人周胜馥对公司行使投票控制权。

此次上市,货拉拉计划募资用于驱动中国内地的核心业务的增长及扩充服务种类;加快全球业务扩张;持续开发及提升技术基础设施等。

编辑/樊宏伟