近日,全面注册制改革启动引发热烈讨论。从核准制到注册制,最大的变化之一即是监审分离,交易所承担全面审核,证监会负责注册。

当投行人从跑证监会改为跑交易所,曾经背靠IPO核准制挖到第一桶金,号称“最懂IPO”“最牛打印店”的荣大科技有何变化、转型进程如何?3日中午,中新经纬实地探访了位于北京金灿酒店3-5层的荣大科技。

与核准制相伴而生:被称“最懂IPO”

2000年3月16日,中国证监会发布《股票发行核准程序》,标志着股票发行体制开始从审批制转变为核准制。5个多月后,北京荣大伟业商贸有限公司(荣大科技前身)成立。

由于号称垄断了“90%的中国拟上市公司申报材料打印业务”,荣大科技又被喻为IPO市场的温度计。该公司招股书也从侧面提供了一个例证:2018年至2020年间,A股市场新增上市公司704家,与荣大科技有合作关系的有692家,占比高达98.30%。

荣大科技在该栋楼宇的3-5层,外围无任何标识来源:中新经纬摄

“提起荣大,还停留在几年前通宵打印招股书的记忆中。”一位受访的金融人告诉中新经纬,一般递交申报稿前几天,项目组的同事都会在那里集体办公,荣大科技的员工会协助打印、改格式。

据中新经纬了解,就IPO申报而言,荣大科技可以提供从辅导到发行等八个阶段的文件制作、排版,数据核对等服务,采购的服务级别越高,甚至还能指导内容。荣大科技会给每个项目配备一个制作员来配合项目组,并提供餐饮、文件递送、专用包间等。加之荣大科技关联方荣金酒店将所在楼宇6-8层转租给秋果酒店开展酒店经营,这意味着从住宿、餐饮、洗浴到校对、打印,投行人可以在此享受到一条龙服务。

中新经纬在现场观察到,荣大科技整体氛围较为安静。3层前台右侧工位上约有4位工作人员,但并无咨询的客户。4层开着门的两个玻璃隔间内的工位上空无一人。5层分布着投行人洽谈项目的包间,但基本门户紧闭。前台人员表示,不允许拍照,也不接受外来人员拜访。她提及,人较少是由于春节后开工不久。

不过,秋果酒店前台告诉中新经纬,春节假期后来荣大科技的客户依然很多,“他们本来是朝九晚六,但我认识的两个荣大员工前两天都加班到晚上11点左右。”

荣大科技的企业文化墙来源:中新经纬摄

5层投行人洽谈项目的包间 来源:中新经纬 摄

需要指出的是,根据证监会此前发布的通知,在全面注册制正式落地前的过渡期,证监会继续接收主板首次公开发行股票、再融资和并购重组申请。其中已通过发审委审核并取得核准批文的,发行承销工作按照现行相关规定执行;已通过发审委审核未取得核准批文的,可以提交申请继续此前的行政许可程序,也可以选择暂停,在全面注册制落地后按照改革后的制度继续推进。

资深投行人士王骥跃告诉中新经纬,着急上市的企业,或者预期放开后发行市盈率达不到23倍的,就可能倾向于先发。

业务从快印到投行,荣大科技凭的是啥?

值得一提的是,快印业务并不能完全概括荣大科技的全貌。中新经纬在走访中看到,楼道里多个立牌在展示荣大智慧云、核查宝等定位于投行而开发的系列金融办公软件,这些应用可以从财务数据核查、投行底稿管理等方面为投行人提供服务。还有一张立牌展示了荣大科技的新业务,帮助企业做政府专项补助资金申请。

2020年11月中旬,荣大科技官宣接受上市辅导,向上市发起冲刺,国金证券为其辅导券商。荣大科技在披露的招股书(申报稿)提到,其实现了从“荣大快印”到“荣大咨询”的转型,未来将继续向“荣大科技”的目标持续努力。

不过,2022年7月,原本处于“已反馈”审核阶段的荣大科技撤回了IPO上市申请。虽然上市之路折戟沉沙,但可以从招股书一窥荣大科技在投行业务中的收益。

据招股书,2018年-2020年,荣大科技的营收从1.13亿元上升到3.35亿元,净利润从0.23亿元上升到1.14亿元,毛利率从54.73%上升到62.23%。该公司主要的利润来自投行相关业务支持与服务业务,2020年占营收的比重为72.34%,当初起家的印务业务占比则下降至18.64%。以核查宝等为代表的智慧投行软件业务收入占比为9.02%。

招股书显示,投行相关业务支持与服务主要包括申报文件制作咨询、底稿整理咨询、数据核对咨询、投资项目及规划咨询、信披文件制作及咨询等服务内容。报告期内,该业务的客户包括工业富联、京沪高铁、邮储银行、中芯国际、金龙鱼等多家上市公司。

据中新经纬拿到的荣大科技再融资项目初步报价方案等内部资料,报会文件制作收费为5万元+2万元(财务数据核对),底稿整理及电子化收费是6万元。

其中,报会要求咨询方面写到,“证监会对申报材料的接收有严格审核要求,且该审核要求无具体法规指引,主要是以‘窗口指导’的形式在接收材料的时候进行要求规范。聘请专业的服务机构,可以提前了解目前证监会材料受理‘窗口指导’具体要求,避免申报时点材料出现问题。”

合同中提到,荣大科技可以结合最新的申报要求及审核要点,为投行提供专业化建议。

另一份关于非公开、可转债等项目的服务合同显示,荣大科技可提供从申报阶段至发行上市阶段软件及数据核对、材料打印制作、底稿辅助整理及电子化服务,费用在13万元-18万元之间。

荣大科技在招股书中列了6点竞争优势,其中3点都跟服务有关,包括专业化、高效率、高质量的服务能力,线上线下协同和全过程服务能力。另外3点则是品牌、人才和创新方面的优势。

跑证监会改跑交易所了,荣大科技如何转型?

一位不愿具名的受访投行人士表示,就自身经验来看,荣大科技在申报文件的排版格式方面有自己的经验和积累,确实能够带来一些帮助。内容上虽然可能也会找一些案例进行批注以供参考,但作用不大,具体内容还是投行自己定的。

该受访人士还表示,荣大科技的项目不便宜,“基本都是几十万起步,打对折可能差不多”。另一位坐标深圳的投行人亦提到,“感觉收费有点高,随便搞点啥就要成千上万的。”

随着全面注册制改革启动,具备15分钟内直达证监会、提供24小时服务、深度“了解”证监会申报要求等优势的荣大科技,还能延续往昔优势吗?

据证监会答记者问,此次全面注册制改革保持交易所审核、证监会注册的基本架构。在对公权力运行的监督制衡安排方面,审核注册流程将突出抓好透明度建设,审核注册的标准、程序、内容、过程、结果全部公开,接受社会监督,让权力在阳光下运行。

就未来发展战略调整,如何看注册制对公司业务影响等,中新经纬向荣大科技发去了采访函,对方回应称“暂时不接受相关采访”。

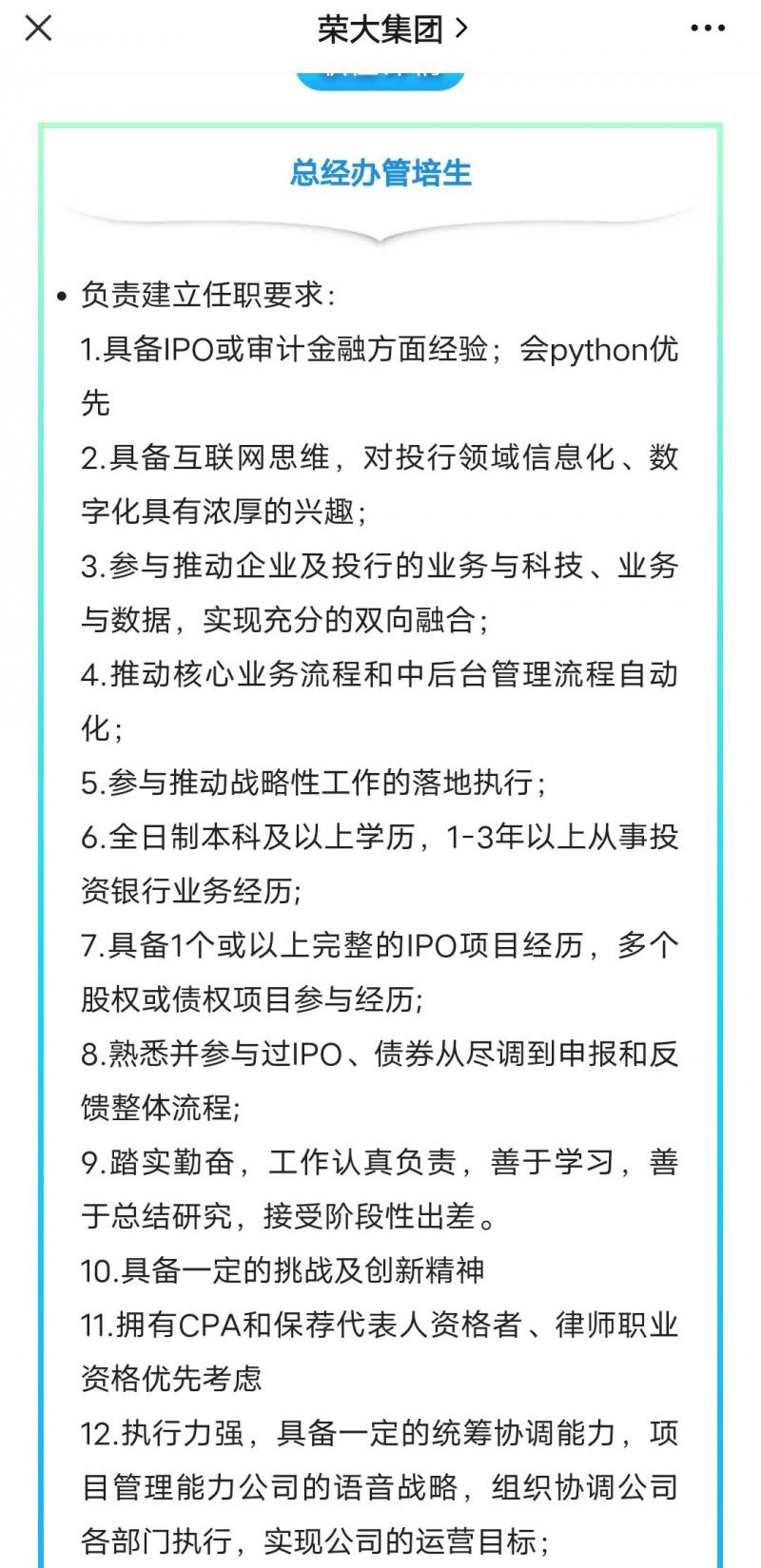

从招股书来看,荣大科技曾列明了核心管理人才与技术人员流失等6项风险,其中之一是人工成本上涨风险。荣大科技表示,其投行相关业务支持与服务主要依靠人工与智能化软件相结合的方式为客户提供服务。2020年,其人工成本占营业成本的比例为72.38%。中新经纬注意到,荣大科技2022年的管培生IPO/审计校招岗,任职需要有具备1-3年以上从事投行业务的经历等要求。

荣大科技2023年的管培生IPO/审计校招岗任职要求 来源:荣大集团官方微信号

此外,值得一提的是,在IPO反馈意见中,证监会也就荣大科技的多项业务提出“疑问”。比如,证监会要求荣大科技补充披露提供增值业务实质性审查权威依据,除公开发布的法律法规规范性文件外,提供最新审核动态及公开回复案例是否参考了其他客户的申报文件,是否经过相关客户的授权;线下咨询服务方面,江南奕帆、航亚科技、江苏国泰、张家港等上市、挂牌公司均聘请荣大撰写募投项目行业及可行性研究报告,这是否为客户代写申报文件,是否具备相应资质,相关业务是否合法等。

关于行业垄断方面,证监会还提到,发行人取得较高市场占有率的原因,是否对外以监管部门唯一指定、认可的咨询机构、材料制作机构或者可以向监管部门输送利益等作为卖点进行不实宣传。

而荣大科技尚未对证监会的问询做出答复,就撤销了IPO申请。据媒体报道,荣大科技证券部相关工作人员表示,撤回申请是因为该公司战略有一些调整,后续计划将取决于未来业务发展情况。

编辑/樊宏伟