“上周大亏损,加密货币组合大跌75%,最多亏到150万,暂时清仓了。” 资深“矿工”、加密货币炒家小古(化名)近期对第一财经记者感叹。

最近,这种情景在股市、非美货币的汇市也屡见不鲜,只不过加密货币的波动成倍放大。

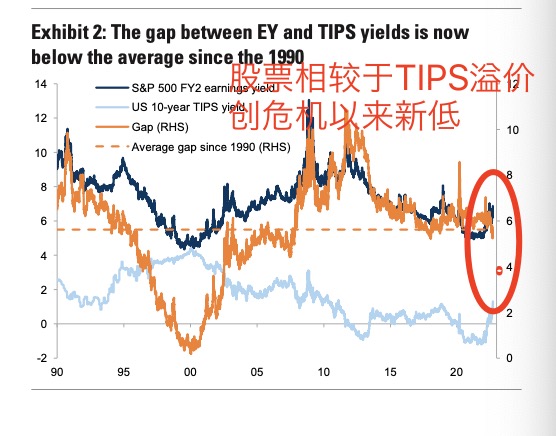

自2008年全球金融危机以来,TINA( There Is No Alternative,除股票外别无选择)一直是股市的关键支撑——在零利率政策下,股票相对于固定收益资产更具吸引力,因为股票风险溢价(ERP)相对较高。但高盛最新表示,投资者现在迎来TARA时代(There Are Reasonable Alternatives,有其他合理的选择),债券似乎更有吸引力,目前标普500的年股息收益率与10年期通胀保值债券收益率之间的差距,已跌至金融危机以来区间的最低端。

这一切拜全球高通胀所赐,而经济最强的美国正在启动史无前例的激进加息运动,明年联邦基金利率或触及4.6%~4.8%。于是,全球资金回流美元,非美货币狂泻不止,日本央行、英国央行已被迫入场干预,中国央行也提升了远期售汇风险准备金率。

面对这一特殊的市场形势,究竟应何处藏身?

全球股市“熊来了”

截至上周收盘,美股跌破年内新低,标普500指数跌幅已达25%;深受能源危机困扰的欧洲股市萎靡不振,斯托克50指数年内跌幅达23.4%;港元对美元触及7.85弱方汇兑保证,上周,香港金管局年内第32次出手捍卫联系汇率制度,香港恒生指数年内累跌近26%;上证综指上周收于3024.39点,年内跌幅16.74%。

未来,利率易升难降的趋势将导致股市持续承压。两周前,早前颇为乐观的高盛“大变脸”,将对标普500的年内预测直接从4300点砍到了3600点,并认为在硬着陆背景下,不排除会到3400点;一早就看空的摩根士丹利则预计,在基本假设下,标普500年内目标价为3400点,熊市情形下则为3000点。

更令人担忧的是,这种大波动可能并不会在今年画上句号。对冲基金、共同基金和散户投资者今年迄今大幅削减了股票敞口。然而,与长期历史相比,投资者的股票头寸仍处于高位,高盛预计2023年抛售将持续,利率上升、经济增长放缓和失业率上升将推动家庭部门继续抛售股票。由于强劲的回购和疲弱的IPO,企业将成为股票需求的最大来源。而外国投资者将成为美国股票的净卖家,养老基金将成为净买家。

事实上,如此悲观的表态对高盛来说实属罕见。毕竟今年开局时,该机构对标普500的全年预测点位还高达4900点。

美联储是推翻这一切的“幕后黑手”。9月22日凌晨,美联储的表态是市场的一个转折点。当时美联储如预期加息75BP,并意外大幅提升了2022年~2024年的利率预测,分别从3.4%、3.8%、3.4%调整为4.4%、4.6%、3.9%,彻底粉碎市场对2023年降息的幻想,导致美股大跌。年初时,多数机构预计美联储全年只会加息2~3次,每次幅度25BP,然而如今9月刚过,年内加息幅度高达350BP,这导致股市被大幅“杀估值”。

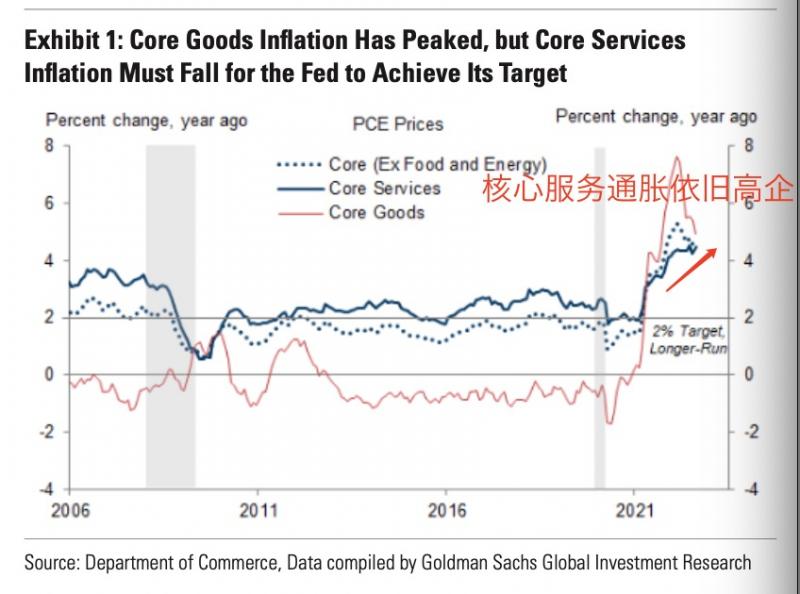

摩根资管固定收益团队方面也对记者表示,“我们认为,在重新评估基本面背景之前,美联储将至少加息至4.75%。如果通胀没有按照市场预期下降,(加息)风险就会进一步向上行倾斜。”

目前来看,一些通胀指标的确在下降,例如租金,但同比增速仍维持在10%的较高水平,虽然低于几个月前的14%~15%。8月整体通胀较7月下行(7月为8.5%,8月为8.3%),但核心通胀还是强劲攀升,这是市场主要的担忧,可能通胀已深入美国生活的方方面面,这令美联储没有停手的理由,至此,市场也终于彻底放弃了加息会停止甚至降息的幻想。

强美元下全球央行开始被迫干预

强劲加息不仅令全球股市遭殃,强美元也导致非美货币一泻千里。美元指数此前一度逼近115(目前位于112以上),年内涨幅近20%,多数非美货币对美元的年内跌幅都在10%~30%。近两周,强美元逼得部分央行出手干预。

例如,随着日元大幅贬值,日本央行出手干预汇市。在美元/日元逼近145.90时,此前日本央行买进210亿~250亿日元,推动货币对盘中跌至140.35。但美元/日元迅速反击,目前交投于145区域下方不远处。市场担心,日本央行或在这些价位附近再度入市。

此外,英国央行上周也出手干预债券市场,承诺买进总计650亿英镑、期限超过20年的金边债券(英国国债),降低长端收益率。

更早前,英国新任首相特拉斯推出“迷你预算案”,主要内容为减税。“这在市场看来无异于自杀,金边债券市场几近崩盘,此次干预的原因是负债驱动型投资的养老金基金面临追加保证金的威胁。”嘉盛集团资深分析师佩里(Joe Perry)告诉记者。所幸英国央行适时出手,力挽狂澜。

接下来,哪家央行会接棒干预?“中国央行此前已经发声,并将远期售汇风险准备金率提升至20%,但动用真金白银干预的可能性仍然不大。”佩里对记者表示,“日本央行倒是非常有可能再度出手,如果日元继续贬值的话;澳洲联储和新西兰联储本周将召开货币政策会议,或许并不一定进行干预,但有可能转向并放慢加息步伐。本周交易员需要时刻警惕,做好风险管理。”

截至上周收盘,美元/人民币报7.116,美元/离岸人民币报7.1416,人民币止跌回升。在9月29日,人民币对美元汇率中间价报7.1102元,较前值调升5个点,终结了此前“九连降”势头。9月27日,全国外汇市场自律机制电视会议召开。会议指出,人民币对美元汇率有所贬值,但贬值幅度仅为同期美元升值幅度的一半。人民币对欧元、英镑、日元明显升值,是目前世界上少数强势货币之一。会议强调,人民币汇率保持基本稳定拥有坚实基础。

动荡市何处藏身?

身处动荡的市场和高通胀的环境,投资者究竟应何处藏身?

毫无疑问,高息的美元仍是当前资金的“避风港”。高盛预计,如果美联储的政策立场更加强硬,美元进一步上涨5%~7%似乎是一个合理的区间。当然,正如英国和欧元区最近发生的事情所表明的,政治决策和地缘政治因素可能会导致这一预测存在更多上行风险。毕竟谁能料到,两周前英国央行还加息了50BP,一周前竟然就被迫推出迷你版QE?

此外,收益率不断攀升的债券资产重回各界视野。上投摩根国际业务总监张昕对记者提及,当前的发达市场政府债和投资级别企业债已处在一个风险收益比较佳的位置。9月28日,美国10年期国债收益率一度突破4%大关。

摩根资管的研究也显示,以史为鉴,当10年期美债收益率超过3%时,布局国际债券有较高胜率。以代表性指数彭博巴克莱环球债券总回报指数为例,自2002年10月成立以来至今年8月,10年期美债收益率超过3%的月份共有71个。回测该指数在这71个月持有12个月后的表现可以发现,回报高于3%的情形有63次,平均收益达5.0%。市场预期本次美联储加息高点将至4.6%以上,意味着美国经济政策为未来挪腾出了较大的宽松空间,同时也构成了未来利率债市场上涨(收益率下降、价格上涨)的基础和动力源泉。

可见,强劲加息给风险资产带来了不小的压力,但积极的一面在于,居民存款利率、债券收益率将回到更高的水平。“别忘了,在2008年全球金融危机前,美国10年期国债收益率连续15年保持在5.1%,当时CPI平均水平约为2.7%。”景顺亚太区全球市场策略师赵耀庭对记者称。

视线回到中国。再度逼近3000点的A股是否还有机会?不乏机构认为,10月将会迎来喘息期。

“10月,宽松的货币政策将继续支持A股。年初至今,中国货币政策持续宽松,成为支持A股的重要力量。未来甚至可能进一步放松,比如再下调政策利率5BP。在政策收紧前,A股将持续受益。10月又是美联储加息的‘空窗期’,全球资本市场将暂时摆脱加息的困扰,迎来难得的喘息之机。”中航信托宏观策略总监吴照银告诉记者。

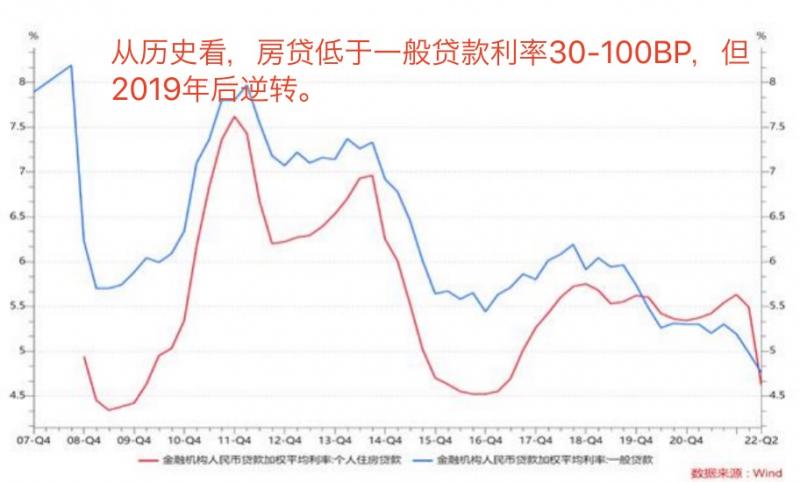

多数机构预计,LPR利率调整最快10月就可见到。也有资深银行研究人士对记者表示,9月29日央行召开三季度货币政策例会,要推动降低个人消费信贷成本,这一表述在8月18日国务院常务会议上已有提及,但在央行货币政策例会中是首次出现。我国个人消费贷款中7成是住房贷款。从历史来看,房贷低于一般贷款利率30-100BP左右,按照6月末的数据,现在低15个BP。9月存款利率下调后,10月LPR报价有望迎来下调。

9月29日,人民银行、银保监会发布通知,决定阶段性调整差别化住房信贷政策。符合条件的城市政府,可自主决定在2022年底前阶段性维持、下调或取消当地新发放首套住房贷款利率下限。据记者统计,从国家统计局公布的70个大中城市来看,有23个城市满足条件,分别是安庆、包头、北海、常德、大理、大连、丹东、贵阳、桂林、哈尔滨、济宁、昆明、兰州、泸州、秦皇岛、泉州、石家庄、天津、温州、武汉、襄阳、宜昌、岳阳。

编辑/樊宏伟