伯克希尔哈撒韦在沃伦巴菲特和查理芒格这对“黄金搭档”的领导下取得非凡成功,作为价值投资的实践者,他们成功挑选出一大批优质公司。与为投资者熟知的沃伦巴菲特不同,查理芒格著作很少,更为低调,今天我们要聊的是查理芒格的经典著作《穷查理宝典》,教你如何选择自己的投资之道。

投资的理解

01 计划并遵守投资策略

查理喜欢将股市简化为赛马中的彩池投注系统,每个人都去下注,赔率则根据马匹种类而变化。劣马的赔率是1赔100,而好马的赔率是2赔3,其实赔率已经反映了好坏差异。

股市的情况是相同的——只不过交易费用低得多。投资之所以困难,是因为好公司往往是市场共识,好公司的PE估值、股价较高,差公司的PE估值、股价较低,最终到底购买哪只股票变得很难回到。因此股市与彩池投注系统类似,市场很难被打败,赔率成为了股市分析方式的一种也并不是巧合。

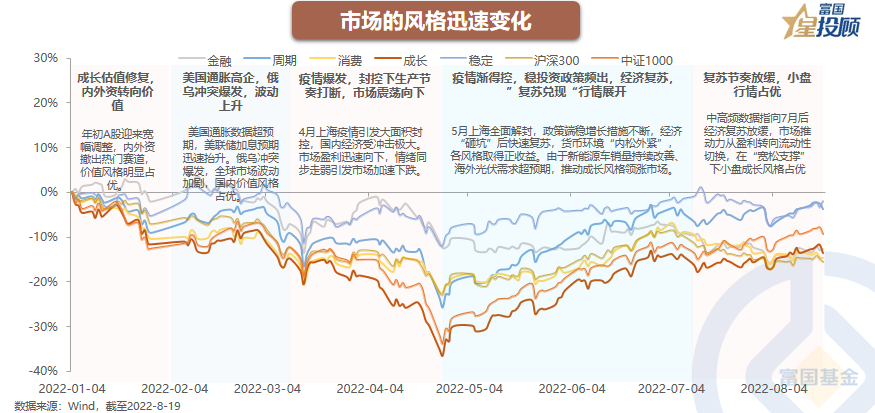

在98%的时间里,查理对股市的态度是:接受自己的无知,保持弱者思维。大部分公司的股价都是合理定价的,很难轻言找到“预期差”,因此在快速变动的市场风格中,要进来少的下结论、做预判。

02收益的理解:

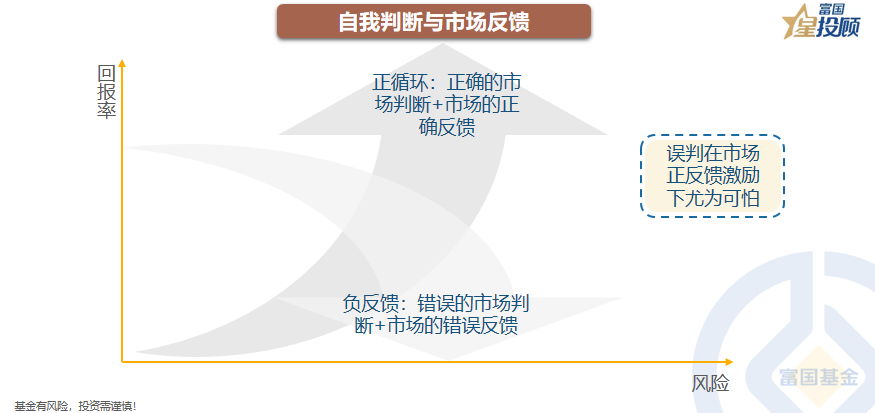

正确看待自我判断与市场反馈

市场研究的难点在于,短期内很难去验真或证伪自己的判断。恰如格雷厄姆喜欢将市场当成一位狂躁的抑郁症患者,在他的眼里市场并不是有效的。短期内正确的判断和市场的反馈可能并不一致,你的判断可能是正确的,但市场给你的反馈却是错的,或者你的判断错了,但市场给你的反馈却是对的。投资者尤其容易受后者影响,因为人在正反馈激励下会延续错误的投资判断,而幸运并非一直对你微笑。

正确对策是:

(1)谨慎地审视以往的每次成功,找出这些成功里面的偶然因素,以免受这些因素误导,从而夸大了计划中的新行动取得成功的概率;

(2)看看新的行动将会遇到哪些在以往的成功经验中没有出现的危险因素。

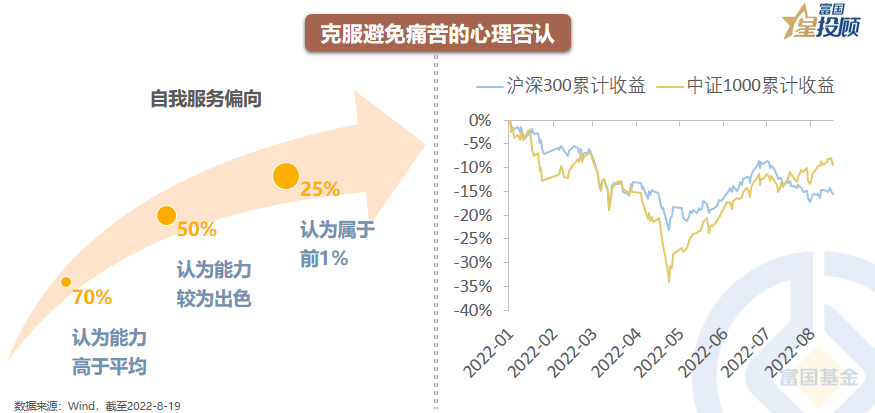

03 投资心态的理解:保持客观

很多人错误地沿用历史经验,认为当前市场是错误的,自己是正确的,这在生活中并不少见,这就是简单的、避免痛苦的心理否认。收益的亏损令人无法承受,所以人们会扭曲各种事实,直到它们变得可以承受。

这种倾向会错误地高估自己,就好像瑞典有90%的司机都认为他们的驾驶技术在平均水平之上,这种误判也适用于股票投资。人们不去改变自己,而是为自己那些可以改变的糟糕表现寻找借口。

避免因为自视过高而做错事的最佳方法是,当你评价你自己、你的亲人朋友、你的财产和你过去未来的行动的价值时,强迫自己要更加客观。

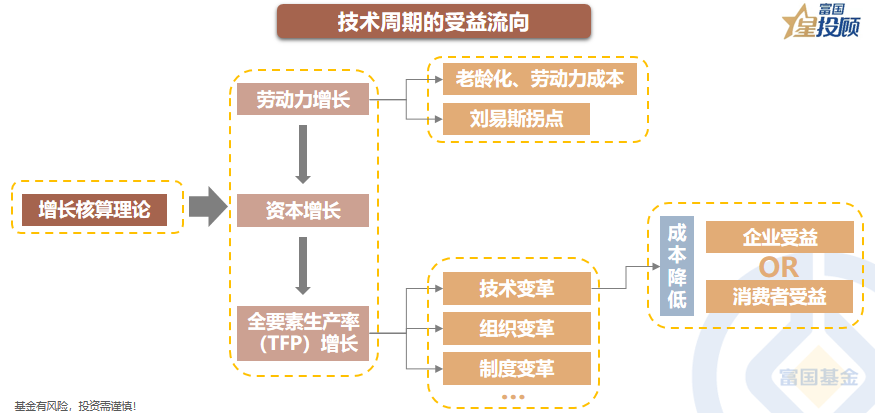

04 技术周期的理解:

看清最终受益者是企业还是消费者

有人发明了一种效率翻倍的新纺织机,听闻消息后巴菲特首先想到的不是加大投资,而是想关掉纺织品工厂。这个道理很浅显——有些新发明虽然很棒,但只会让你们花冤枉钱,企业就算更新设备也改变不了江河日下的命运,因为改善生产带来的所有好处都流向了消费者。

微观经济学的伟大意义在于让人能够辨别什么时候技术将会帮助你,什么时候它将会摧毁你,技术的革新必然会降低成本,但仍需进一步分析——多少钱会落在企业,多少钱会流向消费者。

理解市场后策略的选择

05 策略:集中投资or多元投资?

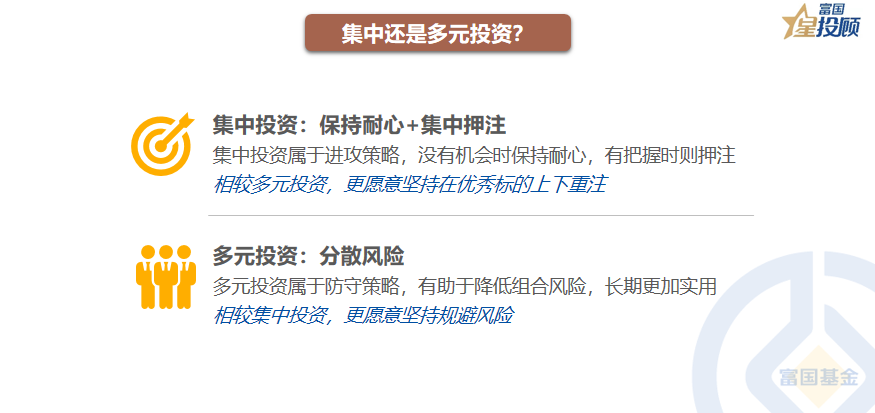

查理和巴菲特的投资风格有一个名称——集中投资,这意味着他们集中投资的公司有10家,而不是100家或者400家,因为好项目并不会经常出现。事实上,将伯克希尔15个最好的决策剔除,业绩将会非常平庸。

“保持耐心+集中押注”的进攻策略帮助沃伦巴菲特和查理芒格成为享有盛名的投资大师。只是对于大多数人而言,并没有充足的时间和精力关注市场,多元化投资或许更加防守,但却是长期更加实用的策略。

06 风格选择:

“行业轮换”、“低估值”or“长期持有优质股”

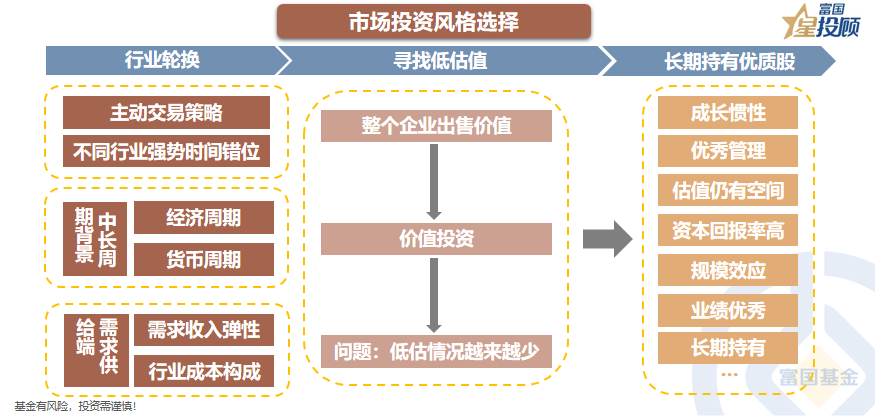

如何获得比平均回报率更好的收益?业内比较看好的是“行业轮动”,股票市场上不同行业的股票表现出交替上涨或下跌的现象,即呈现出所谓“轮动”的情况。保持在市场上最火爆的行业里打转,长期来看业绩就会很出色。

第二个基本方法是格雷厄姆使用的方法,考虑整个企业出售(给私人拥有者)的价值,然后再把股价乘以股票的份数,判断高估还是低估。过去格雷厄姆采用这种方式获得巨大的安全边际,问题在于显而易见的便宜股票已经消失了,后续投资者不断地改变低估值股票的定义,以便能够继续原来的做法。

伯克希尔则采用长期持有优质股的策略,因为长远来看,股票的回报率很难比发行该股票的企业的年均利润高很多。如果某家企业40年来的资本回报率是6%,即使在估值很低时购买,平均回报率不会跟6%有太大的差别。相反地,如果企业资本回报率是18%,那么即使你当时花了很大的价钱去买它的股票,你最终得到的回报也将会非常可观。所以窍门就在于买进并长期持有优质企业,这也就买进了其惯性成长效应的规模优势。

锚定策略后投资方式的选择

07 能力圈决定择股还是择基金

择股的本质,只是寻找一块特殊的能力领域,并把精力放在那里面就可以了。如果你确有能力,你就会非常清楚你能力圈的边界在哪里,如果你不知道能力圈的边界,那这就不是你的能力圈。

具体而言,择股涉及数学、会计、经济、金融、产业等专业知识,但如果这些事物不在一个理论框架中相互联系,那么你无法真正地理解任何东西,而这也恰恰是基金、券商的能力圈与护城河。选择股票还是基金并不困难,专业的事交给专业的人或许更为合适。

08 从陪优秀的公司成长到陪优秀的基金经理成长

伯克希尔的成功之处在于坚持伴随优质公司成长,从而享受其成长红利,真正做到了价值投资的知行合一。投资人或受制于有限的时间、精力、技能,不能真正做到研究市场>买入个股>长期持有>享受成长红利的完整投资链,转而去寻求伯克希尔这样的资管公司进行价值投资,实际上,沃伦巴菲特和查理芒格的伯克希尔就是一家优质的成长公司。

目光转回国内,价值投资已经成为市场重要的投资风格之一,而真正做到的人少之又少,国内的“伯克希尔”将成为重要的践行标的。剖其实质,对于普通投资者,选择价值投资的内在逻辑,就是从陪优秀的公司成长到陪优秀的基金经理成长,共同享受优质公司成长红利。

文/富国基金

编辑/范辉