伦镍上演两日史诗级“逼空”行情,成为轰动全球国际金融市场的标志性事件。

继2022年3月7日飙涨近74%之后,伦敦金属交易所(LME)镍3月8日连续突破五道关口,盘中一度涨幅超过100%,升破10万美元关口,刷新纪录新高,短暂冲高后有所回落。截至3月8日下午四点二十分左右,LME镍涨幅为66.40%,价格为8万美元/吨。

LME随即调整交易规则,并且“喊停”镍交易。不仅如此,LME宣布取消所有在英国时间2022年3月8日凌晨00:00或之后在场外交易和LMEselect屏幕交易系统执行的镍交易。

镍,这个公众较为陌生的有色金属,其供需、产业链一时间成为备受关注的热点话题。

市场在关心,镍“飞离”基本面的导火索是什么?镍在全球分布情况如何?镍行业发展呈现怎样的格局?

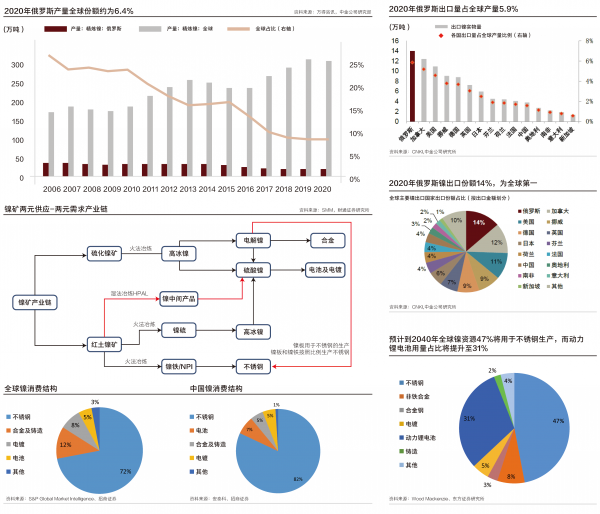

俄罗斯镍出口全球第一

镍是一种银白色金属,具有良好延展性、磁性和耐腐蚀性,被誉为“钢铁工业的维生素”。

招商证券3月9日研报数据显示,镍作为地球上第五大最常见的元素,地壳含量仅次于铁、氧、硅和镁。截至2021年末,全球镍储量(已探明的陆基矿床储量)约为9500万吨,红土镍矿与硫化矿比例约为6:4。红土镍矿主要分布在赤道附近的国家,如印尼、菲律宾、巴西、新喀里多尼亚、古巴等,硫化矿主要分布在澳大利亚、俄罗斯、加拿大、中国等。随着勘探和采掘技术提高,镍储量总体基本保持上升趋势,相比1995年的4700万吨已翻倍。具体到国家和地区,印尼和澳大利亚拥有最多的镍储量,分别拥有约2100万吨,占比22%,巴西排名第三,约1600万吨,占比17%,三者合计拥有超过全球6成的镍资源。中国储量较少,约280万吨,占比约3%。

关于全球镍的竞争格局,中商产业研究院数据显示,全球镍企业集中度较低,其中俄罗斯镍业和淡水河谷市占率超过5%,分别占比8.5%和7.7%。其次分别为嘉能可、必和必拓、谢里特、英美资源及Sounth32,占比分别为4.5%、3.1%、2.5%、1.6%及1.5%。

对于此番镍价飙涨行情,一位大宗商品行业人士分析认为,主要受俄乌战争影响。因为俄国是镍的最大储量国,市场对镍的供应担忧,进而引起金融资本市场的投机操作。

一位期货交易人士分析表示,镍价短短两个交易日内出现暴涨且接近翻倍的行情,应不是单纯的供需关系导致,或遭遇资本市场投机交易影响。目前,镍的价格已经脱离基本面。LME将俄镍剔除交割品的一个范畴,是引发这一次镍价暴涨的最主要的因素。多方是来自外资力量,空方是来自浙江温州的青山集团;后者为民企的钢铁之首,全球的“镍王”。青山做了较多的空头套保,在俄镍被剔除交易所的情况下,形成了交易机制的漏洞,出现了多逼空的格局,出现了镍价的非理性暴涨。

中金公司研报披露,从产量角度看,俄罗斯精炼镍产量占全球份额6.4%,其中主要供给量来自俄镍(No-rilskNickel)。历史上来看,俄罗斯一度是全球精炼镍产量的主要贡献,2010年以前基本维持在20%左右的全球份额。此后随着中国精炼镍产量的不断增长,俄罗斯镍产量份额逐渐降低。2020年,俄罗斯精炼镍产量15.4万吨,占全球份额约为6.4%。

从出口角度看,无论金额还是数量,俄罗斯镍出口份额排名均为全球第一。从出口金额看,2020年全球镍产品出口金额约142.5亿美元,其中俄罗斯镍产品出口金额达到19.31亿美元,占全球份额14%,排名全球第一;从出口数量看,2020年全球镍出口贸易量达到103.3万吨,其中俄罗斯镍出口数量约14万金属吨,占全球精炼镍产量比例5.9%,也排名全球第一。同时,对于俄罗斯而言,其精炼镍产量大多通过出口实现销售,2020年俄罗斯镍出口数量也占俄罗斯年精炼镍产量的91%。

中金公司认为,俄罗斯镍供应主要来自俄镍公司,其产品是精炼镍板,可以注册为LME仓单用于交割。2021年,俄镍产量占全球原生镍(包括一级镍和二级镍)产量6%,占全球一级镍产能22%,在镍库存偏低且仍将继续下降的情况下,俄镍现货流通性风险导致LME挤兑风险增加,给镍价大幅上涨创造了条件。

福能期货也表示,造成镍价飙升的主要原因在供给端,俄镍供应担忧和全球低库存是镍价上涨的核心驱动:由于俄乌局势反复,镍海外炼厂减产风险加剧,同时物流停运的可能也继续推高镍价;另外全球精镍库存持续下滑处于历史低位,进一步加剧镍的供应担忧,带来挤仓式上涨。镍短期仍受俄乌局势主导,若冲突恶化或对俄制裁升级,镍价将延续强势;反之若局势缓和,溢价消退或造成镍价高位回落,局势不确定性造成镍价极端波动,表现出明显的投机性。基于俄乌影响及自身供需偏紧,短期镍价易涨难跌且弹性大,伦镍价格有望拉动国内镍价跟涨。

青山集团为行业龙头

据悉,此次卷入史诗级“逼空”行情的企业为青山集团(全称为“青山控股集团有限公司”)。低调而神秘的青山集团在镍产业方面有着怎样的产业布局,也是投资者关注的问题。

据青山集团官网介绍,其是一家专门从事不锈钢生产的民营企业,已形成了从镍矿开采、镍铁冶炼到不锈钢冶炼、不锈钢连铸坯生产及不锈钢板材、棒线材加工的全产业链布局,同时生产新能源领域的原材料、中间品及新能源电池,主要应用于储能系统和电动汽车等领域。而且,青山集团海内外业务并重,不锈钢、镍铁产能、产量增长迅速。根据青山控股官网,青山控股目前位居国内企业不锈钢产能、产量第一位。

根据海通证券数据,青山集团在国内的镍铁业务主要通过福建青拓集团进行布局。青拓集团是青山实业旗下五大集团之一,旗下有鼎信实业、青拓镍业、青拓实业股份、鼎信科技、青拓物流等26家子公司。目前,青拓集团已形成年产180万吨镍合金的生产能力。

该公司已经携手华友钴业和格林美,在印尼开发红土镍矿,用以建设新能源电池镍资源原料制造体系;携手徐工集团,入局新能源汽车行业。

关于青山集团的不锈钢市场占有率,东方证券2020年9月的研报中显示,青山集团在国内不锈钢行业的市场占有率最高,2019年达到31.3%。根据Wind及Mysteel统计数据,2019年全国不锈钢粗钢总产量为2940万吨,上游冶炼集中度较高,CR4约为63.5%,CR8约为86.9%。其中排在首位的青山集团2019年不锈钢粗钢产量高达1065万吨,镍当量33万吨,其中国内不锈钢粗钢产量为919万吨,市场占有率为31.3%,排在第二的太钢不锈全年不锈钢粗钢产量417.6万吨,市场占有率为14.2%,落后青山控股17.1PCT。青山控股在市占率上遥遥领先于其他不锈钢企业。

东方证券表示,青山集团在不锈钢产业链上具有低成本优势,在印尼深耕红土镍矿资源,已逐渐成为不锈钢以及镍铁行业的“一超”,其产业链相关企业或将充分受益。

锂电池用镍量占比上升

市场对于俄镍出口受限进而担忧的背后,实则是对全球产业链对镍的需求呈现上升的趋势。据了解,不锈钢为镍的主要需求领域。 随着新能源汽车行业的蓬勃发展,镍的需求随着电池消费占比走高而提升。镍氢电池(Ni-Mh)和镍镉电池(Ni-Cd)是目前最主流的可充电电池,其中镍氢电池由于更高的能量密度、循环寿命和环保性能,得以更广泛的应用,至今仍其被应用于电动工具以及消费级电子产品中。

财通证券数据显示,镍从诞生以来,在近代工业中绝大部分用来生产不锈钢,在合金(如镍钢、镍银)、电池和电镀方面也广泛地涉及。在2019年原生镍消费结构中,不锈钢为镍的主要需求方面,占比80%;而电池、电镀和合金分别占比9%、5%、4%,未来不锈钢将会保持3%-5%的稳定增长,由于近年来新能源汽车行业的兴起将拉动电池对镍的需求,电池消费占比有望提升,充当用镍的主要增量,预计未来用镍缺口将不断扩大。

东方证券研报预计,随着全球新能源汽车的普及,预计到2040年,全球镍资源的31%将用于动力锂电池。尽管如此,在相当一段时间内,不锈钢仍将是镍资源第一大下游应用。

招商证券业预计,硫酸镍主要应用于电池和电镀行业,是电镀镍和化学镍的主要镍盐。近年来,随着动力电池三元正极材料需求大增以及高镍化进程加速,硫酸镍在新能源电池的需求呈现爆发式增长。全球范围内,硫酸镍在锂离子电池领域应用占比达55%,预计未来还将进一步提升。随着新能源车渗透率进一步提升,新能源电池对镍的需求也将进一步提升。

经济观察报 记者 蔡越坤

编辑/樊宏伟