“最近听到周围好几个朋友的小区被封闭管理了,所以我就买了一份隔离险,想着起码万一被隔离了还有几千块可以拿,保费就当少喝两杯咖啡了。”刚刚购买了隔离险的顾小姐对第一财经记者表示。

和顾小姐想法一样的人不在少数。事实上,随着多个城市的疫情反复和防控措施的持续,隔离险成为近期的热销险种。然而,被隔离了就一定能理赔吗?第一财经记者查看了市场上在售的多款隔离险的条款后发现,答案是“不一定”。

“隔离险”成网红

“隔离不用愁”、“只要9.9元,1天能领200元”、“隔离期让保险公司给你发工资”……疫情反复下,上述营销口号开始在部分保险营销员的朋友圈中不断出现。

甩出这些口号,是他们想推荐一种叫“隔离险”的产品。所谓“隔离险”,实质内容是“隔离津贴”,是指被保险人由于新冠疫情被隔离期间,保险公司给付的特定传染病隔离津贴。

最近几个月,隔离险无疑成了网红产品,占据各个中介网站和APP的“热销位”和“推荐位”。媒体统计数据显示,目前已有几十家保险公司开发了近60款“隔离险”。从去年第四季度以来,“隔离险”销量上升明显,某代销平台月均投保件数甚至超过万件。

第一财经记者查看了目前市场上的多款隔离险发现,一般多为健康险或意外险的附加险种,整个产品除了传染病隔离津贴,通常还含有一般意外保障、交通意外保障、传染病相关保障、疫苗保障等。多数产品保障期限在1个月到1年不等,保费通常在百元以内,隔离津贴则从每天几百元到上千元不等。

首都经济贸易大学保险系副主任李文中撰文表示,“隔离险”行情火爆主要有两大因素:首先,在我国当前的疫情防控措施下,任何一个地方发现新冠病毒感染者或者密接者都会有一大批人被隔离,工作和生活都会受到一定影响,因此这种隔离风险会引发大量保险需求;第二,目前市场上“隔离险”的保费,低的只需要几元,贵的一般也就几十元,一旦触发保险理赔条件就可以得到每天数百元甚至上千元的赔付,保费大多数人都负担得起,便宜的保费和较高的杠杆率激发了很多人的购买意愿。

站在保险公司角度,保险人士也认为将隔离津贴纳入保险责任范围是继扩展新冠保障责任之后,保险公司应对疫情防控以及迎合市场需求的又一探索,能够对被保险人因隔离造成不能上班等经济损失给予一定的经济补偿。

隔离了就一定能赔吗?

尽管隔离险能够给予隔离生活带来一点风险补偿,但前提是如何能够达到保险公司的理赔条件?

事实上,仔细研读多款隔离险条款可以发现,隔离津贴对于“隔离”的要求相当苛刻,像顾小姐提到的因为和确诊或密接者在同一小区里进行居家隔离,这在大多数产品中是不符合赔付条件的。

以其中一款畅销产品为例,对于隔离津贴,条款规定保单生效2天等待期后,被保险人于保险期间与新冠患者密切接触,或因处于中高风险地区,而被当地政府或防疫部门通知要求实行集中隔离或居家隔离的,保险公司按照被保险人的实际隔离天数给付特定传染病隔离津贴。也就是说,隔离津贴必须满足两个条件的其中之一,即确诊者密接或者是在中高风险地区被隔离,而次密接或与密接同一小区被隔离这种目前更普遍的情况是不符合理赔要求的。

据第一财经记者观察,其他很多类似产品的理赔条件则更为苛刻,有仅包括集中隔离情形的,更有一些附加在交通意外险上的隔离津贴,必须要乘坐合同约定的交通工具时,因为与确诊者密接需要自费强制集中隔离,才能给予津贴的理赔。除此之外,全域管控、健康监测等情形不在隔离津贴理赔范围之内。

“买易赔难”使得隔离险成为近期保险行业投诉的“重灾区”。第一财经记者在黑猫投诉平台上以“隔离险”为关键词搜索,截至3月7日晚,有1744条相关内容,其中大部分消费者都是遭遇了理赔难。

一名财险公司高管对第一财经记者表示,为了促进销量,部分保险公司在对隔离险进行宣传时,会将重点放在价格低廉、赔付额高上面,而对免责事项和理赔限制则较为淡化,容易发生误导。同时,此类保险通常是通过互联网渠道销售,投保者需要自己理解条款,有些投保者甚至都没有看过条款,仅根据产品介绍就进行投保,因此容易引发纠纷。

北京西城法院法官田静霆撰文分析称,根据《保险法》规定,保险人对其尽到免责条款的提示说明负有举证责任。隔离险多通过互联网途径出售,如果投保人或者投保人授权的代理人在激活电子保单的过程中,根据保险人网站设定的投保流程操作,能够阅读到对相关责任免除条款的概念、内容及法律后果进行具体解释说明的内容,并确认“同意接受条款”以及确认“保险人已经履行了明确说明义务”的,可以认定保险人在投保流程中向投保人履行了免责条款的明确说明义务。但是,如果保险条款中对于免责事由没有用加黑加粗等显著方式标注,保险公司也未能提供证据证明向消费者说明了隔离险的免赔事项的,无法认定保险公司尽到对免责条款的提示及说明义务,则该条款不产生效力,保险公司无权以此为由拒赔。

“消费者在购买保险产品时要认真研读保险条款,特别关注保险责任和免除责任条款,明确‘隔离’含义,根据自身需求谨慎做出投保决定。在保险事故发生后,保存好隔离通知、隔离费用支付等凭证,及时通知保险公司。同时,保险公司在销售隔离险时应对隔离险的保险责任和免责事由以显著方式提请消费者注意,并进行明确说明,在网页宣传中准确描述隔离险赔付内容,引导消费者理性投保。”田静霆建议称。

除了理赔难,第一财经记者在投诉平台上注意到,隔离险涉及的高频投诉还包括投保人与保险公司对于隔离期开始时间的认定不同所引发的纠纷;以及隔离险与飞机票、火车票等捆绑销售等情况。

走上规范之路

隔离险在大热过程中滋生出的各种乱象也引起了监管机构的注意。

今年1月末,银保监会发布了《关于规范“隔离”津贴保险业务经营有关问题的紧急通知》(下称《通知》),直指隔离险在销售过程中的痛点。

《通知》要求保险公司端正经营理念,在开发设计保险产品过程中,应切实做到以人民为中心,以保险消费者实际需求为基础,在综合考量可保利益和风险程度的情况下,依法依规开发产品,合理设定责任免除和理赔条件。

同时,在宣传销售过程中,要求保险公司不得通过欺骗、隐瞒或者诱导等方式,对保险产品的保障责任等重要情况做出容易引人误解的宣传或者说明,不得以博取消费者眼球为目的,进行片面宣传和恶意渲染炒作;并且对保险责任、责任免除以及理赔条件等进行充分说明,并依法依规对免除保险人责任的条款做出足以引起投保人注意的提示和说明。

“在监管通知下发之后,感觉市场上的隔离险更为规范了,之前一些‘首月0元’等比较夸张的宣传语基本消失了。其实这是一款不错的创新产品,在这个特殊时期有一定的保险需求和风险保障价值,不算是‘噱头’产品,如果因为一些不当的销售行为被搞砸了会比较可惜。同时,也希望投保者理性选择产品,在购买时仔细查看条款,以免发生理解上的偏差之后产生纠纷。”上述财险公司高管说。

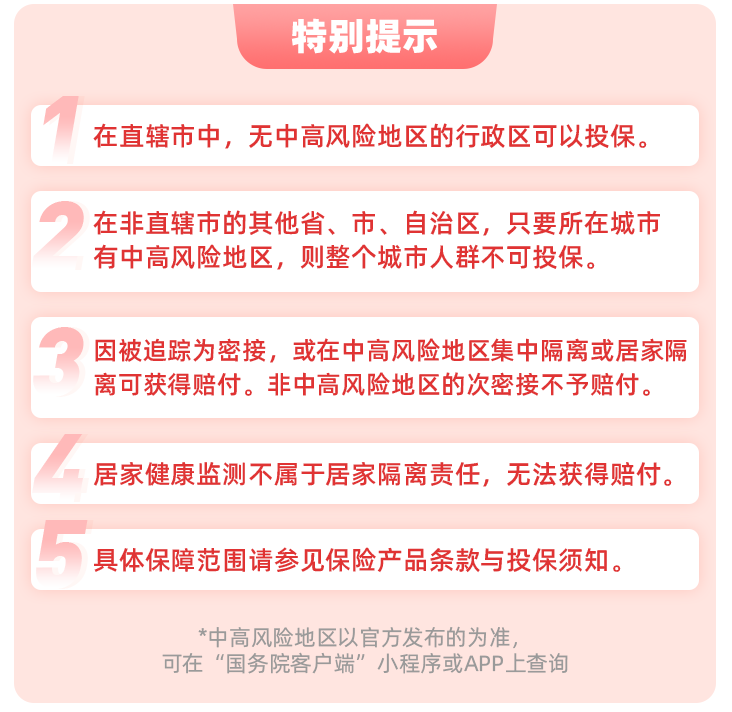

第一财经记者发现,目前已经有隔离险产品在介绍页面的最顶部设置了“特别提示”,对于一些不可投保及不予赔付的主要情况进行了“红字加粗”。

(第一财经)

编辑/田野