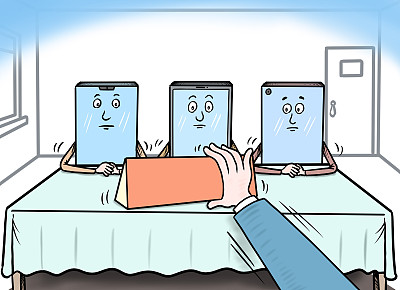

央行今年3月发布公告,要求所有从事贷款业务的机构,在网站、移动端应用程序、宣传海报等渠道进行营销时,应当以明显的方式向借款人展示年化利率,并在签订贷款合同时载明,也可根据需要同时展示日利率、月利率等信息,但不应比年化利率更明显。不过,近日有媒体调查发现,不少贷款App仍在展示利率上对消费者耍“小聪明”,只显示数值较小的日利率或者最低年化利率,等消费者真正贷到了款,才发现真实利率比自己想象的高很多。

禁令之下,一些App仍我行我素地打着“日息低、有免息期、可零息分期”等幌子,诱导消费者贷款,可谓吃相难看。消费者经不住诱惑而盲目贷款后,才发现所谓的“零利息”只不过是诱导自己上当的营销噱头,其背后还潜藏着“服务费”“手续费”“逾期计费”等陷阱,让人防不胜防。互联网公司利用App过度诱导消费者贷款的不法行为,已严重侵犯了消费者的知情权,监管部门无疑应对这种顶风作案的营销行为下“狠手”。

当前,我国消费结构正从生存型消费向教育、旅游等发展型和品质型消费过渡,消费金融市场潜力巨大,不少互联网公司纷纷开通App借贷业务。客观而言,从事App贷款业务的企业只要规范经营,对于消费者和企业来说,不失为双赢,但故意玩文字游戏,把较高的贷款年利率包装为成本极低的日利率或月利率,以此诱导消费者贷款,则大错特错。

央行今年3月为此划出红线,要求App展示的日利率、月利率等信息,不得喧宾夺主地比年化利率更醒目,旨在防止贷款类App在低利率幌子下损害消费者合法权益,经营App贷款业务的互联网公司不能对此置若罔闻,违背诚信守法的基本商业伦理。否则,本是双赢的App贷款,就会蜕变为市场“毒瘤”。对消费者个人而言,一旦受诱导中招,又不能及时足额还款,则意味着自身征信会背上不良记录。对整个社会和金融秩序而言,也充满了不确定性和风险性。这其中最为突出的问题是,一些未成年人、在校学生、低收入人群被诱导贷款后,如果不能及时偿还贷款,放贷机构便频频使用暴力、恶性催收手段,这还会引发一系列家庭和社会问题,危害更是不可小觑。

互联网深刻改变了人们的生活和消费,作为互联网技术催生的App贷款,不应背离初心而沦为诱导贷。鉴于目前App诱导贷已严重扰乱金融秩序和侵害消费者合法权益,监管部门在治标的同时,更应写好治本的下半篇“文章”,即在向消费者发布风险提示,对一些App违法行为进行严肃执法,从源头上规范App放贷行为的同时,也要为消费者提供更加安全、便捷的消费金融产品。

当然,消费者也应树立理性消费观,合理使用借贷产品,警惕过度借贷营销背后隐藏的风险或陷阱。确有所需时,也应尽量选择正规机构、正规渠道获取金融服务,从而让套路满满的App诱导贷无隙可乘。

文/张智全

图源/视觉中国

编辑/王涵