10月18日,中国人民银行联合金融监管总局、中国证监会发布《关于设立股票回购增持再贷款有关事宜的通知》(下称《通知》),设立股票回购增持再贷款,激励引导金融机构向符合条件的上市公司和主要股东提供贷款,分别支持其回购和增持上市公司股票。

《通知》规定,即日起,21家全国性金融机构即可向符合条件的上市公司和主要股东发放相关贷款,并于次一季度第一个月向人民银行申请再贷款,对符合要求的贷款,人民银行按照贷款本金的100%提供再贷款支持。

据悉,这项股票回购增持再贷款首期额度3000亿元,利率1.75%,期限1年,可视情况展期。21家金融机构自主决策是否发放贷款,合理确定贷款条件,自担风险,贷款利率原则上不超过2.25%。贷款资金“专款专用,封闭运行”。

一位国有大型银行对公部门人士向《每日经济新闻》记者透露:“这意味着我们可以着手与上市公司磋商具体的股票增持回购专项贷款额度、利率、期限与风控管理条款等事宜。”在《通知》发布后,其所在的对公团队已迅速对接此前有使用专项贷款增持回购股票的部分上市公司重要股东。

随着《通知》实施,如何做好股票回购增持专项贷款的风控管理,对银行也是新挑战。前述对公部门人士透露,在实际操作过程,银行还需解决一些特定状况的合规操作问题。比如,上市公司在获得专项贷款后,如果股价偏高而没有采取回购增持动作,银行是否需要收回贷款等。

《通知》“落地”符合预期,有银行要求“不对有退市风险的公司开展该业务”

对于股票回购增持再贷款的正式落地,市场早有预期。9月24日,在央行行长潘功胜宣布将创设首期3000亿元股票回购增持专项再贷款工具后,部分银行迅速行动,低调启动股票增持回购专项贷款业务的营销工作,因为他们预期这项新的结构性货币政策工具将在不久后“落地”。

上述对公部门人士告诉记者,9月24日以来,其接触了多家上市公司股东与管理层,了解他们使用专项贷款增持回购股票的意愿。此前,尚未有涉及具体贷款额度、利率与期限的讨论。

如今,随着《通知》出台,其团队在向部分上市公司告知可以进一步推进股票增持回购专项贷款具体条款磋商同时,也对《通知》相关条款进行了仔细研究。他表示:“《通知》的多项条款也在市场预期之内。”

比如,《通知》规定上市公司应当符合《上市公司股份回购规则》第八条规定的条件,且非被实施退市风险警示的公司。此前,已有银行明确要求“不对ST上市公司开展股票增持回购专项贷款营销业务”。

此外,不少上市公司预期股票增持回购专项贷款采取“专门账户”制度,《通知》规定申请贷款的上市公司和主要股东(持股5%以上)应当开立单独的专用证券账户,专门用于股票回购和增持。且这个专用证券账户只允许开立一个资金账户,且应当选择贷款机构为第三方存管银行,不得办理转托管或转指定手续。

上述对公部门人士表示,与市场预期略有差别的条款也不少。一是原先部分银行认为银行与上市公司可以灵活磋商转向贷款额度,《通知》规定银行发放贷款应当以上市公司已正式披露的回购方案或股东增持计划为前提,纳入对其的统一授信;贷款金额不得高于回购增持资金的一定比例。

二是原先部分银行还认为银行给予的股票增持回购专项贷款利率有可能以2.25%作为基准利率进行小幅度上下浮动,但《通知》明确规定按照利率优惠原则,合理确定贷款利率,原则上不超过2.25%。

三是相比银行普遍认为股票增持回购专项贷款业务会“专款专用,封闭运行”,《通知》在严格管理贷款资金方面做出更严格规定——21家金融机构将贷款发放至该资金账户,监督上市公司和主要股东做到专款用于股票回购和增持。在贷款全部清偿前,资金账户不允许支取现金或对外转账。

他透露,目前他们内部正根据《通知》相关条款要求,进一步优化股票增持回购专项贷款业务的风控尺度,不排除对上市公司专项贷款的风控审批会借鉴以往的上市公司股票质押贷款相关规定,先确保上市公司具有较高的股票流动性与市值管理能力,一方面有能力偿还专项贷款本息,另一方面能有效防范专项贷款资金挪用风险。

贷款利率原则上不超过2.25%,银行“偏爱”市值相对稳定的上市企业

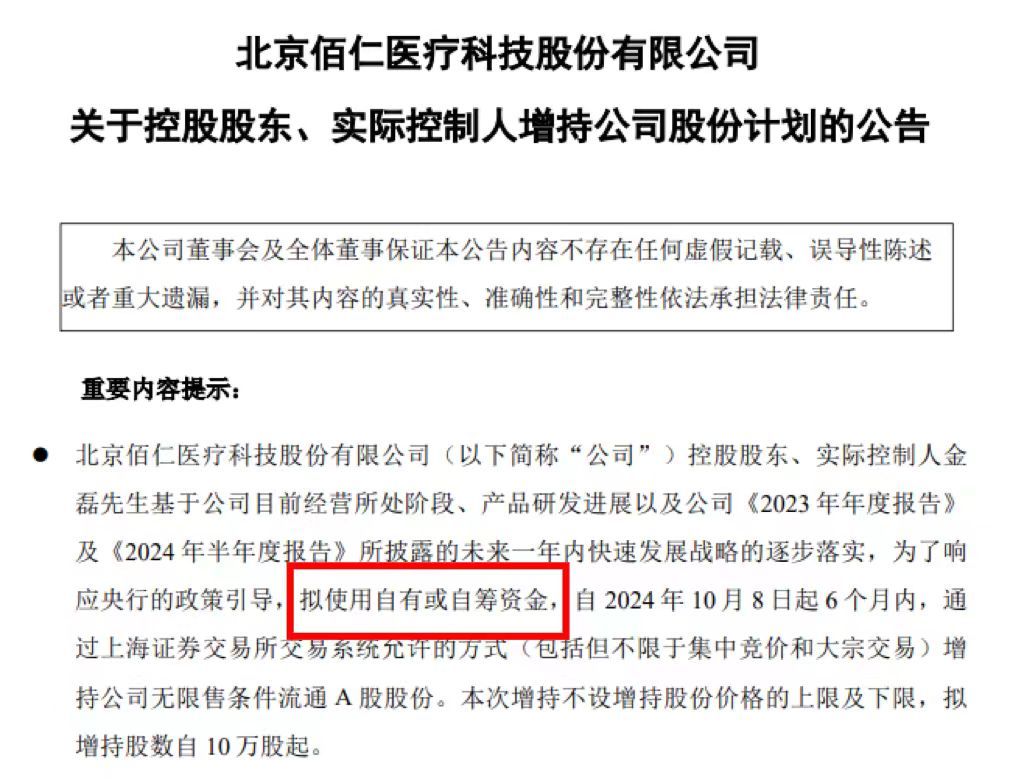

记者注意到,在《通知》出台前,已有上市公司“摩拳擦掌”,通过获取股票增持回购专项贷款开展市值管理工作。例如,10月7日晚,佰仁医疗科技(SH688198,股价133.24元,市值183亿元)发布公告称,该公司控股股东、实际控制人金磊拟使用“银行专项贷款资金”增持上市公司股份;不过目前其公告中,资金安排由“使用银行专项贷款资金”,变更为“实控人拟使用自有或自筹资金增持公司股份”。

记者了解到,彼时股票增持回购专项再贷款相关举措实施细则尚未出台,上市公司获取这项贷款存在一定的不确定性。基于信息披露的谨慎性,上市公司与相关部门调整了资金来源措辞。在《通知》发布后,上市公司可以“名正言顺”地推动股票增持回购专项贷款具体条款磋商。

前述对公部门人士向记者直言。此前其团队在“低调”开展专项贷款营销工作期间,发现上市公司重要股东对获取专项贷款的意愿高于上市公司管理层。他们假设转向贷款的年化利率为2.25%,若上市公司分润分红与股息率能达到4.25%,他们通过这项专项贷款增持股票,能获得年化2个百分点的收益。

如今,《通知》规定银行给出的专项贷款利率不得超过2.25%,无形间给予上市公司重要股东更可观的无风险收益,将进一步激发他们使用专项贷款增持股票的积极性。

9月25日,国盛证券发布报告测算,以股息率4%的上市公司为例,假设股价不变,上市公司重要股东以2.25%的利率借入2亿元专项贷款用于增持自家上市公司股票,到时上市公司利润分红款为800万元,扣除专项贷款利息开支450万元,净收入预计约为350万元。

国盛证券分析师张津铭分析认为,股票增持回购专项再贷款举措也是国家支持上市公司高股息策略的一项手段,由于其操作的利差收益长期存在且具有明显优势,有助于上市公司大股东主动提高增持频率与分红比率。

记者了解到,在《通知》要求银行设定的专项贷款利率不超过2.25%后,市场一度担心银行为了“获客”而开启利率价格战。上述对公部门人士告诉记者,《通知》出台后,其团队同事已迅速拜访部分上市公司重要股东,进一步沟通相关专项贷款落地工作,尽快锁定这些客户资源。

他告诉记者:“目前,我们没有感受到明显的项目竞争压力。”各家银行与上市公司管理层及重要股东都有着各自的长期深入合作关系,后者不会因为其他银行给予的专项贷款利率更低而“改换门庭”。

不过,他认为,“目前,多数银行都将专项贷款投放对象优先设定为市值相对稳定,股票二级市场交易流动性较高,以及纳入沪深300、中证500、中证1000等指数的上市公司及其重要股东。”

银行放款应当以上市公司已正式披露的回购方案、股东增持计划为前提

记者了解到,此前,不少银行在与上市公司初步沟通股票增持回购专项贷款事宜期间,发现后者对这项贷款的实际使用存在某些顾虑。有上市公司指出,在专项贷款发放后,若股价偏高令上市公司在较长时间没有进行增持回购,导致专项贷款资金迟迟趴在专用账户,银行会不会收回贷款。

还有上市公司担忧,若在他们增持回购股票后,股价因市场环境出现下跌,导致专项贷款到期时出现“投资亏损”,是否会导致银行收紧对他们的整体贷款授信审批发放尺度;也有公司在询问,若其使用专项贷款增持回购股票期间,其某些重要股东却在大规模减持,银行会不会针对这种状况而迅速收紧专项贷款的使用。

在《通知》出台后,部分未公布回购增持方案的上市公司也提出新的实际操作疑惑。《通知》规定,银行发放贷款应当以上市公司已正式披露的回购方案或股东增持计划为前提,纳入对其的统一授信。因此,这些未公布回购增持方案的上市公司向银行询问,在与银行磋商股票增持回购专项贷款具体事宜前,他们是否需先在交易所公布自己的增持回购方案,作为与银行开展专项贷款磋商的先决条件。

前述对公部门人士告诉记者,其团队在前期营销过程,也遇到上市公司提出类似问题。目前他们正将这些专项贷款实际操作过程的“疑惑”反馈给银行其他部门,先明确相应的合规操作规则,再向上市公司答疑解惑。

他告诉记者,目前部分银行认为相关部门还会针对股票增持回购专项再贷款的实际操作发布更详细的操作规定,彼时他们就能针对上市公司上述疑惑给出更权威的解答,推动专项贷款合规落地运作。

周茂华向媒体表示,相比普通企业贷款,权益类市场风险波动相对较大,对银行的风险管控与合规操作能力提出相对更高的要求。巨丰投资首席投资顾问张翠霞表示,整体而言,央行创设股票增持回购专项再贷款工具,本质是促进储蓄向投资转化,提升金融支持实体经济能力,助力上市公司发展,对资本市场构成长期利好。

编辑/范辉