标普500指数于上周迈入技术性牛市,然而,随着美股反弹,企业及其大股东正以多年来未见速度减持股票。

根据金融数据公司Dealogic的数据,自4月底以来,企业和私募股权投资基金通过后续发售(follow-on sales)已经抛售价值逾240亿美元股票,仅在5月,就有超过170亿美元的股票易手,是去年月平均水平69亿美元的2.5倍。

技术性牛市的判断没有意义?

8日,标普500指数收于4293.93点,较去年10月低点反弹逾20%,不少投资者视其为新一轮牛市的开启,认为美股走出了上世纪40年代以来的最长熊市,而该股指之所以能够大幅走高,得益于几家大型科技巨头今年以来的强势表现。

中航信托宏观策略总监吴照银在接受第一财经记者采访时表示:“技术性牛市的判断没有意义,股市上涨与否取决于经济基本面是否上行以及投资者会否持续入场。”

他具体解释称,第一,当前的消费数据、采购经理人指数(PMI)以及经济增速等指标均指向美国经济下行;其二,美联储加息进程尚未结束,持续上行的利率将压制美股;第三,投资者也并不认可美股继续走高。“4月以来,美国股权基金不断抛售美股股票,也反映出投资者对美股未来走势并不乐观,正在离场。”吴照银说。

目前市场共识美联储将在本周议息会议上按兵不动,但在7月时恢复加息。截至第一财经记者发稿时,据芝商所利率观察工具(FedWatch Tool),押注美联储6月暂停行动的概率为73.6%,预计加息25个基点的概率为26.4%,仍有逾半数交易员预期,7月时利率将攀升至5.25%~5.50%。

美国纽约华尔街(第一财经记者摄)

市场已经来到高位甚至出现泡沫?

数据显示,将近一半的股票减持来自私募股权基金等美股上市公司大股东。私募股权基金的典型运作方式是收购他们认为被低估的企业,助其精简业务、重新上市,或在多年之后以更高的价格出售该公司。由于近年来美国首次公开募股(IPO)市场形势惨淡,并购活动同样不温不火,私募股权基金遭受打击。

盛天资本创始合伙人秦嘉骏对第一财经记者表示:“一方面,疫情期间,私募股权基金利用超低利率和流动性宽裕,对目标公司进行投资或收购,几年过后,基金迎来解禁期,于是陆续执行出售;另一方面,市场已经来到高位甚至出现泡沫,私募基金为降低风险平衡投资组合,通过减持套现也是较为合理的操作。”

摩根大通美洲股权资本市场主管坎顿(Keith Canton)表示:“有观点认为,在可见的未来,市场交投可能维持低迷,而现在减持令企业和私募基金有机会将资金返还给合伙人。”

5月,私募股权公司Clayton Dubilier & Rice出售了医疗科技公司Agilon Health价值大约20亿美元的股份,这是一年多以来美国规模最大的一次股权出售;6月,英特尔宣布计划出售旗下自动驾驶公司Mobileye股份,总价值超过16亿美元,规模超出最初计划。

随着主要股指走高,做空情绪也在升温。据沽空研究机构S3 Partners的数据,6月初时,标普500指数的累积空头净额持续增加至4870亿美元。一些大型科技股空单仓位居前,5月,特斯拉空头净额增加35.7亿美元,做空英伟达的金额上升25亿美元,Meta空单金额猛增72.6亿美元。

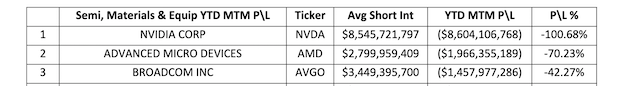

芯片板块更是成为众矢之的,S3 Partners提供给第一财经记者的最新数据显示,截至5月31日,在该机构追踪的193只芯片、材料、设备股当中,累积空头净额为601亿美元,其中,英伟达为最大做空标的,空头净额为122.9亿美元,博通和超威半导体屈居二三,空头净额分别为49.2亿美元和43.0亿美元。

今年首五个月做空美股芯片股损失(图源:S3 Partners供图)

只是,上述股票大涨令空头蒙受巨额损失。S3 Partners董事总经理杜萨尼夫斯基(Ihor Dusaniwsky)对第一财经记者表示:“对做空者而言,今年芯片行业无疑是‘投资荒漠’,做空者已录得36.3%的亏损,按市值计,今年首五个月的损失达183.1亿美元。其中,押注英伟达下跌的投资者累计亏损86.0亿美元,回报率为-100.7%。”

对于美股后市,秦嘉骏看法悲观。他认为,年初至今缺乏实质动能反而危机不断,“区域银行‘爆雷’之后,债务上限危机接踵而至,与此同时,消费市场疲弱,企业经营困难,未来公司盈利可能继续转差”。

他进一步表示,当前的技术性牛市完全依赖科技巨头,不能准确反映整体经济情况,如若剔除大型科技公司的贡献,标普500指数几乎与年初持平,这还没有计入一些隐含风险可能带来的逆风。

编辑/樊宏伟