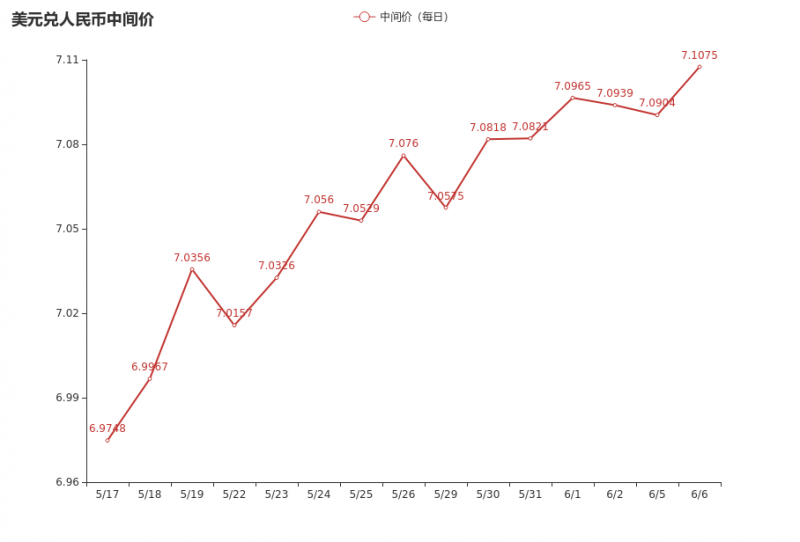

新华财经北京6月6日电 人民币兑美元中间价6日调降171点至7.1075,至2022年12月1日以来最低。据统计,自5月以来,人民币中间价较5月初下挫2082个基点。

5日,在岸人民币兑美元16:30收盘报7.1185,较上一交易日跌435个基点,盘中最低至7.1213,夜盘报7.1009;离岸人民币对美元汇率一度跌破7.13关口。

中银证券首席经济学家徐高表示,在过去几个月里,人民币汇率更多表现出了“弹性”,对美元贬值幅度显著大于美元指数升幅,直接的内因则是人民银行结汇规模的扩大。人民银行的结汇操作会推升市场中对外汇的需求,并同时增加人民币供给,因而给人民币汇率带来贬值压力。从2022年四季度开始,人民银行显著加大了结汇规模,从而让人民币汇率弹性增加。由于人民银行手中还有中间价及结汇操作两大影响汇率的有力手段可用而未用,所以目前的人民币的贬值高度可控。7.3可能是近期人民币汇率的一个支撑位。

东方金诚研究发展部高级分析师冯琳称,短期内,人民币破“7”态势或将持续一段时间,伴随美联储本轮加息过程进入收官阶段,加之美国银行业危机影响,美国经济下行压力进一步加大,后期美元指数持续上升的可能性不大。在今年海外经济下行,国内经济持续复苏前景下,人民币不存在较大贬值空间。

中金公司研报指出,首先,在美国财政货币双收缩的背景下,美国经济的大方向仍将是放缓。其次,非美经济体的修复也可能展现出一定韧性。中金认为,欧洲的消费可能会受益于通胀的回落和工资的上涨,而中国经济或也将在稳增长政策的支持下在下半年展现出更多的内生性修复迹象。这或将吸引全球资金向估值相对偏低的非美股市回流,利好相关货币的汇率。再次,能源价格的低位徘徊或能够持续改善非美主要工业经济体的贸易条件。在上述基准假设下,中金预计美元指数的年末水平或将低于100,人民币兑美元汇率或回升至6.7。

中银国际证券全球首席经济学家管涛表示,在汇率由市场决定的情况下,影响汇率的市场因素很多,不同时期可能是不同因素在发挥主导作用。去年,供需因素推动美国通胀指标持续走高,美联储被迫激进加息,美元指数和美债收益率飙升,是影响同期人民币汇率走势的重要因素。今年,由于美国通胀回落叠加银行业动荡,美联储加息逐步接近尾声,这意味着海外紧缩因素对人民币汇率的影响趋于减弱,国内经济基本面变化情况或在更大程度上影响人民币汇率走势。

管涛称,近期官方公布的一系列经济金融数据显示,国内经济复苏基础有待进一步夯实。得益于疫情对国内经济约束明显减轻,且中国财政货币政策空间大于欧美经济体,在世界经济下行风险加大背景下,国内经济复苏势头并没有改变,这将成为境内外汇市场平稳运行的重要基础。(马萌伟)

编辑/田野