北京时间周二晚上9点半,美国将公布1月消费者物价指数(CPI)。

最新通胀数据将为接下来美联储政策路径提供更多线索,也将对风险资产走势产生重大影响。去年下半年以来,通胀数据公布往往可以造成美股日内2%的指数波动,这一次市场又会如何表现,美联储将如何评价这份通胀报告?

通胀路径扑朔迷离

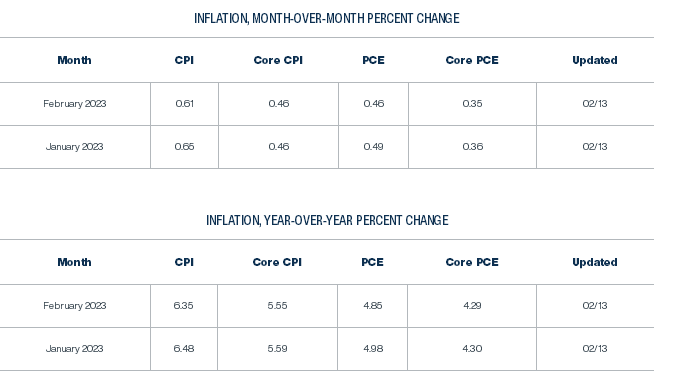

今天将公布的通胀数据将给市场进一步评估政策前景的机会。机构预测,1月CPI同比增长将从6.5%降至6.2%,但环比将由跌转涨,上涨0.4%,去除食品和能源的核心CPI较去年同期增长5.4%,环比增长0.3%。相比之下,克利夫兰联储的通胀模型预测更高,且2月几乎没有回落,显示物价压力依然严峻。

第一财经记者注意到,不少分析认为上月物价涨幅可能会超过预期。首先,美国汽车协会(AAA)数据显示,1月美国汽油价格止跌反弹近10%,其次,二手车价格年初明显上升,第三,美国劳动力市场依然火热,在加剧服务业通胀的同时,也在推高以纽约曼哈顿为代表的部分地区房租。

值得一提的是,美国劳工统计局(BLS)此次调整了CPI权重和计算方式,也可能增加潜在的波动性。原本两年的统计区间改为了一年,同时各分项的权重也出现了变化,例如,住房部分的权重从32.9%上升至34.4%,而食品将从13.9%下降至13.5%。

克利夫兰联储通胀模型:1月和2月CPI月率或达到0.6%(来源:克利夫兰联储网站)

纽约联储最新公布的消费者调查显示,1月美国1年期通胀预期为5.0%,与上月持平,依然高于美联储此前的预估。

自去年6月触及近40年高位后,美国物价涨势开始放缓,美联储也从去年12月起放慢了加息步伐。在上月的议息会议上,美联储主席鲍威尔对通胀前景作出了如下判断,美国经济仍处于缓解通胀的“早期阶段”。商品价格的下降以及显示租赁住房市场近期疲软的数据是一个“好消息”,预计住房服务业的通胀将在下降之前继续上升,但核心服务业还没有看到回落的迹象。

然而,近期劳动力和服务业数据发布导致终端利率的重新定价,目前投资者预计本轮加息周期的峰值将超过美联储此前预估的5.1% ,年内降息的可能性已经变得渺茫。

安联集团首席经济顾问埃里安(Mohamed El-Erian)上周表示,很快回到2%通胀目标只是一厢情愿。他列举了可能出现的三种物价走势。

第一,有序反通胀(disinflation),在这种情况下,通胀率继续稳步下降,接近美联储2%的目标,但不会损害美国经济增长和就业。这种动态主要涉及一个劳动力市场,需要避免工资过度上涨,这种情况的概率为25%。

第二,走势变得胶着。通胀率继续下降,但随着商品价格停止下降和服务业通货膨胀持续,今年下半年通货膨胀率将保持在3%-4%。这将迫使美联储在压制经济以使通货膨胀率降至2%的目标和调整目标利率以保护经济之间做出选择。这种粘性通胀的概率为50%。

第三,可以称之为“U型通胀”:伴随中国经济的全面复苏和美国劳动力市场的强劲同时推动持续的服务业通胀和更高的商品价格,价格将从今年晚些时候重拾升势并持续到2024年,这种情况的概率也是25%。”

美联储难松口

高通胀和高利率对美国经济的影响正在从制造业、房地产转向消费端,这可能成为美国经济转向衰落的导火索。

虽然强劲的劳动力需求保障了薪资增长,相对更高的通胀率使得美国家庭的消费购买力持续缩水。高盛称,截至1月中旬,美国人已将疫情期间积累的额外储蓄减少了约35%。到今年年底,这一比例将增加到65%,数据显示,美国私人储蓄率已经回到了历史低位。

根据盖洛普的最新年度民意调查,一半的美国人表示,他们现在的经济状况比一年前更糟。这是自2009年以来的最高份额。报告称:“自从1976年盖洛普首次提出这个问题以来,很少有一半或更多的美国人说自己的境况更糟。唯一一次出现这种情况是在2008年金融危机时期。”

第一财经记者注意到,上周美联储官员对实现通胀目标的态度依然坚定,包括纽约联储主席威廉姆斯和美联储理事沃勒在内的多位官员表示,限制性政策利率依然重要,预计将维持更长的时间以实现目标。明尼阿波利斯联储主席卡什卡利则再次重申了5.40%的终端利率目标。

按照日程安排,本周包括理事库克、鲍曼、纽约联储主席威廉姆斯等多位地方联储官员将在通胀报告发布后发表讲话,他们对数据的最新看法无疑将成为焦点。

资产管理机构BK Asset Management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经采访时表示,虽然通胀水平有所回落,但对于美联储而言依然过高。“如果1月CPI超预期,无疑会加大美联储政策力度压力,推高终端利率预期。 即使符合预期,美联储也不会释放任何信号,继续耐心观察经济和通胀的信号。目前看来,经济衰退的可能性仍然很高。不确定性在于严重程度和持续时间。”他说道。

高盛首席经济学家哈祖斯(Jan Hatzius)上周表示,美联储将再上调两次25个基点,然后将利率保持到明年。“我们确实预计美联储会比市场预期做得更多。共识仍然是,我们将进入衰退。只是暂时没有迹象表明这一点。” 他认为,市场对低通胀前景的预测是超前的。虽然通胀正在下降,但在未来两年内,它不会回到美联储2%的通胀目标。

编辑/樊宏伟