继前一周整体小幅减仓0.05%后,偏股基金上周大幅减仓3.18%。

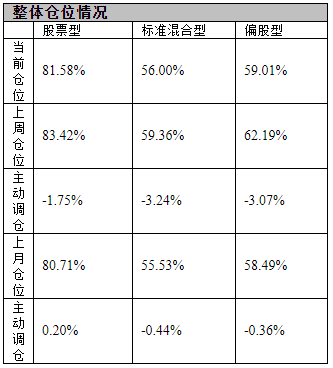

据好买基金研究中心最新数据显示,11月21日至25日这一周,偏股型基金整体大幅减仓3.18%,最新仓位为59.01%。其中,股票型基金仓位下降1.85%,标准混合型基金仓位下降3.36%,最新仓位分别为81.58%和56.00%。

值得注意的是,11月14日至18日这一周,偏股基金突然结束了连续三周的加仓动作,小幅减仓0.05%,而该周上证综指对应的表现为涨0.32%,该指数自2885.09点近期低点反弹以来已连续收复两大整数关口;11月21日至25日该周,上证综指连续第四周收涨,周涨幅为0.14%。

好买基金指出,公募偏股型基金上周大幅减仓,名义调仓与主动调仓方向一致,且主动调仓幅度大于名义调仓。目前,公募偏股基金仓位总体处于历史中位水平。

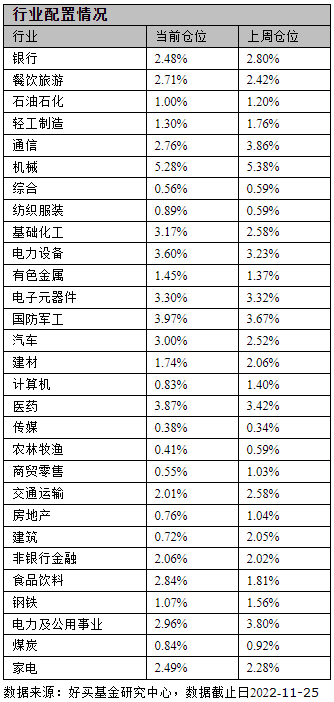

行业方面,食品饮料、医药和基础化工三个板块被公募基金主动相对大幅加仓,幅度分别为1.03%、0.58%和0.49%;而建筑、通信和电力及公用事业逐渐主动减持,减仓幅度分别为1.32%、1.10%和0.84%。

整体来看,截至11月25日,基金配置比例位居前三的行业是机械、国防军工和医药,配置仓位分别为5.28%、3.97%和3.87%;基金配置比例居后的三个行业是传媒、农林牧渔和商贸零售,配置仓位分别为0.38%、0.41%和0.55%。

“偏股基金现在的操作周期已日趋频繁,连续三周的反弹,其实已经到了该获利了结的阶段。”一位券商人士指出,11月28日,上证综指在央行宣布降准后首个交易日收跌0.75%,同样显示出利好靴子落地后,资金的偏好。

本周,A股市场即将进入2022年的最后一个交易月12月,年底前市场将会有怎样的表现呢?

创金合信基金首席经济学家魏凤春认为,2022年最后一个月,资产配置的逻辑分歧有点大。从基本面看,中国的政策陆续出台,经济复苏动能提升,但政策刺激的地产等,不是未来产业转型的重点。美联储加息动能弱化,全球流动性舒缓,但背后的经济衰退阴影又挥之不去。债券调整后震荡,权益低估值修复后重新进入了较频繁的行业轮动。因此,跨年的投资很难形成明显的趋势,伺机而动,强化择时是现实的策略。

“市场整体超跌反弹动力衰减,年底至2023年一季度大概率会看到宏观经济的否极泰来,从而带来市场较大的估值修复机会。”魏凤春指出,政策因子依然是行业配置的主导,长期主线在安全、自主可控,TMT和医药可逢低布局。消费、传媒、地产存在阶段性机会,可关注交易因子低位和政策改善预期带来的阶段性上涨。短期还可关注低估值且有基本面支撑的国企。

摩根士丹利华鑫基金的观点是,金融全面支持地产平稳发展,虽然地产销售出现显著改善尚待时日,但进一步恶化的风险大幅消除,地产相关板块的估值面临着进一步修复的空间。同时,无论是科技领域、消费领域还是高端制造领域,均有大量质地优异、成长空间巨大的公司,且估值回到了极具吸引力的水平,具备较高的配置价值。“展望未来市场,我们并不悲观,结构性机会预计仍然会十分显著。”

西部利得基金也认为,当前市场配置价值凸显。考虑到前期市场的大幅回调和稳增长政策的发力,对市场从前期的谨慎转为乐观,建议关注受益于地产政策逐步放松下的地产以及相关产业链,前期调整充分的恒生科技板块,同时考虑到市场轮动较快,高景气的新能源板块仍值得重点关注。

编辑/樊宏伟