A股历史上首例发行价低于每股净资产(PB<1,即“破净”)的银行IPO来了。

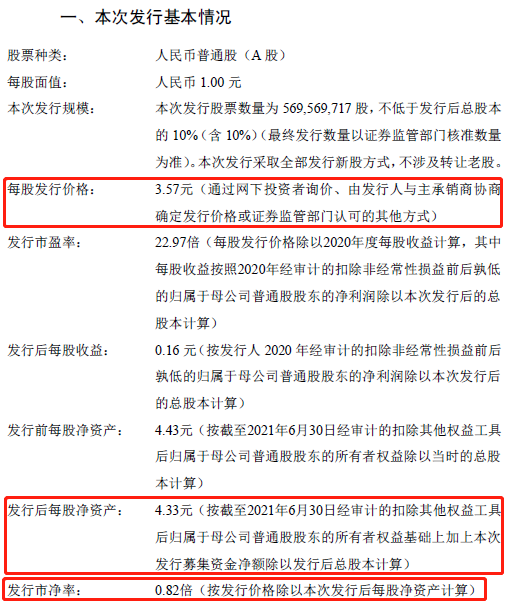

根据兰州银行日前发布的《首次公开发行股票招股说明书》(以下简称“招股书”),该行每股发行价格为3.57元,发行后每股净资产则为4.33元。如此计算下来,该行发行市净率约为0.82,属于“破净”发行。

来源:兰州银行招股书

对于此次“破净”发行,兰州银行在近日回复媒体时表示,本次发行价格为3.57元/股系综合基本面等多因素协商确定。若采用每股净资产4.33元/股发行,则该行发行市盈率为28倍左右,不符合新股发行的市盈率指导规定。“同时,今年以来,我国银行业股价破净程度有所加深,该行采取低于每股净资产的发行价格,亦是出于充分考虑防范风险、更好保护投资者的角度。”

同样让人瞠目的还有该行接近23倍的发行市盈率(PE)。通过查询Wind数据,行长助手发现,截至最近一个交易日,A股银行股中市盈率最高的宁波银行相关数据尚不到17.1,41支银行股中市盈率达到两位数的也仅有9家,中位数值尚不到7(约6.97)。

来源:Wind

有投资者对此表示,要知道银行股中一等一的“好孩子”招商银行,市盈率也就13倍,次等“好孩子”宁波银行不过17倍。“兰州银行23倍市盈率的IPO,俨然就是一场魔幻秀。”行长注意到,从盈利能力来看,2020年,兰州银行实现营业收入73.04亿元,同比下滑4.12%。实现的净利润(15.33亿元)虽较2019年同比上升2.57%,但仍显著低于2018年实现的净利润(22.66亿元)。

兰州银行的“魔幻秀”不止于此。12月13日晚间,兰州银行发布《首次公开发行股票初步询价结果及推迟发行公告》。公告称,兰州银行原定于2021年12月14日举行的网上路演推迟至2022年1月4日,原定于2021年12月15日进行的网上、网下申购将推迟至2022年1月5日。此前12月3日,微信公众号“证监会发布”发布公告,称证监会按法定程序,核准了兰州银行的首发申请。“上述企业及其承销商将与交易所协商确定发行日程,并刊登招股文件。”

资料显示,兰州银行前身为兰州城市信用合作社,1997年改制更名为兰州城市合作银行。此后经两次更名,该行于2008年正式更名兰州银行。截至今年三季度末,兰州银行总资产为3952.68亿元,资本充足率为11.30%。

文/北青-北京头条记者范辉 丁丹

编辑/范辉