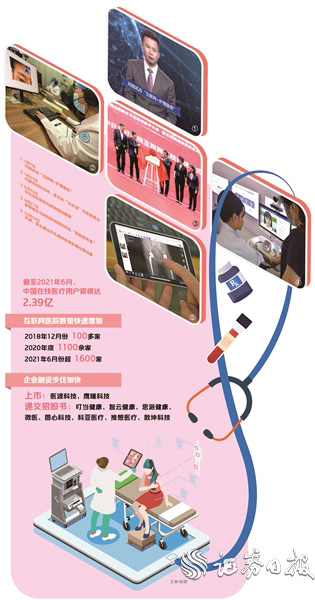

疫情背景下,互联网医疗成为缓解患者就医难的重要渠道。截至2021年6月份,全国互联网医院已超1600家,雨后春笋般成立的互联网医院正加速推动医疗资源触网。而在需求带动下,行业融资提速,多家“互联网+医疗”企业登陆资本市场。

与此同时,行业发展也面临着“建而不用”的窘境。在《证券日报》记者的采访中,多家头部互联网医疗企业形成的共识是,当下的互联网医疗距离模式成熟、大规模市场化应用仍存在距离。不过,随着5G、AI等技术的发展以及与医疗场景的加速融合,互联网医疗仍具有广阔的发展前景。未来互联网医疗必然从流量回归医疗服务本身,向高阶版本进发。这也意味着,互联网医疗一定是个“慢赛道”,而“慢赛道”终究是跑不出“快手”的。

部分互联网医院建而不用

随着政策持续升温,互联网医疗企业受到资本青睐,行业融资步伐加快。

具体来看,1月15日,医疗数据企业医渡科技上市,首日涨幅达145%;11月5日,医学影像AI企业鹰瞳科技登陆港交所。此外,年内还有微医、叮当健康、智云健康、思派健康、圆心科技、科亚医疗、推想医疗、数坤科技等互联网医疗相关企业向港交所递交招股书。

不过,从二级市场表现来看,年内包括阿里健康、京东健康、平安好医生、医渡科技等在内的多只个股股价出现回落,鹰瞳科技上市首日即破发。

对此,东方高圣常务副总经理瞿镕向记者表示,互联网医疗企业的股价回落更多是因为前期涨幅过高以及二级市场整体回落,行业处于高速发展的早期起步阶段,二级市场股价的起伏波动并不意味着互联网医疗的发展预期有所减弱。

但目前来看,随着行业快速发展,隐忧也逐渐显现,互联网医院建而不用的情况引发广泛关注。国家远程医疗与互联网医学中心联合健康界发布的《2021中国互联网医院发展报告》显示,真正能实现有效持续运营的互联网医院屈指可数。

以海南省卫健委公布的互联网医院运营数据为例,在海南省58家公立医院建设的互联网医院中,真正开展互联网诊疗业务的仅有11家,其中有3家诊疗人次不超过20人,近90%的互联网医院都处于建而不用的状态。

互联网医院如何定位和发展,以避免资源闲置、效率低下或重复建设,已成为当前行业需要思考和解决的问题。

记者在采访中了解到,医生资源供给、医疗服务价格制定、医保覆盖以及后续药品配送、硬件设备的友好度等,都是掣肘行业发展的因素。

资深从业者张婷(化名)告诉《证券日报》记者,部分互联网医院使用率低下和实体医院自身精力不足有关。“现在市面上看到的由医院独立自建的互联网医院,基本上最后都沦为了挂号的工具。全国范围内确实有一千多家互联网医院,但实现良好运营的却不多。”

“《关于完善“互联网+”医疗服务价格和医保支付政策的指导意见》指出,公立医疗机构开展互联网诊疗,由不同级别的医务人员提供服务,均按普通检查类项目进行收费。价格上的限制也会影响医生在线问诊的积极性。”一位不愿具名的互联网医疗人士表示。

德勤在今年发布的《中国互联网医院:数字医疗迈向新阶段》报告中提到,很多实体医院特别是公立三级医院本身已经满负荷运转,对于调配更多资源去运营提升自家的互联网医院鞭长莫及。此外,依靠“单点突破”很难实现整体服务模式的变革,依然要向集团化方向发展。

圆心科技相关负责人在接受采访时表示,运营经验是制约当下互联网医院持续发展的重要因素。此外,无论是第三方平台还是医院的平台,医保覆盖比例较低也制约了行业的发展。不过,未来医保覆盖比例会逐步提升,这肯定是发展方向。

“对于互联网医疗行业来说,现在绝对属于初期,整个行业还非常年轻。”京东健康相关负责人认为,行业处于快速发展期,无论是互联网医院的数量、用户规模,还是问诊量、市场规模都在快速增长。但正因为整个行业比较年轻,许多互联网医院都面临着品牌认知度低、运营团队缺失、患者习惯尚未养成等问题。

“卖药”模式或将长期占据主流

当下的医疗市场仍以公立三甲医院为主,互联网医疗企业很难在短期内改变现状,影响其未来发展的最大挑战仍是盈利模式。“目前大部分互联网医疗平台的变现路径仍然是卖药。”医药战略营销专家史立臣表示。

数据显示,京东健康2021年上半年总收入达136.38亿元,其中,医药和健康产品销售创收117.62亿元,占总营收的比例高达86.24%。阿里健康2022财年中期营收93.6亿元人民币,其中,医药自营业务和医药电商平台业务分别创收81.19亿元和10.1亿元,分别占总营收的86.76%、10.8%。

思派健康招股书显示,在2018年、2019年、2020年以及2021年一季度,公司来自药品福利管理(PBM)的收入分别占总收入的40.9%、83.1%、91.9%及92.1%。圆心科技招股书显示,2018年-2020年,公司总收入分别为8.188亿元、23.521亿元、36.294亿元,年复合增长率高达110%,其中,院外综合患者服务形成的收入分别为8.09亿元、23亿元、35亿元,占年度总营收的比例均超90%。

张婷认为,“药”带来的营收占比突出,这不仅仅体现在互联网医疗领域,线下医院的药品和医疗服务、线下检测等收入的占比也大约在3:3:3。“这是中国医疗的特点,不是哪一家企业在短期内就能改变的。”

东方高圣常务副总经理瞿镕认为,未来随着新市场的培育和新政策的推出,互联网医疗企业如果想得到新的盈利来源,必须针对支付方如上游药厂、医保、患者、商保等开展针对性业务。

在瞿镕看来,我国互联网医疗行业未来是一个万亿元级市场,整体还有很大发展空间,新兴互联网医疗企业依然保有上位的可能。

院外市场受关注

在处方外流、双通道制度以及慢病管理市场持续增长的背景下,互联网医疗企业试图围绕政策红利进行布局。其中,院外市场成为关注点之一。

今年8月份,京东健康CFO曹冬在2021年中期业绩发布会上介绍,“药品里面尤其是处方药的增速是更快的,比OTC明显要快一些。线下药店方面,我们自己的院边店数量已经接近三位数,公司一直明确强调会持续做线下业态的布局,整个医疗健康生态是线上线下融合在一起,才能起到特别大的作用,院边店肯定会承接很多处方的外流。”

圆心科技招股书显示,截至2021年8月31日,圆心药房共计251家,覆盖30个省份的91个城市。其中,153家药房距离医院300米以内,旨在抢占处方外流市场。

此外,慢病管理也成为众多互联网医疗企业业务的重中之重。

亿欧智库发布的相关报告指出,目前互联网慢病管理平台尚处在起步发展阶段。随着人们健康意识的提升、处方外流以及分级诊疗制度的推进,互联网慢病管理在公立医院外的市场潜力巨大,预计到2025年,互联网慢病管理市场规模将达到2357亿元,渗透率将增长至37%。

“慢性疾病患病人数多、病情延续时间长、病因复杂,治疗累积费用高,且需要频繁的医患交流,常规的线下体系难以承载海量的管理需求。尤其是偏远地区的患者,难以次次跋涉到城市医院复诊。相较之下,互联网是一种解决慢病管理的高效手段。”阿里健康相关人士向《证券日报》记者表示。

医联相关负责人在接受《证券日报》记者采访时表示,“整个疾病管理未来的市场空间巨大,谁能满足患者诉求、谁更符合政策趋势,谁在下半场竞争中的胜算就会更大。”

政策引导行业规范化发展

在经历了野蛮生长后,互联网医疗行业步入强监管时代。10月26日,国家卫健委组织起草了《互联网诊疗监管细则(征求意见稿)》(以下简称《征求意见稿》),为当前互联网诊疗的监管提供了依据。

在医疗监管方面,要求开展互联网诊疗活动的医疗机构应当主动与所在地省级监管平台对接,地方各级卫生健康主管部门应当按照《医疗机构管理条例》及其实施细则,对医疗机构建立评价和退出机制。这有助于清退僵尸互联网平台,清退“低小散”平台,提升行业参与者质量。

在人员监管方面,《征求意见稿》指出,医师接诊前需进行实名认证,确保由本人接诊。其他人员、人工智能软件等不得冒用、替代医师本人接诊。这有助于提升接诊质量,避免医疗事故,打击不合规的轻问诊平台,打击AI开方平台。

在业务监管层面,明确患者有义务向医疗机构提供真实的身份证明及基本信息,不得假冒他人就诊。由接诊医师判断是否符合复诊条件,并采集证明患者已经确诊的纸质或电子凭证信息。医疗机构开展互联网诊疗过程中所产生的电子病历信息,应当与依托的实体医疗机构电子病历系统共享,由依托的实体医疗机构开展线上线下一体化质控。

上述《征求意见稿》还明确互联网诊疗终止条件,首诊需线下,这给轻问诊模式带来较大合规成本。此外,加强药品管理,禁止统方、补方等问题发生。医疗卫生人员的个人收入不得与药品和医学检查收入挂钩。医疗机构或医务人员不得违规转介患者、指定地点购买药品耗材等。

“这秉承了线上线下一致的原则,将在一定程度上影响医药电商/O2O处方药的销售模式。《征求意见稿》强调不得从药品、医学检查收入中牟取不正当利益,不得违规转介患者、指定地点购买药品等,从源头上打击药品回扣。”一位业内人士向记者表示。

上述医联负责人表示,《征求意见稿》的出台厘清了医院是医院、药店是药店的监管思路,总体而言更为专业,对行业是长期利好。

编辑/孙政洁