在最新一批新能源汽车推荐目录中(2021年第6批),新增车型共有231款,其中宁德时代配套123款,配套占比53%,1-6批宁德时代配套车型累计占比55%。

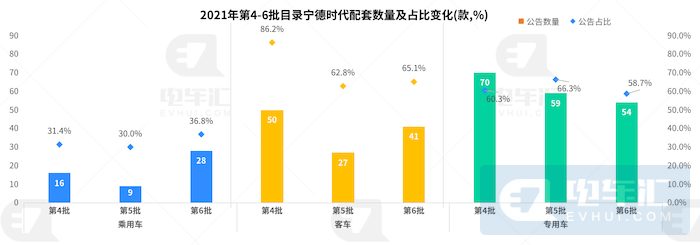

理想ONE、小鹏P5、极氪001等新势力企业密集申报新车型,且大多都配套宁德时代电池,受此带动,宁德时代乘用车配套数量达到了28款,占比提升至36.8%;客车配套则连续两批保持在60%左右,远低于第4批及此前的80%以上,配套占比明显下滑;专用车配套数量和占比均有下滑,主要受比亚迪、亿纬动力、国轩高科挤压所致。

总体来看,宁德时代的电池配套在商用车应用的铁锂电池领域,配套占比受其他厂商挤压有所下滑,而乘用车则是稳中有增。

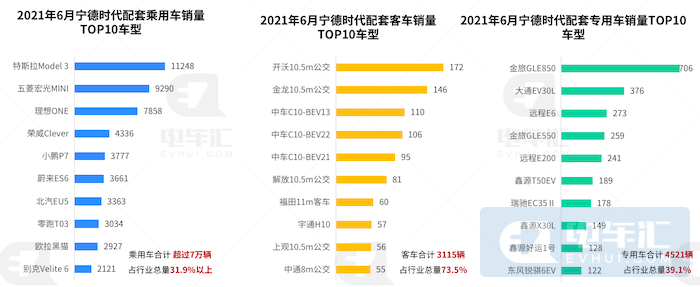

电车汇依据保险数据统计结果显示,6月份宁德时代配套车型中,乘用车终端销量超过7万辆,占比32%以上;客车3115辆,占比74%;专用车4521辆,占比39%。

三大细分市场中,宁德时代份额最高的客车市场为缩量市场,乘用车、专用车份额均在30%以上,且市场增速迅猛。

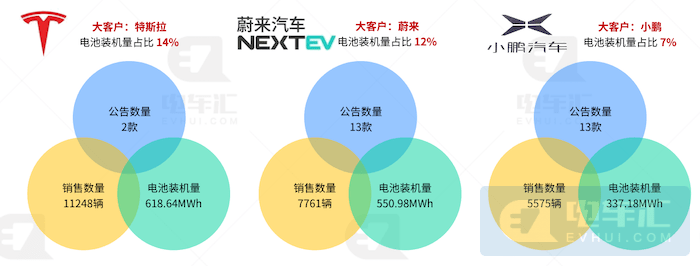

6月宁德时代终端装机量达到4.5GWh,三大细分市场装机量贡献依次递减;其中特斯拉铁锂电池装机量达到618MWh,装机占比超过14%;蔚来、小鹏、理想作为新势力三巨头,装机量紧随其后,深度绑定造车新势力为宁德时代带来了显著的装机增量。

对比客车、专用车终端销量和装机量,乘用车市场起到了“以小博大”的效果,即配套数量少,但实际需求最高。

值得关注的是,在宁德时代的电池配套中,特斯拉、蔚来、小鹏三家企业已经成为宁德时代电池市场最为核心的基本盘,是宁德时代电池装机数量最多的车企。

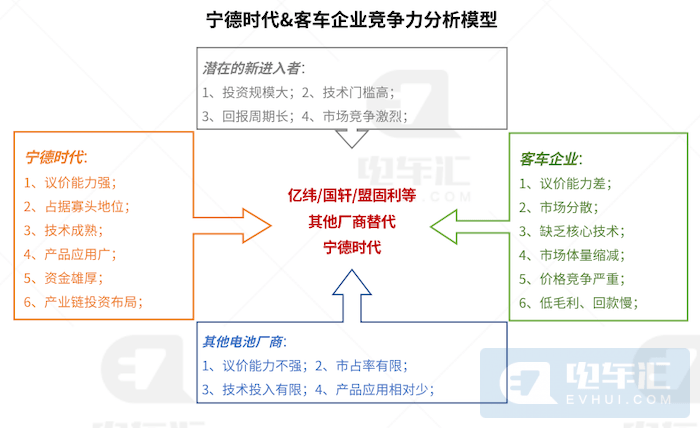

对于宁德时代而言,新能源商用车尽管能够取得更高的市占率和产品份额,但目前受制于市场体量,并不能成为核心增量市场,相比2018年以前业务重心明显向乘用车倾斜,因此也出现市场上有关“客车企业无法及时供货”、“轻视商用车客户”的传闻。

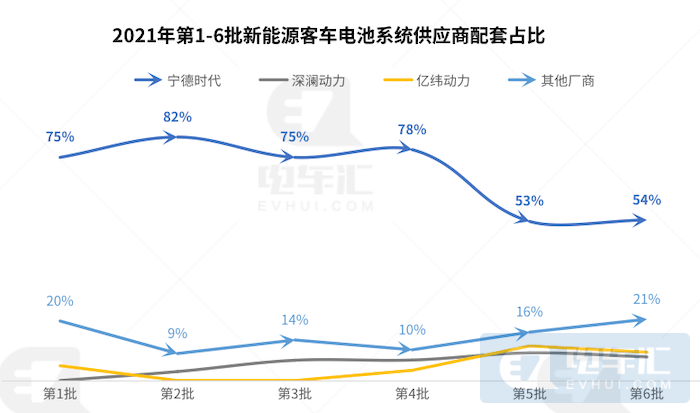

自2021年第5批目录以来,宁德时代在客车配套占比相比此前连续保持在54%左右的低位,这既可以看做是宁德时代的主动调整,也是客车企业在市场体量下降、竞争加剧的主动选择。

或许在宁德时代看来,乘用车市场持续爆发增长,特斯拉、新势力等核心客户产品供不应求,是集中资金、技术、产能的“必争之地”,客车比重明显降低;在客车企业看来,供货慢、议价强的宁德时代让低毛利、高竞争的客车市场更加“无利可图”。

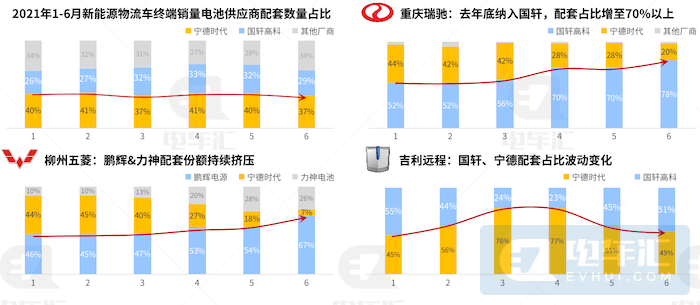

在新能源物流车领域,宁德时代配套的车型数量整体仍然是最多的,但是在物流车领域的头部企业中,宁德时代已非第一大供应商,包括重庆瑞驰、柳州五菱为首的主销车企,搭载国轩高科、鹏辉电源、力神等其他电池厂商的配套占比显著提升。

编辑/陈正忠