房企分拆物业板块单独上市成为热潮,只是世殊时异,资本市场对物业股的热情已逐渐冷却。在此背景下,刚刚公告突破千亿元门槛的中骏表示将分拆旗下物业板块单独上市,未来有多大空间?

2021年1月20日晚间,中骏发布公告表示,可能分拆旗下物业板块于港交所单独上市,业务包括商业物业管理服务以及住宅物业管理服务。对于分拆物业板块单独上市的原因,中骏相关负责人对中国商报记者表示,公司分拆物业板块从商业和股东角度考量都是有益处的,能为公司及股东创造更多价值。因为分拆能提供一个单独的物业平台,为实现投资价值提供机会,并能提升物业业务的运营及财务管理效率,公司及物业板块都将受益。

实际上,房企分拆物业板块单独上市已经成为房地产行业一大趋势。2014年6月,彩生活登陆资本市场,掀起了物业公司单独上市的浪潮。2019年,十家物业公司登陆港交所,两家登陆A股。

财经评论员周正国对中国商报记者表示,物业属于轻资产,有稳定的现金流。房企分拆物业板块单独上市一方面可以解决融资难题,另一方面可以规避风险。更重要的是,物业板块可以在资本市场获得更高的估值。

而2020年8月份以来,房企分拆物业上市呈现“井喷”趋势。中信证券报告指出,8月“三道红线”之后,无论企业的物业管理板块是否已经运营成熟,部分房企都急于推动物业管理公司分拆上市。通过股权融资的方式补充权益,将会显著改善企业杠杆水平,尤其是资产负债率和净负债率。

中骏作为近几年飞速扩张的房企,其规模突破千亿元门槛的同时,负债率、现金流等指标却都不大理想,融资被一众人士认为是中骏分拆物业板块上市的首要目的。

数据显示,中骏合同销售金额从2016年的235.2亿元扩张到2019年的805.01亿元,拿地成本也从2016年的116亿元增长到2019年的477.25亿元,激进地拿地需要大量资金,这导致中骏现金流的下滑。2019年,中骏的经营活动产生的现金流净额为-70.88亿元。

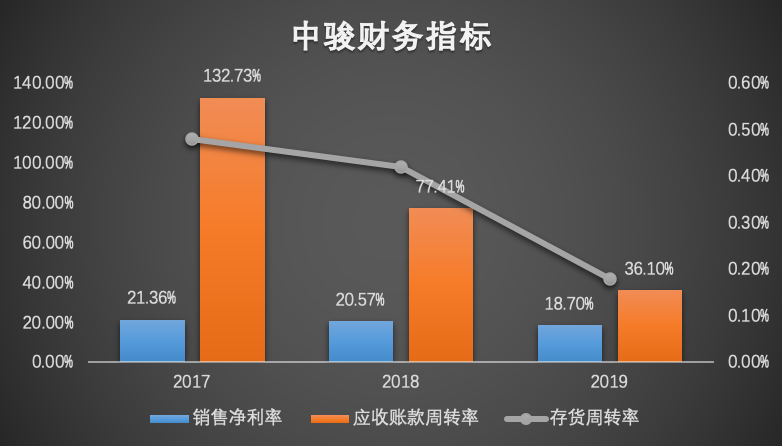

此外,中骏的负债总额也从2016年的286.8亿元扩张到2019年的1191亿元。销售净利率、存货周转率等指标也逐年下滑。

只是,与之前物业股的高估值相比,如今的物业股已经不那么“香”了。数据显示,截至2020年10月底,物业板块的平均市盈率达到30倍,百强房企的平均市盈率只有10倍。而如今,金融数据和分析工具服务商万得(Wind)数据显示,港股31家物业上市公司市盈率的中位数只剩下14.86倍。2020年10月以来上市的物业企业,包括金科服务、恒大物业、世茂服务、合景悠活、佳源服务、远洋服务等都出现了上市首日开盘破发的情况。

在此背景下,中骏分拆物业上市融资的“心愿”能实现吗?对此,中原地产首席分析师张大伟对中国商报记者表示,资本市场热炒物业股也要看其背后房企规模以及物业板块未来的成长空间。中骏此前规模太小,2020年销售额刚破千亿元,只能选择此时分拆物业上市。至于融资方面,虽然当前物业股热度不比当年,但在资本市场估值仍高于房地产开发公司,分拆物业上市对中骏而言还是有利的。

那中骏分拆物业上市未来有多大成长空间呢?中骏官网显示,中骏旗下物业管理品牌世邦泰和在全国超过40个城市管理超2000万平方米的物业,服务50万家业主。

对此,周正国认为,中骏的在管面积和服务客户规模在物业行业偏小。“以一个项目10万业主计算,中骏总共也就完成了50个项目,像恒大等大型房企同期开盘的项目就能达到150个左右。”

对于中骏做物业服务的优势,周正国更是坦言,房地产开发属于资金密集型行业,物业管理则属于劳动密集型行业。中骏属于这几年迅速扩张起来的房企,融资能力较强,但其他方面的管理能力还没有跟上,中骏做物业服务的优势并不明显。

编辑/宋欣