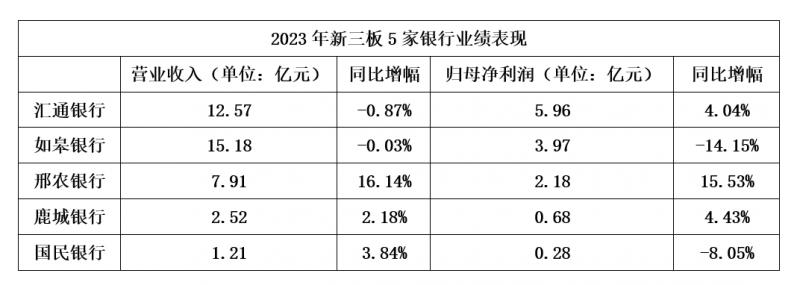

随着银行年报披露季结束,新三板5家上市银行业绩也已出炉。记者梳理发现,新三板上市银行业绩分化显著。邢农银行营业收入和归母净利润双增,且增幅最大,分别为16.14%和15.53%。如皋银行为唯一一家“双降”银行,营业收入和归母净利润降幅分别为0.03%和14.15%。汇通银行和国民银行则分别面临着“增利不增收”和“增收不增利”的局面。

业绩分化明显 两家双增一家双降

目前,在新三板挂牌的银行共有五家,分别为汇通银行、如皋银行、邢农银行、鹿城银行和国民银行。

根据5家银行披露的年报,2023年新三板上市银行业绩分化明显。邢农银行、鹿城银行营业收入和归母净利润双增,如皋银行双降。

邢农银行2023年实现营业收入7.91亿元,同比增长16.14%,归母净利润为2.18亿元,同比增长15.53%,在五家银行中业绩增速最快。据邢农银行年报,2023年该行其他非利息收益同比上升120.46%,在五家银行中增幅最大,该行称其他非利息收益增加的主要原因为本年度减少了交易性资产的持有,增加了国债、同业存单等资产投资,促进了非利息收益的增长。

此外,昆山鹿城村镇银行营业收入与归母净利润同样实现双增。2023年,鹿城银行营业收入2.52亿元,同比增长2.18%,归母净利润0.68亿元,同比增长4.43%。

而如皋银行则是唯一一家营业收入与归母净利润“双降”的银行。2023年,如皋银行实现营业收入15.18亿,同比微降0.03%,归母净利润为3.97亿,降幅高达14.15%。

如皋银行利息净收入增幅仅为0.03%,在五家新三板上市银行中增幅最低。具体来看,该行2023年存入同业和其他金融机构利息收入、买入返售金融资产利息收入较同期分别下降36.64%、57.87%。如皋银行在财报中解释称,上述两项利息收入大幅下降主要有两个原因,一是坚持业务回归本源的原则,持续进行资产结构调整,加大贷款投放,支持实体经济发展,各项投资业务量有所缩减,二是市场利率的下行等原因共同所致。

汇通银行增利不增收 国民银行增收不增利

新三板上市银行中,汇通银行和国民银行分别面临“增利不增收”和“增收不增利”的局面。

2023年汇通银行营业收入12.57亿,同比下降0.87%,归母净利润5.96%,同比增长4.04%。

查询年报发现,汇通银行营业收入下降主要为其他非利息收益下降。该行2023年利息净收入同比略增0.91%,而其他非利息收益同比下降14.52%。

汇通银行在年报中称,2023年公司其他非利息收益减少,主要原因是公司处置债权投资及其他债权投资取得的投资收益减少所致。查询财报发现,2023年汇通银行债权投资增加528.51%,该行在财报中解释称,主要原因是公司期末与期初对比,存款大幅度增加,公司闲置资金增加,债权投资相应增加。2023年汇通银行吸收存款607.04余亿元,同比增长13.26%,该行吸收存款的规模和增速在5家银行中都居于首位。

梳理5家银行财报发现,汇通银行存贷比显著低于其他4家银行。2023年汇通银行存贷比仅有49.04%,而如皋银行、邢农银行、鹿城银行和国民银行分别为81.97%、75.02%、89.63%和82.52%。

与汇通银行相反,国民银行“增收不增利”,2023年国民银行营业收入1.21亿,同比增长3.84%,而归母净利润为0.28亿,降幅达8.05%。

查询国民银行2023年财报发现,国民银行利息净收入增幅高达5.13%,利息净收入占营业收入的比重为95.66%,营业收入增长主要为利息净收入增长。同时,2023年该行资产减值损失同比下降50.36%,主要原因为2023年不良资产大幅减少,计提贷款拨备减少。国民银行2023年利润总额同比增长2.68%。但该行在财报中称,由于2023年盈利较好,应纳税所得额增加,2023年所得税1091余万元,同比增幅高达47.33%,因此归母净利润同比下降,降幅为-8.05%。

净息差普遍收窄 资产质量承压

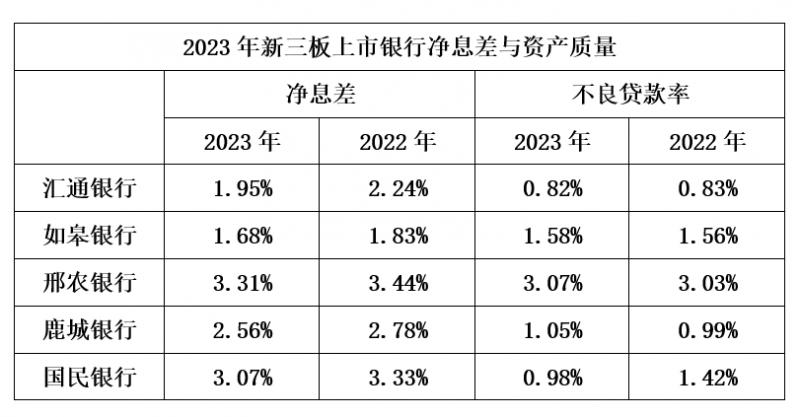

与A股上市银行相同,新三板上市银行也面临着净息差收窄的压力,5家银行净息差均录得负增长。其中,汇通银行净息差由2022年的2.24%下降至2023年的1.95%,同比下降0.29个百分点,降幅达12.95%,为五家银行中净息差降幅最大的银行。邢农银行降幅最小,2023年较上年降低0.13个百分点,降幅为3.78%。

值得注意的是,虽然面临净息差收窄压力,但新三板上市银行平均净息差为2.72%,净息差高于A股上市银行,其中邢农银行和国民银行净息差达到3.44%和3.33%,仅有如皋银行一家净息差跌破1.8%警戒线,为1.68%。

资产质量方面,新三板5家银行中有3家不良贷款率上升。其中邢农银行不良贷款率最高,为3.07%,较2022年增长0.04个百分点。鹿城银行不良贷款率增幅最大,由2022年的0.99%增至1.05%,增幅为0.06个百分点,如皋银行2023年不良贷款率为1.58%,较上年增长0.02个百分点。

笔者针对净息差收窄和不良贷款率上升问题致电邢农银行,截至发稿,未收到答复。

邢农银行表示,净息差收窄主要原因为生息资产收益率降低和居民储蓄意愿增强。该行在财报中指出,下一步将加大活期存款和对公存款等低成本存款的营销,努力降低负债成本。

文/鞠欣娜

编辑/范辉