本周国际市场风云变幻,美联储打压3月降息预期,英国央行按兵不动。

市场方面,美股三大股指全线走高,道指周涨1.43%,纳指周涨1.12%,标普500指数周涨1.38%。欧洲三大股指表现不佳,英国富时100指数周跌0.26%,德国DAX 30指数周跌0.25%,法国CAC 40指数周跌0.55%。

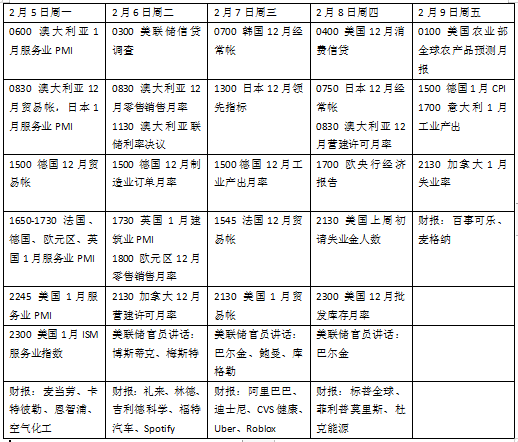

下周看点颇多,美联储主席鲍威尔将亮相电视节目,多位美联储官员发表讲话。欧美主要经济体发布1月服务业PMI终值,关注经济复苏动能。财报季进入中后期,礼来、迪士尼、Uber和百事可乐、中概股阿里巴巴将发布业绩。

此外,澳大利亚联储将召开议息会议。市场定价表明,利率将保持不变,因此重点将是能否确认澳大利亚央行放弃进一步紧缩的立场。去年四季度澳大利亚通胀大幅放缓,劳动力市场有所降温,同时消费者支出在假期期间令人失望。考虑到前景不确定性及服务业通胀压力犹存,央行或维持观望立场。

美国服务业有望维持扩张

美联储本周连续第四次按兵不动,将联邦基金利率目标区间维持在5.25%~5.50%。鲍威尔在新闻发布会上表示,不太可能在今年3月降息,认为美联储仍不完全相信赢得了通胀战争。他强调,稳健的经济增长、有弹性的消费者支出和紧张的劳动力市场是可能在一段时间内将通胀率保持在2%以上的因素。

亚洲时段5日早间,鲍威尔将亮相一档电视栏目。在利率决定公布后,美联储受到了多方的压力,参议院银行委员会的民主党高层敦促美联储迅速降息,称利率过高损害了房地产市场。除了降息的话题,鲍威尔可能会回应更多有关大选的问题,美国总统大选热门候选人特朗普上周再次炮轰鲍威尔,表示如果当选将不会考虑让其获得第三个任期。

多位美联储官员也将在未来一周发表例行讲话。在1月非农报告公布后,美联储对于就业市场和通胀前景的看法将成为影响何时启动宽松周期的影响因素。

数据方面,1月ISM非制造业指数是最大焦点,这也是美国经济最重要的先行指标之一。机构预测,数据有望继续保持在扩张线上方,显示年初美国经济动能依然稳定,这也可能进一步打压外界对未来的降息展望。除此之外,去年12月贸易账,批发库存月率,1月消费信贷报告等指标也值得投资者留意。

财报季继续进行,下周值得关注的企业包括麦当劳、卡特彼勒、礼来、安进 、华特迪士尼、优步和百事可乐等,中概股阿里巴巴的业绩将成为中国投资者关注的目标。

原油与黄金

国际油价创近三周新低,并创去年10月以来最大单周跌幅,地缘政治因素降温预期打压避险情绪。WTI原油近月合约周跌7.35%,报72.28美元/桶,布伦特原油近月合约周跌6.78%,报77.33美元/桶。

本周有报道称,以色列与哈马斯可能即将达成关于停火和人质的协议,不过卡塔尔随后明确否认了该消息。成员国组织OPEC+召开会议,各方同意维持目前的生产政策不变,并于3月决定是否将去年开始实施的减产计划进一步延长。

美国银行资产管理公司高级投资策略总监哈沃斯(Rob Haworth)表示,“ 虽然美国的库存仍然很低,尤其是在最近冬季天气面临挑战的情况下,市场仍更加关注需求前景。”

国际金价冲高回落,美联储降息预期冲击买盘。纽约商品交易所2月交割的COMEX黄金期货合约报2039.56美元/盎司,周涨1.0%。

GoldSeek总裁斯皮纳(Peter Spina)表示,联邦公开市场委员会正在采取更耐心的方法,在更长时间内保持(利率)更高,这削弱了尽早降息的希望。不过,黄金市场的基本力量也受到央行的购买推动。世界黄金协会在上周发布的一份报告中表示,去年央行的黄金购买量保持着“惊人的速度”,达到1037吨。

纽约独立金属分析师Tai Wong表示,尽管就业报告很糟糕,但金价仍然稳住了局面,“但我们可能需要等待一段时间,看看黄金是否会受到美联储降息前景预期变化的进一步影响。”

欧洲降息预期降温

因意大利和西班牙经济增长超预期,抵消了德国的低迷影响,欧元区经济在2023年下半年意外避免了疫情以来的首次衰退。欧盟统计局数据显示,欧元区去年第四季度本地生产总值(GDP)增速为0,好于市场预期的下降0.1%。

与此同时,欧元区通胀放缓幅度不及预期,这可能会给欧洲央行最早将于春季开始降息的前景带来考验。欧元区1月CPI同比上涨2.8%,市场预期2.7%,核心CPI同比上涨3.3%,市场预期3.2%。欧洲央行欧元短期利率(ESTR)远期定价为2024年政策利率下调至145个基点,2024年4月降息25个基点的可能性为90%。

谈及欧央行未来的政策前景,凯投宏观欧元区副首席经济学家雷诺兹(Jack Allen Reynolds)表示:“政策制定者最担心的是,服务业通胀率已经停止下降,自11月以来该数据一直保持在4.0%不变。”

英国央行宣布利率不变。决议声明立场有所软化,放弃了如果出现更持久的通胀压力,将需要进一步紧缩的表述。

值得一提的是,英国货币政策委员会表决结果为6票赞成按兵不动,2票赞成加息25个基点,1票赞成降息25个基点。这是自2008年8月全球金融危机初期以来,首次在同一次会议上同时出现加息和降息意见的表决。英国央行行长贝利(Andrew Bailey)表示,“我们需要看到更多证据表明,通胀率将一直降至2%的目标并保持不变,然后才能降低利率。”

市场定价表明,英国5月降息25个基点的可能性约为70%,2024年的宽松幅度约为110个基点。摩根大通私人银行全球市场策略师兰顿(Matthew Landon)认为,尽管情况仍然非常不确定,但英国经济的前景远好于几个月前。自年初以来,市场也适应了英国更好的增长前景。

市场看点

(樊志菁)

编辑/田野