9月19日晚间,中国人寿发布公告称,近日公司收到国家金管总局的批复,同意其在全国银行间债券市场发行10年期可赎回资本补充债券,发行规模不超过350亿元(含)。

有业内人士表示,保险公司资本补充债是保险公司发债的主要品种,信用评级较高,且无违约历史。当前资产荒行情下,保险资本补充债的收益率虽同样处于下行通道,但与相同期限评级的“二永债”相比或具有一定性价比。

2023年12月,中国人寿审议通过《关于公司发行资本补充债券的议案》。中国人寿在提案中写道,为应对潜在的资本波动风险,持续保持偿付能力稳定与充足,现提请股东大会审议批准公司视偿付能力及市场情况,在境内一次或分期发行总额不超过350亿元人民币资本补充债券,该等境内资本补充债券所募集资金将依据适用法律和监管部门的批准用于补充公司附属一级资本,支持业务持续稳健发展。

9月19日,中国人寿公告显示,监管已同意在全国银行间债券市场发行10年期可赎回资本补充债券,发行规模不超过350亿元。中国人寿也于此前收到《中国人民银行准予行政许可决定书》,中国人民银行同意其在全国银行间债券市场发行资本补充债券。

“保险公司资本补充债是金融债券的一种,可根据发行人的融资需求灵活设计发行期限、发行品种等,主要用于补充保险公司资本金,提高其抗风险能力。”财通证券分析称。

据悉,保险公司资本补充债券目前均采用5+5年发行期限,包含清偿顺序劣后、有条件赎回权等特殊条款,利率“跳升”幅度基本均设置为100BPs以满足计入认可负债节约资本的要求,多数债券同时约定在偿付能力充足率不达标时应递延支付本金或利息。

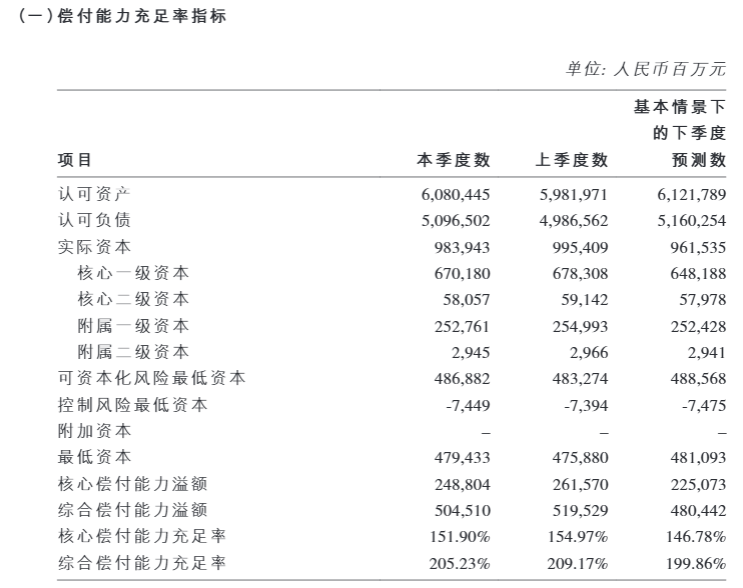

从中国人寿此前议案的内容可以看出,中国人寿本次发资本债的目的也与稳定偿付能力有着千丝万缕的关系。数据显示,截至2024年6月30日,中国人寿核心偿付能力充足率为151.90%,综合偿付能力充足率为205.23%,相较于2021年四季度末核心偿付能力充足率253.7%下降10.18个百分点,综合偿付能力充足率262.41%下降57.18个百分点。

图片来源:中国人寿2024年二季度偿付能力报告

《每日经济新闻》记者注意到,增资和发债一直是险企补充资本的两大方式。除却中国人寿,今年以来,已有中英人寿、泰康人寿、平安产险、新华保险、太保寿险、利安人寿、中银三星人寿7家保险公司发行资本补充债或永续债,合计发债规模448亿元左右。

具体来看,平安产险、新华保险的发债规模均为100亿元;泰康人寿、太保寿险紧随其后,发债规模分别为90亿元、80亿元;中英人寿发行两期永续债,合计30亿元;利安人寿发行三期资本补充债,合计30亿元;中银三星人寿发债规模不超过18亿元。

从发债的方式来看,主要为资本补充债和永续债两种类型。中金固收分析认为,“保险公司永续债目前均采用5+N年的发行期限,同样具有清偿顺序劣后、有条件赎回权等特殊条款,不过不含利率跳升机制,而且在偿付能力充足率不达标时将强制取消付息、即便偿付能力充足率达标发行人也可自主选择递延付息。此外,保险公司永续债含有减记或转股的损失吸收条款。”

中金固收指出,与保险公司资本补充债券相比,保险公司永续债的偿付顺序更靠后、没有到期日、不得含有利率跳升机制、偿付能力充足率不达标时将强制取消付息、偿付能力充足率达标时也可自行递延付息、包含减记或转股条款,次级属性明显更强。

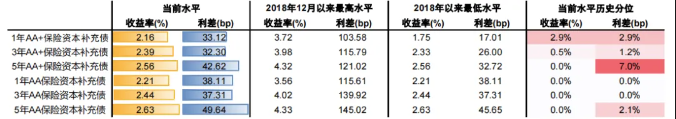

虽然如此,但是在分析机构眼中,保险公司的资本补充债仍具有一定的投资价值。中金固收表示,在“资产荒”驱动下,低评级保险公司资本补充债收益率和利差已经全面达到历史低位,利差分位数最高的5年AA+也不足10%分位数。当然,由于供需关系和流动性的变化,历史水平并不具有绝对参考性。

保险公司资本补充债收益率和利差历史分位数

考虑到目前5年期AA+和AA保险次级债绝对收益率仍有一定吸引力,而信用风险整体可控,加上供给整体有限,难以带来利差走扩,是不错的配置型品种。去年底发行的几只保险永续债相比次级债仍有10到15个BP的利差,也可以适度配置。

编辑/范辉