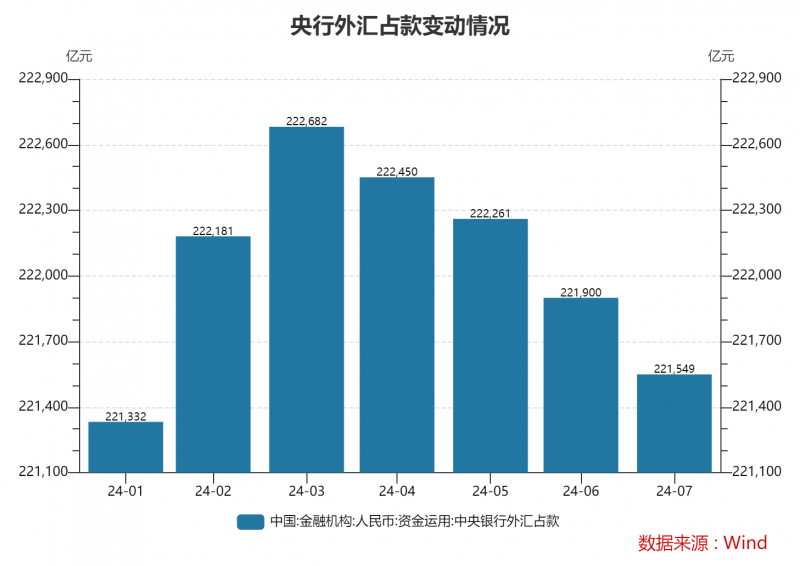

日前,记者获悉,人民银行披露7月外汇占款等数据。7月末外汇占款22.15万亿元人民币,较前值22.19万亿元降约350亿元。

从历史数据来看,2024年3月末后,外汇占款呈逐月下行态势。

央行外汇占款是基础货币形成结构中重要一项。根据货币当局资产负债表最新数据,央行资产结构中,外汇占款占比最高,达到50.76%;其次是对其他存款性公司债权,占比为37.67%。

基础货币可派生更多广义货币。根据最新披露的金融统计数据,7月末,广义货币(M2)余额303.31万亿元,同比增长6.3%,较上月末回升0.1个百分点。

近期,央行相关负责人表示,密切关注海外主要央行货币政策变化,持续加强对银行体系流动性供求和金融市场变化的分析监测,灵活有效开展公开市场操作,必要时开展临时正、逆回购操作,搭配运用多种货币政策工具,保持银行体系流动性合理充裕和货币市场利率平稳运行。

更需要关注央行外汇占款变化

外汇占款是指受资国中央银行收购外汇资产而相应投放的本国货币。由于人民币是非自由兑换货币,外资引入后需兑换成人民币才能进入流通使用,国家为了外资换汇要投入大量资金,需要国家用本国货币购买外汇,因此增加了“货币供给”,从而形成因外汇而占款。

外汇占款当前依然是基础货币的重要组成部分。央行因购买外汇而投放的基础货币,直接转化为银行等存款性金融机构人民币存款,继而通过贷款等方式投放出去,进一步派生存款,在货币乘数的杠杆效应下,大幅扩增广义货币总量。

外汇占款下降,意味着央行外汇交易的结果是外汇净卖出,从供需角度,一定程度上反映了市场结汇需求小于购汇需求。

从人民币汇率来看,今年上半年,人民币兑美元汇率整体波动走低,但进入7月下旬,人民币兑美元开始反弹。

一位权威经济学家在接受每日经济新闻记者采访时表示,相对于央行通过货币政策工具主动调控,外汇占款下降是较为被动的。前段时间人民币面临贬值压力,国际套利交易者奔向高汇率、高收益资产,国内面临资金外流压力。与此同时,外贸企业结汇意愿也较低。这些因素交互影响,一定程度上促发外汇占款相对被动下降。

记者获悉,1月初到7月下旬,人民币兑美元从7.1072逐步贬至7.2760,贬幅16.88BPs,随后从7月下旬至7月末升至7.2261,升幅4.99BPs。

央行购买外汇形成外汇储备。从7月末外汇储备看,截至2024年7月末,我国外汇储备规模为32564亿美元,较6月末上升340亿美元,升幅为1.06%。

进一步看,2024年7月,受主要经济体宏观经济数据、货币政策及预期等因素影响,美元指数下跌,全球金融资产价格总体上涨。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。我国经济运行总体平稳、稳中有进,延续回升向好态势,有利于外汇储备规模继续保持基本稳定。

中国银行原副行长王永利曾经分析指出,央行外汇占款与外汇储备的变化并不是按照固定比率绝对对应的,外汇占款是央行买卖外汇所发生的人民币收支净余额,而外汇储备的部分变动并不会影响外汇占款的变化。

王永利强调,从对货币总量的影响角度,更需要关注的是央行外汇占款的变化。

前7个月银行累计结汇12483亿美元

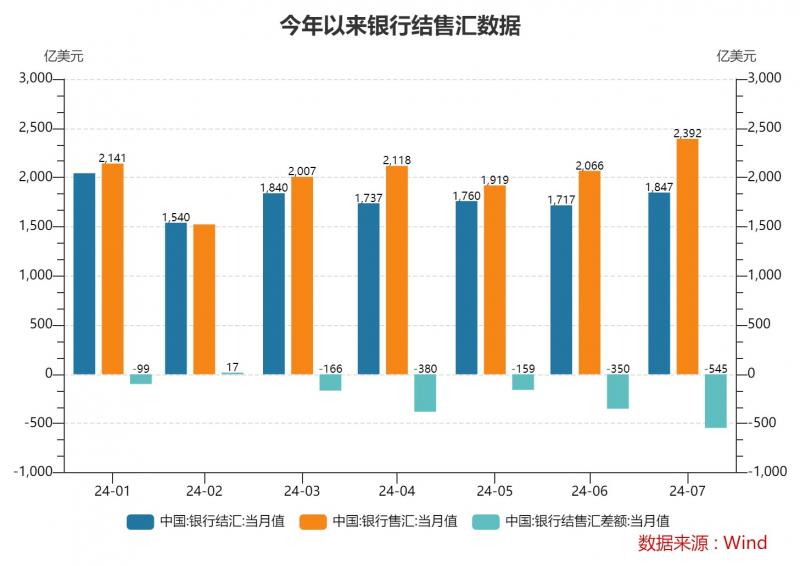

国家外汇管理局最新统计数据显示,2024年7月,银行结汇13169亿元人民币,售汇17057亿元人民币。2024年1~7月,银行累计结汇88740亿元人民币,累计售汇100712亿元人民币。

按美元计值,2024年7月,银行结汇1847亿美元,售汇2392亿美元。2024年1~7月,银行累计结汇12483亿美元,累计售汇14165亿美元。

银行结售汇数据反映了市场中各主体结售汇意愿。上述数据显示,前7个月市场结汇意愿总体小于售汇意愿。

整体看,7月跨境资金流动形势向好,货物贸易等主要流入渠道的支撑作用进一步增强。7月银行代客涉外收入环比增长9%,支出增长7%,收支逆差环比收窄41%。其中,我国对外贸易持续较快增长,带动货物贸易项下跨境资金净流入环比增长48%,规模为历史同期最高水平;外资净增持境内债券200亿美元,环比增长1.4倍,境外投资者配置人民币资产的积极性依然较高。

国家外汇管理局相关负责人表示,未来随着内外部环境改善,我国跨境资金流动平稳运行的积极因素将进一步增多。

结售汇意愿,一定程度上,也与人民币汇率走势相关。从汇率趋势来看,近期,欧洲央行、英格兰银行已先后降息,美联储降息预期升温,未来主要发达经济体政策利率可能由高位逐步回落,全球流动性环境趋于改善,总体上有利于缓解新兴市场经济体外部压力。发达经济体与新兴市场经济体之间利差逐步收窄,新兴市场经济体资本外流和货币汇率贬值压力趋于缓解。

上述权威经济学家向记者表示,我们要拥有强大的货币,就需要保持人民币汇率基本稳定。人民币汇率相对稳定,有助于稳定大家的预期。他指出,当前经济需要稳增长,因此,央行通过降息等货币政策,保持流动性合理充裕,为增强经济持续回升向好态势营造良好的货币金融环境。

上述经济学家还表示,国内近期选择降息,也在于美联储降息信号愈加清晰,后者大概率发生于9月份。“我们只要保证CFETS一篮子货币汇率相对基本稳定即可,那么在此情形下,我们赢得了降息的窗口。”这位经济学家说。

灵活运用利率、存款准备金率等政策工具

从外汇占款的历史变化看,中国银行原副行长王永利指出,2000年以来,央行外汇占款经历了大幅上涨到大幅收缩,再到趋于稳定的整体变化过程。

从过去20年的情况看,央行外汇占款增加变化成为影响法定存款准备金率调整、央行对外拆放资金多少以及货币总量变化非常重要的影响因素,央行也积累了非常宝贵的应对经验。

记者注意到,今年以来,央行除了调降货币政策利率外,还曾下调金融机构人民币存款准备金率0.5个百分点,释放中长期流动性超过1万亿元。降准后金融机构加权平均存款准备金率为7.0%。

总体看,今年以来,我国经济延续恢复向好态势,货币政策坚持以我为主,兼顾内外部均衡,人民币汇率在合理均衡水平上保持基本稳定,跨境资本流动趋于平衡,国内金融市场保持韧性。

央行相关负责人表示,接下来,密切关注海外主要央行货币政策变化,持续加强对银行体系流动性供求和金融市场变化的分析监测,灵活有效开展公开市场操作,必要时开展临时正、逆回购操作,搭配运用多种货币政策工具,保持银行体系流动性合理充裕和货币市场利率平稳运行。在防范资金沉淀空转的同时,支持金融机构按照市场化法治化原则,深入挖掘有效信贷需求,加快推动储备项目转化,引导信贷合理增长、均衡投放,增强贷款增长的稳定性和可持续性,保持社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配。

记者注意到,人民银行党委书记、行长潘功胜最新表示,在货币政策的调控中将注重把握和处理好三方面关系:一是短期与长期的关系。把维护价格稳定、推动价格温和回升作为重要考量,灵活运用利率、存款准备金率等政策工具,同时保持政策定力,不大放大收。二是稳增长与防风险的关系。统筹兼顾支持实体经济增长与保持金融机构自身健康性的关系,坚持在推动经济高质量发展中防范化解金融风险。三是内部与外部的关系。主要考虑国内经济金融形势需要进行调控,兼顾其他经济体经济和货币政策周期的外溢影响。

编辑/樊宏伟