近日,某股份行“下架”三年期和五年期大额存单的消息广受关注。但据北京青年报记者了解,近年来市场上五年期大额存单一直就难觅踪迹,三年期的大额存单也越来越少;与此同时,这些中长期大额存单利率也越来越低,基本与同期限普通定存持平,甚至出现“倒挂”现象。银行为啥要把中长期存款“拒之门外”?业内人士指出,当前银行净息差持续下行,对银行来讲,控制资金成本较高的中长期限存款规模成为必然选择;对个人来说,可以根据自己的风险承受能力和实际需要,配置其他理财产品来部分替代定期存款。

市场难寻五年期大额存单 三年期也不多

4月14日,北青报记者登录多家银行的手机银行,除了工行,都没有看到五年期大额存单在售,不少银行的三年期大额存单也都被抢光。

工行在售的大额存单

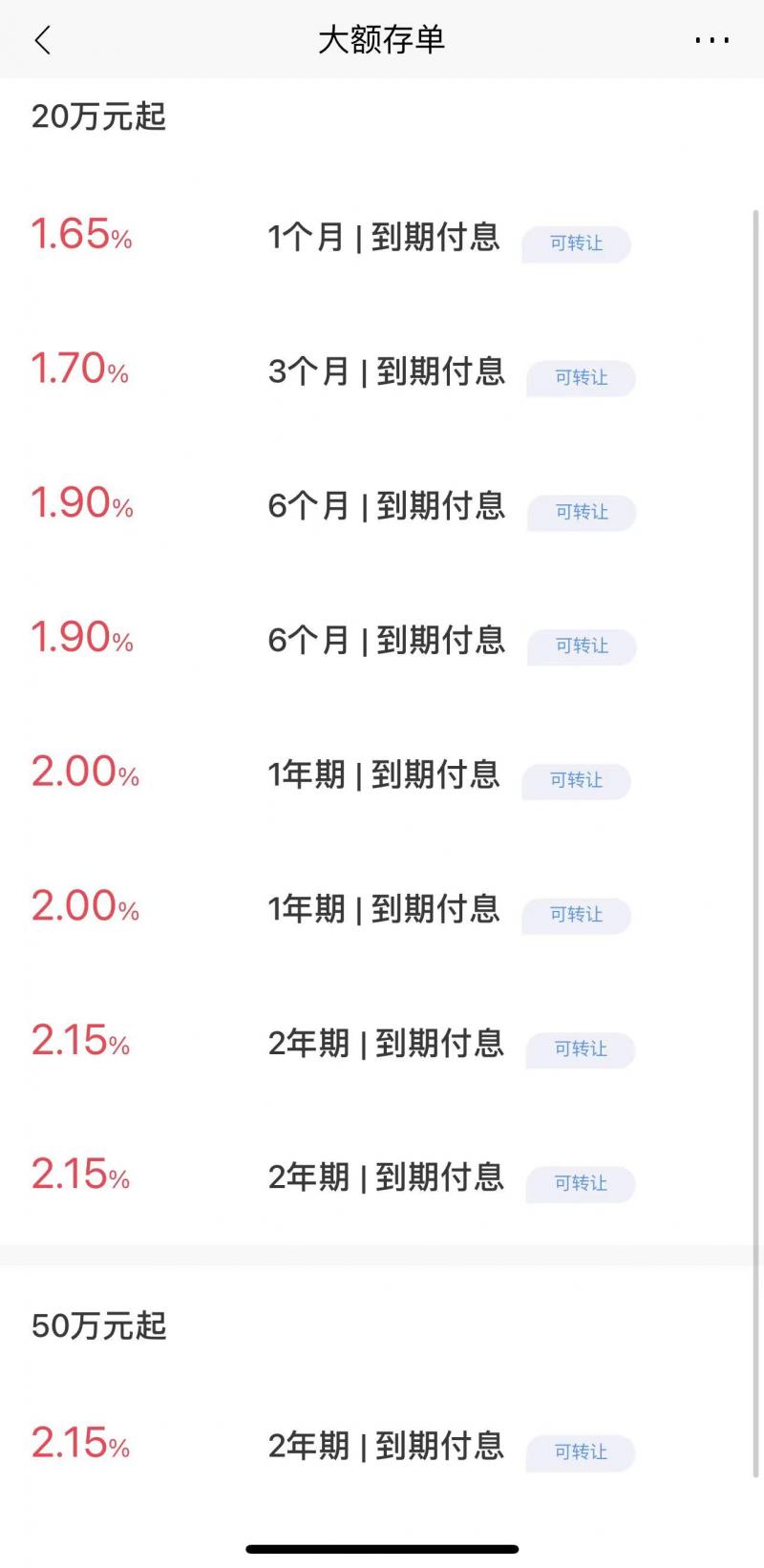

比如,招商银行手机银行目前在售的大额存单产品,20万元起存的有1个月、3个月、6个月、1年期、2年期品种;50万元起存的只有2年期品种,利率与20万元起的一样,都是2.15%。无论是20万元起存还是50万元起存,都没有3年期和5年期的品种。

招行在售的大额存单

中国银行APP里,显示有1个月、3个月、6个月、12个月、24个月和36个月的大额存单,但24个月和36个月的都显示北京地区剩余额度不足,利率分别为1.90%和2.35%。

中行大额存单额度不足

农业银行APP显示,两年期及以下的大额存单,各期限都有,但两年期的起存金额是100万元,年利率1.90%,其他期限都只需20万起存;“三年以上”的农行大额存单只有两款三年期产品,无论20万起存还是100万起存,利率都是2.35%。

交通用银行APP显示,目前在售的大额存单只有一款一年期的,20万起存,年利率2.0%。

平安银行手机银行显示,目前在售的大额存单有7款产品,最长期限3年,20万元起存,年利率为2.50%。

平安银行的定存利率

平安银行的大额存单利率

光大银行APP里,最长期限的大额存单就是3年期的,利率为2.60%,但页面显示“本期已售罄”。

光大银行大额存单售罄推荐客户做定存,利率相差无几

中信银行手机银行显示,目前在售的大额存单只有三个月、六个月和一年期的。

唯一有五年期大额存单在售的只有工行。工行的大额存单期限很全,从1个月到5年都有,利率从1.5%至2.4%不等。除了有一款3年期大额存单需要300万元起存,其他产品均为20万元起存。

也有一些银行的工作人员表示,线上展示的大额存单产品并不全,有时候线下会不定期放出三年期的大额存单额度,利率可能比线上产品高,但额度一般都非常有限,得提前预约。

某股份行一位客户经理告诉北青报记者,客户有需要的话可以等到五月初再看看,当时针对行外新进的资金,可能会有三年期大额存单的额度,上一期的利率是2.6%,“但这个也需要抢约,不是想买就能买上。”

部分银行大额存单利率跟定存利率持平甚至还低

“其实抢不到大额存单,也不用太遗憾,现在的大额存单利率跟普通定存差不多,还必须20万起存,想存银行做普通定存就行。”经常存款理财的市民张女士告诉北青报记者,她从前年起就发现银行的三年期及以上的大额存单不仅越来越少,利率跟同期限普通定存的差距也越来越小,“感觉银行不怎么喜欢大额存款了。”

北青报记者查询到的情况也验证了张女士的说法。比如,工行1万元起存的三年期定存利率跟20万元起存的三年期大额存单利率一样,都是2.35%。工行5年期定存只针对个人养老金客户,100元起存,利率跟五年期大额存单一样,都是2.40%。

农行1000元起存的三年期“银利多”定期存款,利率为2.35%,与20万元起存的三年期大额存单一样;农行没有五年期大额存单,但有5年期定存,也是1000元起存,利率为2.40%。

中行5000元起存的两年期和三年期定存利率与大额存单相同,大额存单却没有额度。该行么有5年期大额存单,但有5000元起存的5年期定存,利率为2.4%。

兴业银行起存金额20万元的3年期大额存单产品利率为2.60%,该行1万元起存的3年期定存产品利率也为2.60%。

光大银行三年期的大额存单虽然售罄,但三年期“安逸存”似乎更吸引人,五万元起存年利率2.58%,利率只比大额存单低0.02个百分点,起存金额却少了15万元。

最叫人吃惊的是平安银行,500元起存的3年期定存利率为2.55%,1万元起存的2.60%,而同期限20万起存的大额存单利率仅为2.50%。平安银行没有5年期的大额存单,但有1万元起存的5年期定存,利率为2.65%。

银行为什么不推三年期以上大额存单了?

近年来,虽然贷款利率和存款利率都在下行,但定期存款锁定了期初的较高利率,定存占比较大的银行净息差承压依然很大。

根据国家金融监督管理总局披露的数据,截至2023年末,商业银行净息差为1.69%,已经跌破《合格审慎评估实施办法(2023年修订版)》中自律机制合意净息差1.8%的临界值。近期,上市银行密集举办2023年业绩会,多家银行高管表态将推动负债成本的下降,压降付息成本是今年工作的重中之重。

中行副行长张毅在业绩会上表示,存款成本刚性的特征依然比较显著。虽然2023年存款利率下降了三次,但是存款的定期化、长期化趋势特征还是比较明显,这方面都有一定比例的上升,同时市场竞争也加剧了成本下行的动能。”张毅透露,2024年,中国银行将加大对高成本存款的压降力度,包括协议存款、结构性存款以及3年期以上大额存单。

建行首席财务官生柳荣表示,为了控制负债成本,建行今年加大了对一级分行的考核,对3年期以上的高息存款进行加强控制,目前增幅已经有所下滑,另一方面,将继续控制成本较高的同业负债。

光大银行行长王志恒表示,存款业务量价双优是保障银行可持续发展的必由之路。要优化存款结构,强化成本管控,对大额存单、结构性存款等价格敏感性产品,提升精细化管理水平,降低存款成本,实现存款业务的高质量发展。

光大银行金融市场部宏观研究员周茂华表示,近年来,部分银行定期存款占比过高,负债成本压力上升,同时,银行持续让利实体经济,导致部分银行净息差压力增大。大额存单后续发行及利率定价方面,还是要看银行整体负债成本与净息差压力,以及市场对大额存单的需求情况。

“基于过去两年经验看,商业银行主要通过更大幅度调降存款利率、努力提高活期存款占比、持续优化贷款结构等来对冲息差压力。近期,银行暂停发行大额存单,就是努力管控负债成本、稳定净息差的又一个尝试。”星图金融研究院副院长薛洪言表示。他同时指出,作为常态化产品,大额存单业务也有周期性,当银行揽储压力较大的时候,大额存单往往迎来大发展,成为揽储利器;当银行控制负债成本压力较大的时候,大额存单就会阶段性放缓,周而复始。短期来看,中国继续降息的概率较大。为稳定银行息差水平,更大幅度调降存款利率是必然选择,未来大额存单发行利率会随存款利率逐步下移。

中长期理财还有哪些选择?

在银行定存利率逐渐下滑的趋势下,普通投资者手里长期不用的闲置资金该如何打理呢?

某股份行理财客户经理表示,他的客户投资风格一般都比较稳健,他给客户的建议是,将可投资金的40%—60%投资保本保息产品,例如定期存款、国债、储蓄险等,剩下40%左右可用于购买银行理财产品或债券型基金等,不论买哪种产品投资者一定要根据自身风险偏好进行配置。

招联首席研究员董希淼强调,居民要考虑自身的风险偏好、投资能力、投资经验、可投资资产等多方面因素,围绕自己的投资目标,进行综合性资产配置。最关键的是要调整心态和预期,平衡好风险和收益的关系。对于风险偏好较低、追求稳健收益的投资者来说,可以在存款之外适当配置一些现金管理类理财产品、货币基金以及储蓄国债等产品。对于有一定风险承受能力、追求相对较高收益的投资者来说,可以适当配置一些债券型基金、偏股型基金以及风险等级相对高一些的理财产品,也可以适当投资股票及贵金属产品。

薛洪言认为,着眼于未来三五年,在全球不确定性因素升温等背景下,黄金仍有望延续亮眼表现。对国内投资者来说,考虑到存款利率的长期下行和房地产长周期的来临,优质投资品愈发稀缺,持有一定仓位的黄金做长期投资,或是一种不错的选择。他同时提醒,黄金作为高波动资产,只适合中高风险偏好的投资者,投资者应结合自身风险偏好、理财规划、资金属性等理性考虑。若愿意接受黄金资产的高波动性,投资者可在银行渠道选择纸黄金、黄金ETF联接基金等进行投资,买入时点上,切忌跟风追高,等价格进入调整阶段时,可逢低进行布局。站在中长期投资的角度,权益型基金也是不错的投资品种。

【版权声明】本文著作权(含信息网络传播权)归属北京青年报社所有,未经授权不得转载

文/北京青年报记者 程婕

编辑/樊宏伟