百亿私募持续加仓。

私募排排网组合大师数据显示,截至9月28日(因信息披露合规等原因,私募基金净值及业绩测算数据相对滞后),股票私募仓位指数为80.23%,较上周小幅上涨0.21%。

其中, 百亿股票私募仓位指数连续加仓2.4%,最新仓位指数为79.03%,再度逼近80%大关。

展望四季度,私募对后市并不悲观,普遍认为A股中的积极信号正在增加。

百亿私募连续加仓

私募排排网组合大师数据显示,截至9月28日(因信息披露合规等原因,私募基金净值及业绩测算数据相对滞后),股票私募仓位指数为80.23%,较上周小幅上涨0.21%。

具体来看,满仓(仓位>80%)股票私募占比为57.57%,中等(50%≤仓位≤80%)仓位股票私募占比为31.66%,而低仓(20%≤仓位<50%)和空仓(仓位<20%)股票私募占比分别仅为9.92%和0.85%。

月度方面,8月底最后几个交易日,A股市场迎来降印花税等多重重磅利好,私募信心明显增强,私募仓位大幅提升。但因为市场表现不及预期,9月上半月股票私募仓位略有回落,不过节前又连续2周加仓,因此9月股票私募仓位指数平均值为80.51%,较8月份的78.79%有明显提升,并且创出年内月度新高。股票私募1-7月仓位指数平均值依次为78.96%、78.41%、77.45%、78.79%、79.65%、80.08%和80.30%。

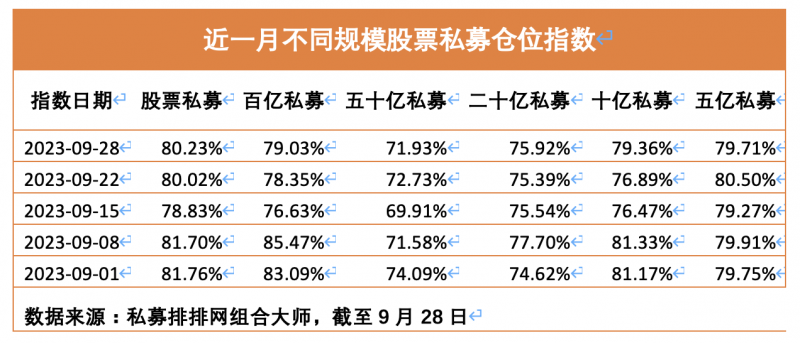

分不同规模的股票私募来看,私募排排网组合大师数据显示,截至9月28日,百亿、五十亿、二十亿、十亿、五亿股票私募仓位指数依次为79.03%、71.93%、75.92%、79.36%和79.71%,除了20-50亿的中等规模股票私募仓位相对较低外,其余大私募和小私募仓位均有明显回升,其中百亿股票私募仓位指数连续加仓2.4%,最新仓位指数为79.03%,再度逼近80%大关。

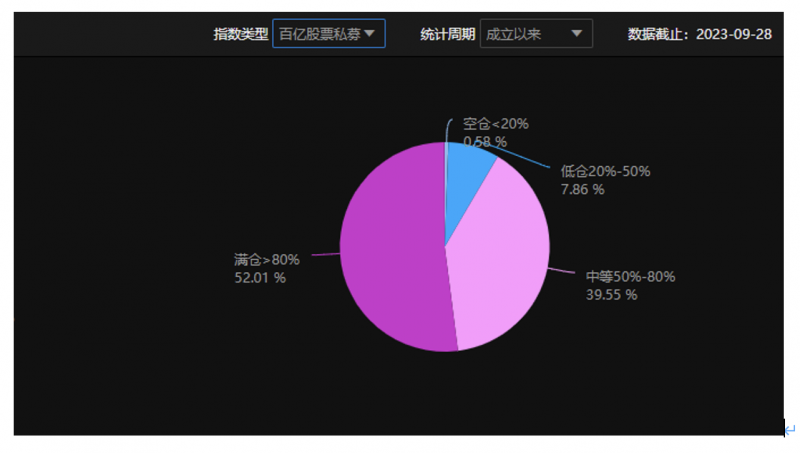

具体来看,52.01%的百亿股票私募处于满仓状态,39.55%的百亿股票私募处于中等仓位水平,仓位在5成以下的百亿股票私募占比不到10%。9月份百亿股票私募仓位指数平均值为80.51%,较8月的77.02%提升了3.49%。

今年以来,百亿股票私募整体呈现出逐步加仓的态势,1-4月百亿股票私募仓位指数分别为76.92%、76.65%、76.38%和77.99%,一直在80%以下运行,自5月突破80%之后,除了8月有明显减仓外,其余月份仓位指数均在80%上方运行,5-7月百亿股票私募仓位指数均值分别为81.05%、81.43%和80.78%。

收益方面,朝阳永续的数据显示,截至今年9月底,在纳入统计的91家百亿级私募里,有49家实现正收益,占比约为53.8%。拉长时间线从近1年时间来看,有57家百亿级私募实现正收益,占比约为62.6%。不过,在0亿-5亿元、5亿-10亿元、10亿-20亿元、20亿-50亿元、50亿-100亿元、100亿元以上等六个股票私募机构组别中,50亿元-100亿元的私募机构前9个月的平均收益率排名第一为1.39%,100亿元以上私募的平均收益率仅有-0.14%,位居倒数第二。

积极信号正在增加

展望四季度,私募对后市并不悲观,普遍认为A股中的积极信号正在增加。

星石投资分析称,整体看国内仍在经济复苏验证期中,经济企稳的迹象越来越明显。国内经济动能增强、宏观流动性持续宽松的环境,叠加汇金入市显现政策关于股市维稳态度,A股中的积极信号也在增加。

“短期来看,海外因素的变动有所加快,美债利率波动仍对股市风险偏好有一定压制,在整体A股成交量较低的背景下,北向资金的流动对股市节奏的影响仍比较大。同时,三季报业绩预期变动对近期股市也有较大影响,尤其是对于行业结构的影响。中长期来看,积极因素正在由量变转为质变,经济修复的速度和幅度得到验证后,市场主线或将出现。”星石投资指出。

青岛安值投资董事长于超认为,当前市场还处在构建“市场底”的阶段,市场经过了长时间的调整,整体估值较低,悲观预期基本已经反映在股价当中,且也有汇金增持四大银行的事件,表明政策对市场有一定程度的呵护,当前阶段对后市不必过于悲观,市场在等待美元兑人民币走弱或者经济数据逐渐回升,从而构筑底部并展开一轮反弹行情。

排排网旗下融智投资基金经理夏风光指出,现在或是较好的配置区间。除了扶持态度明确的政策面之外,从基本面因素来看,拐头向上的信号初显,如PMI指数已经连续三个月同比正增长,并且在9月份回到了50荣枯线以上;再看PPI指数,虽然还处于同比负增长的状态,但是已经连续4个月恢复性攀升。从外部情况来看,最新公布的美联储纪要,表明美名义利率很难再进一步攀升,同时美联储官员认为货币政策已经达到限制性水平;另外,三季度人民币汇率在强势美元的背景下也保持了相对稳定。

“积极因素积累得越多,越能够提升股票资产的未来价值。我们对10月份的行情继续抱有乐观的预期。未来成长作为主线,仍然是最值得关注的方向。”夏风光说。

丹羿资产表示,地产销售数据逐步回暖、制造业PMI时隔5个月重返扩张区间等利好频频出现,因此对市场应保持乐观,积极寻找结构性机会。

投资机会上,名禹资产建议,前期超跌的方向有望显示更多弹性,如科创板、创业板,细分方向和主题关注华为产业链、消费电子、5.5G通信、半导体、风电、机器人、医药。关注三季报边际向好的交运、传媒、通信等。

编辑/樊宏伟