近日,证券时报记者独家获悉,监管层已向各地银保监部门下发了信托业务分类配套政策(下称“配套政策”),相关内容将由各地银保监部门向属地信托公司传达。业界观察人士表示,该政策对拉平监管以及行业转型具有重要意义。

证券时报记者了解到,配套政策明确了资产管理信托正回购及衍生品业务开展标准,对信托公司标品业务构成直接利好;针对非标投资,资产管理信托原则上应当以组合投资方式分散风险,监管部门将完善相关配套制度,明确组合投资的相关要求。

标品业务迎两大利好

据悉,此次配套政策明确了信托产品可以参与债券回购业务。“信托公司开展基础资产为标品的资产管理信托业务,可以按照资管新规规定的比例,在公开市场上开展债券回购业务。信托公司为符合资管新规的、基础资产为标品的资管产品提供行政管理服务或专户受托服务,可以按照委托人指令在公开市场上开展债券回购业务,但应确保相关比例符合资管新规要求。除上述情形外,信托公司管理信托产品,不得以信托财产向他人提供担保,不得以卖出回购方式运用信托财产,不得融入或变相融入资金。”

一位市场人士向证券时报记者分析,这一政策明确信托公司可以参与债券正回购业务,而在此之前,多数信托公司是无法参与正回购的。固收资管是信托标品的最重要部分,这等于固收资管的投资缺了一条腿,流动性管理也难。

另据证券时报记者了解,配套政策还明确了资产管理信托投资衍生品的要求。“考虑到各类资产管理产品利用衍生品进行对冲的业务逐渐普遍,且资管新规已限制单只固定收益类、权益类资产管理产品参与衍生品交易的比例低于20%,允许信托公司以资产管理信托资金投资包含衍生品交易设计的固定收益类、权益类资产管理产品。对于商品及金融衍生品类资产管理产品,以及具有衍生品设计的其他类资产管理产品,仅限已获得衍生品交易资格的信托公司以其受托管理的信托资金投资相关产品。”

前述市场人士表示,此前,资产管理信托能否投资含衍生品的产品并不明确,此次政策等于清除了模糊地带,关于债券回购和衍生品投资部分的内容,均是信托标品业务的直接利好。

组合投资要求待明确

信托公司开展信托业务应当立足受托人定位,切实履行受托人职责,为受益人利益最大化服务。

6月1日正式实施的业务分类改革已经明确,信托公司不得以私募投行角色,通过资产管理信托业务形式,开展实质为满足单一融资方特定融资需求而发行信托产品募资的业务。

监管人士表示,受托人和私募投行二者在服务宗旨与服务内容上存在本质差异。信托公司开展资产管理信托业务时,要审慎开展非标准化债权类资产和未上市企业股权投资业务,要严格履行投资者适当性管理、尽职调查、风险管理、净值化管理、信息披露等资产管理受托职责,确保资产管理信托产品符合投资者风险偏好,确保投资者清晰知晓且有能力承担投资风险。

值得一提的是,配套政策还指出,资产管理信托原则上应当以组合投资方式分散风险,监管部门将完善相关配套制度,明确组合投资的相关要求。

对此,一位法律合规人士向证券时报记者表示,“未来信托公司发行的资产管理信托可以投资非标,但必须以组合投资的方式进行。”

营造行业发展良好环境

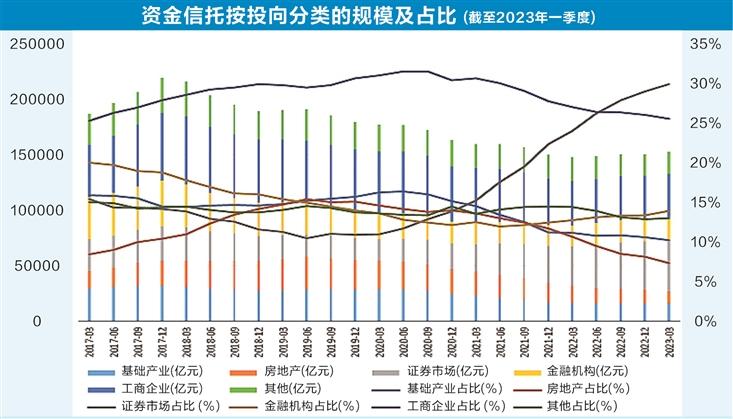

2018年以来,信托行业迈入深度调整期,信托公司逐年压降融资类信托规模,着力防范化解风险。

今年6月1日,信托业务分类改革正式实施,信托业务分为资产服务信托、资产管理信托、公益慈善信托三大类共25个业务品种。

6月8日至9日,国家金融监督管理总局党委书记、局长李云泽赴上海调研,围绕服务实体经济、防范化解风险等,面对面听取部分驻沪中外资金融机构等提出的意见和建议,研究工作思路与政策举措。

在一场由部分信托、资管、理财公司参与的行业工作会议上,李云泽首先听取了从业者对于行业转型发展的意见和建议。随后,李云泽指出,要按照坚守定位、回归本源、市场导向、差异发展的原则,大力培育和提升行业核心竞争力;持续提高治理水平,强化专业能力建设,加强投资者适当性管理,更好满足人民群众多层次多样化财富管理需求。

在这次工作会议上,李云泽表态,“金融监管部门将及时修订完善相关政策制度,为行业长期健康发展营造良好环境。”

另据证券时报记者了解,在李云泽赴上海调研之前,国家金融监督管理总局信托部还召集了中信信托、建信信托等5家信托公司主要负责人在北京举行座谈会,共同探讨信托公司的高质量发展路径。

6月30日,2023年中国信托业年会在贵阳召开。会议强调,随着信托业治理机制不断完善,信托机制的独特优势不断显现,但要把信托业广阔的发展前景变为现实,必须跨越两道坎:一是要下决心转型,紧紧围绕“回归本源”这一根本,按照已确立的“三分类”业务方向转型,决不能依赖类信贷影子银行和通道业务;二是要下决心获得市场信任。

编辑/樊宏伟