从周二开始,美联储主席鲍威尔将先后出席参议院银行委员会和众议院金融服务委员会听证会,就半年度货币政策报告接受议员们质询。

在一系列强劲的通胀、就业等经济数据公布后,鲍威尔在问答环节的表态将成为接下来外界评估未来货币政策路径的关键信息。与1月相比,如今市场对于货币政策的定价已经走在了美联储的前面,如何寻找实现两大职责的同时缓和利率对经济冲击的路径将成为重要看点。

重申通胀目标决心

高企的物价是目前美联储面临的最大挑战,也可能成为鲍威尔将迎接的首要问题。

美联储在向国会提交的半年度货币政策报告中表示,充分意识到高通胀给经济带来的挑战,并坚定地致力于2%的物价上涨目标。报告指出,美联储了解高通胀带来的巨大挑战,尤其是对那些无力支付更高价格必需品的群体来说。

鲍威尔在1月议息会议后的发布会上表示,美国经济仍处于缓解通胀的“早期阶段”。商品价格持续回落,预计住房服务业的通胀将在下降之前继续上升,但核心服务业还没有看到回落的迹象。

然而,近期数据显示,反通胀(disinflation)趋势正在遭遇阻力。作为美联储最关注的通胀指标,1月美国核心个人消费支出物价指数(PCE)同比增长4.7%,近七个月来首次止跌回升。服务性通胀的上涨趋势似乎还没有出现明显拐点,劳动力市场持续火热,初请失业金人数已经连续七周处于20万以下。

美国服务性通胀“高烧不退”(来源:Trading Economics网站)

资产管理机构BK Asset Management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经记者采访时表示,新冠疫情很大程度上改变了美国劳动力市场的结构,包括人口老龄化、提前退休和移民疲软等因素,拖累劳动力供应,令就业参与率难以恢复到疫情前的水平。他认为,这些变化可能预示着就业市场对美联储的限制政策反应缓慢,从而增加不确定性。

施罗斯伯格告诉第一财经,预计高通胀不会很快消失。美联储需要看到价格稳步下降的迹象,现实情况是,联邦公开市场委员会(FOMC)可能会将利率提高到更高水平,并持续更长的时间。潜在的风险就是随着政策效应的释放,衰退压力不断累积。

Oanda高级市场分析师厄拉姆(Craig Erlam)向第一财经记者表示,近阶段美国通胀反映出粘性特征,鲍威尔可能会重申立场并释放更强硬信号。“后疫情时期的通胀路径进入了第二阶段,这使得政策管理变得更加困难。因此,市场重新对美联储基金的预测进行了定价,什么样的利率水平足以消除通胀压力的同时稳定经济?美联储寻找答案的空间也许不大。”他说。

瑞银分析师斯塔诺沃(Giovanni Staunovo)则认为,鲍威尔不太可能改变基调,料重申有必要进一步加息以控制通胀,道路将漫长而崎岖。

经济韧性和利率前景

虽然美联储加息给美国经济带来压力,鲍威尔自始至终对软着陆前景持乐观态度。他认为美联储在实现中期通胀目标的同时,避免出现真正严重的衰退以及显著的失业率上升。预计鲍威尔也将面临议员有关加息对经济前景影响的评论。

近期的数据显示,美国经济离衰退还很遥远。1月全美新增非农就业岗位51.7万个,失业率降至上世纪50年代以来新低。占到美国经济2/3以上的服务业正在重新回到正轨,ISM非制造业指数和标普全球服务业PMI站稳扩张区间。就业市场保障了收入增长,1月份消费者支出增长1.8%,创下近两年来的最大增幅。

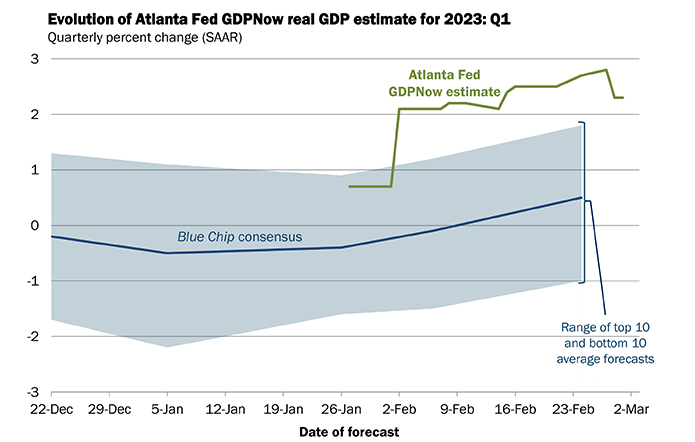

亚特兰大联储GDPNow工具显示,今年第一季度的年化增长率定为2.3%,重新回到了长期增长趋势线上方。虽然衰退预警信号——2/10年期美债收益率曲线倒挂持续扩大,有关经济避免衰退的无着陆(no landing)情形的支持者正在增加。

亚特兰大联储GDPNow:一季度美国经济有望增长2.3%(来源:亚特兰大联储网站)

半年度政策报告提及,劳动力市场仍然短缺,经济增长可能需要进一步放缓以抑制价格上涨。“作为回应,联邦公开市场委员会继续迅速提高利率并缩减资产负债表规模。”

第一财经记者注意到,经济现状已经让美联储官员立场陷入分裂。里士满联储主席巴尔金(Thomas Barkin)表示,如果通胀比预期更持久,利率可能上升至5.50%-5.75%的区间,明尼阿波利斯联储主席卡什卡利(Neel Kashikari)暗示,自己可能调高原先5.4%的终端利率预期。占据多数的中间派委员认为,为了确保通胀持续下降,美联储需要将利率上调至比先前预期更高的水平,并持续更长时间,避免过早结束紧缩的风险。亚特兰大联储主席博斯蒂克(Raphael Bostic)是为数不多的鸽派委员,他暗示考虑夏季前结束加息周期。

在市场消化最新官员讲话和经济数据后,与1月会议结束后相比,联邦基金利率期货显示,本轮加息周期终端利率定价已经从当时的4.90%附近升至了5.43%,相当于增加了两次加息空间。

如今华尔街出现了不少激进的声音。美银全球认为,美联储可能将利率上调至近6%,因为强劲的美国消费者需求和紧张的劳动力市场将迫使央行在更长时间内应对通胀。“总需求需要大幅减弱,通胀才能回到美联储的目标。进一步的供应链正常化和劳动力市场放缓将有所帮助,但只是在一定程度上有所帮助。”报告提及。

厄拉姆向第一财经记者表示,虽然经济现状值得肯定,他倾向于认为鲍威尔不会明确给出3月及以后政策路径的更多明确信息。“与1月类似,具体决定可能要到会议前夕才能最终达成共识。正如美联储近几个月在决议声明中所提及的那样,在确定未来目标利率时,将考虑货币政策的累积效应,及经济活动和通货膨胀的滞后性影响。”他说道。

编辑/樊宏伟