美联储将在北京时间9月22日凌晨2时发布议息决议,市场预计此次加息幅度将达到75个基点以上。

如果美联储的议息决议符合预期,这将是美联储今年以来的第5次加息,也将是首次连续在三次会议上加息75个基点。

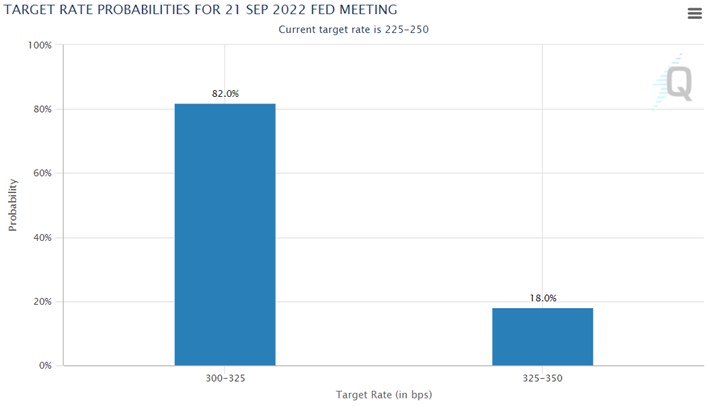

利率期货数据显示,目前市场预期美联储9月至少会加息75个基点,并有超过15%的概率加息100个基点。

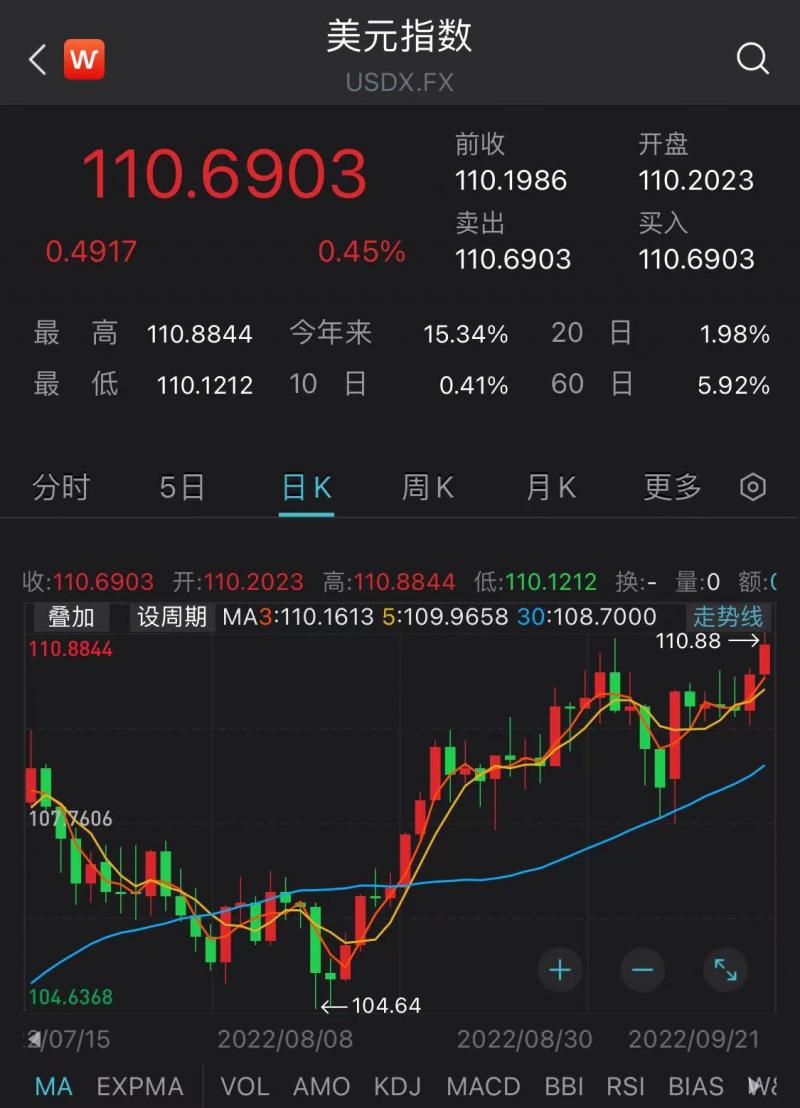

同时,受强劲的加息预期等因素影响,美元指数进一步上扬,一度攀升至110.88,日内涨幅超0.45%,再创2002年以来新高。

加息75个基点,还是100个基点?

自7月美联储公开市场委员会(FOMC)会议以来,美国8月新增非农就业31万人,失业率维持在3.7%的低位。同时,美国通胀仍处高位,美国8月CPI同比增长8.3%,低于7月的8.5%,而高于市场预期的8.1%。

中国人民大学经济学院党委常务副书记兼副院长、教授王晋斌对澎湃新闻表示,预期本次加息75个基点,市场近期已在消化加息75个基点的预期,美国的通胀仍非常高,而劳动力市场弹性很足。

中金宏观表示,美联储在上次会议上已明确表示,加息决策将完全取决于经济数据(data dependent),根据最新的就业和通胀数据,加息75个基点是完全合适的,而加息100个基点的可能性较低。部分通胀预期指标有所回落,在一定程度上减轻了美联储对通胀失控的担忧。同时,因为其他主要经济体央行也已进入加息“快车道”(如两周前欧央行加息75个基点),全球央行同步加息或带来需求共振“收缩”效果,有助于降低各自面对的加息压力。

华泰证券表示,预计本次加息75个基点的可能性较大,但美联储对加息前景的表述或比市场预期更为鹰派,不完全排除加息100个基点的可能性。8月末杰克逊霍尔央行年会以来,美联储短期加息“幅度”预期进一步上调,美联储主席鲍威尔强调,美联储将继续收紧货币政策、以达成控通胀目标,暗示联储政策即使在明年也不会过快转向、2023年或仍有升息空间。

点阵图怎么变?

除了加息幅度,此次会议的一个看点是将发布反映美联储官员最新预期的点阵图。

6月的点阵图显示,FOMC对2022年和2023年末联邦基金利率的中位数预期分别为3.25%-3.5%和3.5%-3.75%。如果9月加息幅度为75个基点,那么联邦基金利率就将升至3%-3.25%区间。

王晋斌表示,未来或者明年的加息路径,到今年年底就能够看得比较清楚,市场普遍预期今年年底的加息起码会到4%。

华泰证券表示,9月FOMC联储官员(投票)点阵图对2022年末、2023年末联邦基金利率的中位数预期可能较6月份进一步上调。本次议息会议之后,联邦基金利率即可能达到3%-3.25%,而11月、12月以至明年上半年,加息步伐或仍不会停止。往前看,11月美联储仍可能再度加息50-75个基点。

中金宏观表示,美联储或将通过强化加息预期、弱化降息预期、上调通胀预测来兑现自己抗通胀的承诺。美联储需要保持言行一致,过于鸽派的举动会被解读为“沟通混乱”,预计点阵图暗示的今年底联邦基金利率中值将升至4%以上,明年接近4.5%,并维持在这一水平一段时间,这也将对美债收益率和美元汇率形成支撑。

中金宏观还表示,部分美联储官员提倡加息前置(front loading)的做法。美联储官员们将通过提高点阵图中的利率预期来表达他们的想法。尽管点阵图并不一定代表未来加息的确切路径,但在当前这种高通胀环境下,点阵图还是能够起到引导预期的作用。

经济增长预期或继续下调

此次FOMC会议还将发布对通胀、失业率和经济增长的多年预期。

华泰证券表示,美联储本次议息可能继续下调2022年和2023年美国GDP增速预期、上调核心通胀预期,同时,可能淡化市场对“加息终点”的憧憬以巩固金融条件收紧的“降通胀效应”。虽然目前CPI开始回落,但绝对水平仍远远超出美联储的“舒适区”、且10年通胀预期仍然大幅高于联储目标区间。

华泰证券表示,6月FOMC的表述较为“中性”、此后股市估值回升、美元走平、金融条件由此宽松,反而抵消了一部分“快加息”的效用。6-8月的经验表明,若市场看到加息临近尾声,金融条件会自动宽松。所以,8月后美联储选择重回偏鹰派立场、以求尽快稳定通胀预期、而不再尝试平衡兼顾增长与通胀预期管理。

华泰证券表示,预计9月FOMC会淡化市场对加息接近尾声的预期,采取“货币政策对通胀更为敏感、加息未到终点”类似的表述。

中金宏观也表示,美联储本次可能上调通胀和失业率、下调GDP预测,提及美国经济韧性以避免“衰退恐慌”。自上次会议以来,美国通胀并未显著回落,对此,美联储或将上调对2022-2024年底PCE和核心PCE通胀的预测。与此同时,美联储也将上调对失业率的预测,下调对GDP增速的预测,以此暗示货币紧缩将给经济带来一些痛苦。

中金宏观还表示,预计美联储对美国经济的总体态度不会非常悲观,因为过度悲观并不支持美联储继续大幅加息,同时,过度悲观容易引发“衰退恐慌”,带来资产价格大幅波动。为安抚市场,鲍威尔可能会提及美国经济的韧性并表达对经济“软着陆”的期待,尽管实现“软着陆”的概率已经越来越低。

编辑/樊宏伟