无法供货海思,还是对中芯国际造成不小的影响。

2月4日晚间,中芯国际披露2020年四季报,虽然在全球晶圆代工持续紧缺的情况下,该公司期内利润同比增长超200%,但由于“失去”14nm工艺的大客户海思,该公司业绩环比出现一定下滑。

受华为禁令影响,中芯国际四季度来自中国大陆的营收占比环比下滑近14个百分点;由于先进工艺产能利用率不足,14/28nm营收占比环比骤降9.6个百分点,整体产能利用率下滑至95.5%。

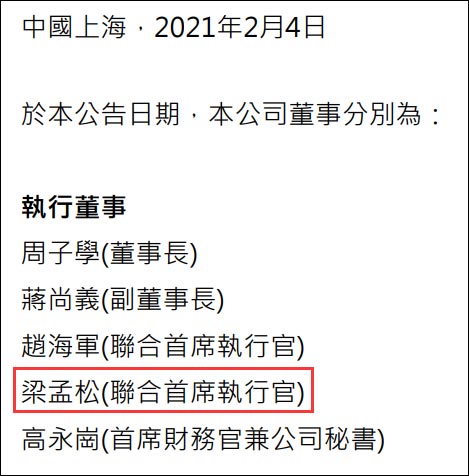

好消息是,梁孟松仍在中芯国际董事名单中,并继续担任联合首席执行官,但他并未像往常一样,在今天上午举行的财报会上现身。

谈到被美国列入“实体清单”,中芯国际首席财务官高永岗在财报中表示,出口许可申请存在不确定性,基于此,该公司2021年收入目标为中到高个位数增长,上半年收入目标约21亿美元。

对于“客户转单”的传言,中芯国际联席CEO赵海军在财报会上透露,一直在和客户沟通,虽然抱有担忧,但是客户一直和中芯国际站在一起,没有变化,目前没有发现有客户要选择离开该公司的情况。

“今年将继续满载运营,预计一季度营收会回到10亿美元以上。”赵海军称。

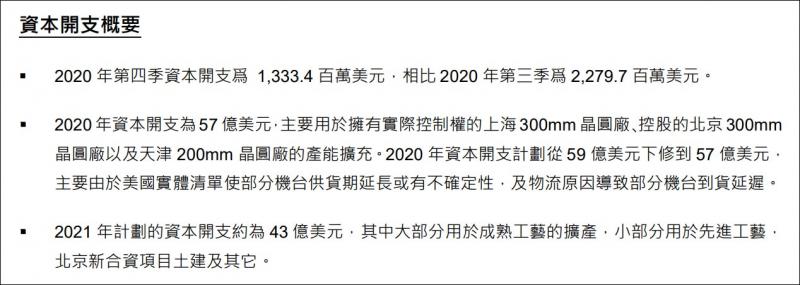

为了满足客户需求,中芯国际预计今年资本开支为43亿美元(约合人民币278.3亿元),其中大部分用于成熟工艺的扩产,小部分用于先进工艺,北京新合资项目土建及其它。

受业绩消息影响,中芯国际A股今天微幅高开,截至发稿跌近4%,市值为4162亿元;H股低开逾1%,截至发稿跌幅扩大至8%,市值约1936亿港元(约合人民币1617亿元)。

中芯国际财报截图

先进工艺产能利用率不足

中芯国际首席财务官高永岗在财报中介绍称,该公司2020年多项财务指标均创历史新高。全年营收为39.07亿美元(约合人民币252.8亿元),同比增长25.4%;毛利为9.21亿美元(约合人民币59.6亿元),同比增长43.3%;归属于公司的应占利润为7.16亿美元(约合人民币46.3亿元),同比增长204.9%。

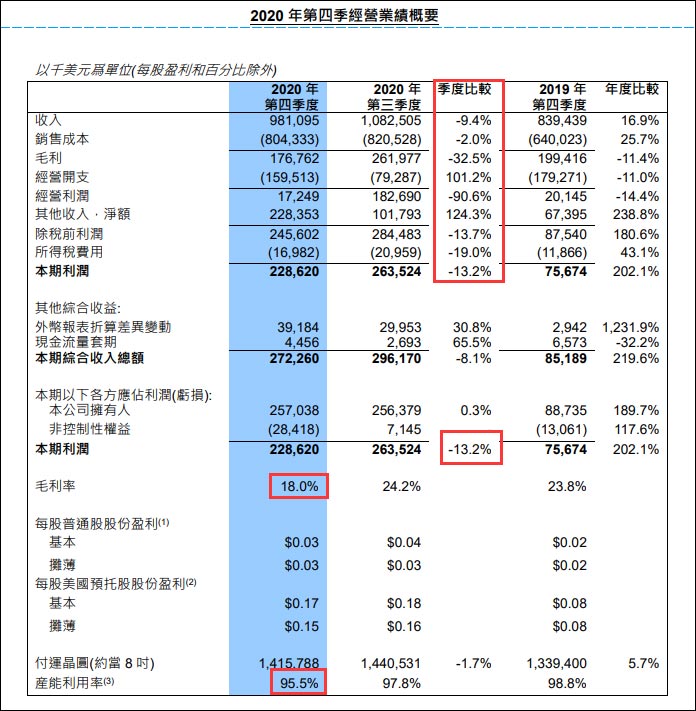

其中,第四季度营收为9.81亿美元(约合人民币63.5亿元),同比增长16.9%,环比下降9.4%;当期利润为2.29亿美元,同比增长202.1%,环比下滑13.2%;毛利率环比下滑6.2个百分点。

在A股财报中,中芯国际表示,部分业绩指标较上年同期增长,主要系晶圆销量增加及平均售价上升共同影响而导致的收入增加、政府项目资金增加、投资联营企业和金融资产取得的投资收益增加,以及存货跌价损失增加的净影响所致。

中芯国际四季报截图

去年9月15日,中芯国际在美国禁令压力下,不能再向华为海思供货,而海思是该公司14nm制程的最大客户。这不仅导致中芯国际四季度的营收、利润环比出现下滑,对中芯国际先进制程的营收占比、来自中国大陆的营收占比、整体产能利用率均造成影响。

根据财报,第四季度中芯国际来自中国大陆的营收占比为56.1%,环比下滑13.6个百分点,中断此前占比不断提升的趋势;来自北美洲的营收占比为27.7%,环比提升9.1个百分点;来自欧洲及亚洲其他地区的营收占比为16.2%,环比提升4.5个百分点。

不同地区收入占比

期内,尽管全球晶圆代工产能持续紧张,但中芯国际高管在财报会上透露,由于先进工艺出货下降,产能利用率不足,该公司当季整体产能利用率为95.5%,环比下滑2.3个百分点。

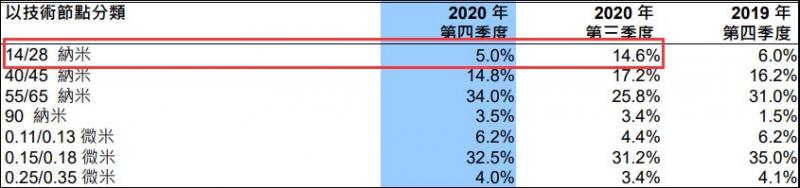

14nm及以上制程被中芯国际称为先进工艺。去年5月,该公司14nm FinFET代工的麒麟710A,在荣耀手机上实现规模化量产和商业化,随后中芯国际第三季度14/28nm营收占比提升至14.6%。

然而,由于不能再向华为供货,中芯国际14/28nm四季度营收占比环比骤降9.6个百分点。与此同时,大部分成熟制程的营收占比均有所提升,例如55/65nm营收占比环比提升8.2个百分点,成为占比最高的工艺。

近期,全球汽车产业出现“芯片慌”,而车用半导体主要采用成熟制程。

在今天的业绩会上,中芯国际高管谈到“汽车芯片短缺”时表示,早已预见过这种情况,影响不是特别大,不会改变该公司的供货体系。有的厂家增加了汽车产品的供应,导致有其他客户来找中芯国际做民用产品。许多产能会在接下来陆续实现。

不同技术节点收入占比

在不同应用方面,智能手机业务在中芯国际营收中占比最高,但四季度环比下滑9.4个百分点为36.7%;智能家居环比下滑4.7个百分点为15.8%;消费电子环比增长3.2个百分点为20.2%。

不同应用收入占比

展望2021全年,中芯国际首席财务官高永岗表示,因被美国政府列入实体清单,该公司在采购美国相关产品或技术时受到限制,给全年业绩预期带来不确定风险。

“我们给出的全年预期,是基于运营连续性不受影响这个假定前提。出口许可申请必须根据流程走,需要时间,也有一定的不确定性。基于此,我们全年收入目标为中到高个位数成长,上半年收入目标约21亿美元;全年毛利率目标为10%到20%的中部。”他表示。

中芯国际联合首席执行官赵海军和梁孟松评论称:

“目前晶圆代工行业产能紧张,特别是对成熟制程的需求依然强劲,预计公司成熟产能将持续满载。为了满足客户需求,公司预计今年资本开支为43亿美元(约合人民币278.3亿元),其中大部分用于成熟工艺的扩产,小部分用于先进工艺,北京新合资项目土建及其它。产能建设方面,我们计划今年成熟12英寸产线扩产1万片,成熟8英寸产线扩产不少于4.5万片。在实体清单影响下,我们会考虑加强第一代、第二代FinFET多元平台开发和布建,并拓展平台的可靠性及竞争力。”

“对于保存期较短的化学材料和气体,做到三个月之内不会有中断;对配件,保证6个月之内没有中断。我们现在有工作小组,公司也有统筹,跟供应商开会,做各种各样的方案。”赵海军在财报会上称。

中芯国际财报截图

今天,国金证券在点评中芯国际财报时指出:

“中芯宣布考虑加强第一代,及第二代FinFET多元平台开发和布建及拓展平台可靠性及竞争力,我们认为中芯意指因海思无法下14nm大单后,公司先进制程营收大幅下滑(28/14nm的营收占比从去年三季度的14.6%,大幅下滑到四季度的5%),而想要开发新的14nm平台给其他新的客户。”

该券商还认为,中芯国际通过购买成熟制程二手设备,配合非美设备采购,所以不受美国政府封锁半导体设备的影响。事实上,去年12月底,市场就有传言称,中芯国际已获美国成熟制程许可证,并且美国针对成熟制程许可是分批发放,一次性发放4-5万片产能所用设备。

中芯国际官网截图 下同

“中国半导体的三个阶段”

1月23日,方正证券发布研报称,通过复盘近三年美国的三轮芯片封锁,总结出中国半导体发展的三个阶段:

第一轮封锁:2019年5月限制华为终端的上游芯片供应商,目的是卡住芯片下游成品;

第二轮封锁:2020年9月限制海思设计的上游晶圆代工链,目的是卡住芯片中游代工;

第三轮封锁:2020年12月限制中芯国际上游半导体供应链,本质是卡住芯片上游设备。

该券商认为,为了应对这种生存环境的巨变,中国半导体工业也进行三轮大级别的调整:

第一个阶段:终端厂带动上游设计和封测。2019年华为被美国列入实体清单后,将相当部分的芯片订单转移到国内“备胎”供应链,直接显著推动了国产芯片设计(模拟、数字、射频、存储)和封测公司收入、业绩的加速增长,这也是2019年开启的A股半导体牛市背后的原因。

第二个阶段:Fabless带动上游晶圆代工厂。在海外Fab厂不能为华为海思提供晶圆代工后,国产晶圆厂成为替代必选方案,中芯国际经过多年的发展,在国产Fabless巨头的通力配合下,已经在2020年量产14nmFinFET工艺,并向N+1节点过渡,这是中国集成电路行业历史性突破。

第三个阶段:晶圆厂带动上游设备和材料。在FinFET工艺陆续突破之际,2020年末美国新一轮实体清单直接指向中芯国际,因为半导体设备是晶圆厂的底盘,而美系设备商大约占据一条Fab产线的50%份额(PVD、刻蚀机、CVD、Imp、Clean、Furnace),AMAT、LAM、KLAC都是全球垄断级别的设备巨头,在先进节点工艺上依旧无可替代。但是在成熟工艺节点,国产和日本设备可以实现相当程度的替代。

方正证券认为,当下摆在中国半导体工业主要矛盾已经不是缺少工艺,而是缺少半导体设备和材料。

基于此,未来中国半导体将走向成熟工艺、走向双循环、走向根技术(半导体设备、材料)

1、由单纯追求先进工艺 -> 回归成熟工艺 (“新55nm”远大于“旧7nm”)

2、由外循环 -> 内外双循环(去A化,而不是国产化)

3、补短板由干技术 -> 根技术(设计、制造其实不是根技术)

方正证券2021年1月研报截图

事实上,近年来在国家政策和大基金的支持下,中国半导体设备和材料产业链已取得明显进展。

例如,根据公司新闻稿和券商研报,北方华创、中微公司、安集科技等已成为中芯国际供应商,供应产品包括化学机械抛光液、刻蚀机、沉积设备、清洗机、热处理设备等。

此外,南大光电可用于7nm芯片光刻胶已通过客户验证;沪硅产业填补了中国大陆12英寸半导体硅片产业化空白;国家02专项设定2020年12月验收193nmArF浸没式DUV光刻机,其制程为28nm。

来源/观察者网

编辑/樊宏伟