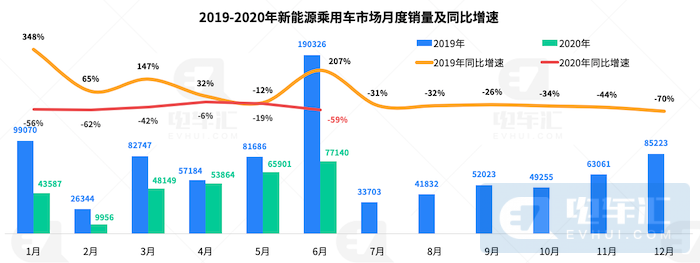

2020年1-6月新能源乘用车上险量298597辆,同比下滑44%,连续12个月出现同比下滑。由于2019年补贴过渡期销量基数较高,6月同比降幅继续扩大, 2020年下半年有望实现正增长。

2020年1-6月新能源乘用车上险量298597辆,同比下滑44%,连续12个月出现同比下滑。由于2019年补贴过渡期销量基数较高,6月同比降幅继续扩大, 2020年下半年有望实现正增长。受宏观经济下滑、疫情防控叠加影响,2020年新能源乘用车市场出现负增长已成定局。

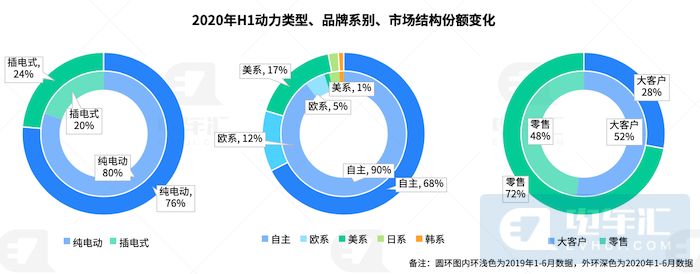

从动力类型来看,纯电动乘用车上险227999辆,同比下滑47%,市场份额76%,同比缩减4个百分点;插电式乘用车上险70597辆,同比下滑33%,市场份额24%,市场降幅小于纯电动市场;从市场结构来看,新能源大客户市场由52%缩减至28%,零售市场占比提升24个百分点,由特斯拉零售销量增长、比亚迪北汽大客户销量下滑叠加影响所致。

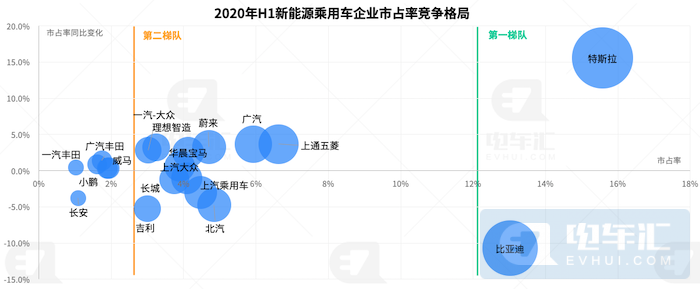

企业竞争格局方面,特斯拉跻身行业第一梯队,超越比亚迪;传统新能源车企市场份额下滑22个百分点,受欧系(华晨宝马、南北大众)、美系(特斯拉)以及新势力企业挤压严重。

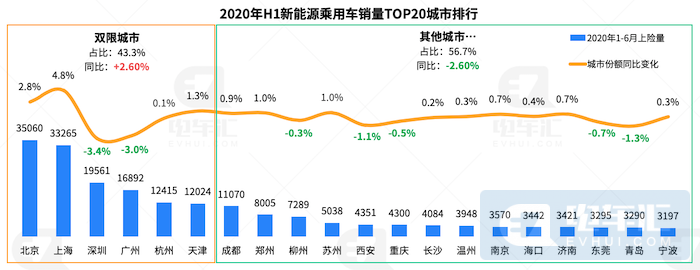

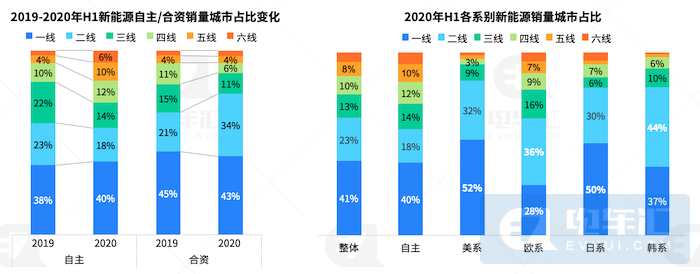

从市场地域分布来看,新能源市场进一步向双限城市集中,北上广深杭津份额达到43%,同比增长2.6个百分点;在比亚迪e网、奇瑞等车企带动下,自主品牌四五线城市占比增长,市场下探明显。

2020年1-6月特斯拉上险46510辆,市占率15.6%,位列行业第一;凭借Model 3国产化热潮,月度市占率一度达到23%,在上海、深圳、杭州市占率达到25%以上;6月开始,续航668km的国产Model 3长续航版车型大批量上险;目前特斯拉国内订单与产量仍未出现拐点,有望继续保持增长态势。

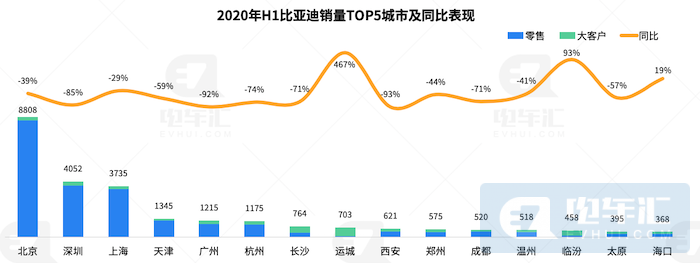

2020年1-6月比亚迪上险38878辆,同比下滑68%,市占率13.0%,同比下滑10.7个百分点,排名第二,被特斯拉超越。从车型来看,元EV、e5、唐系列车型同比降幅高于平均水平,e2、新款秦EV成为支柱车型,但e网其他车型表现不佳;随着全新旗舰车型汉上市、宋PLUS亮相,比亚迪声量提升明显,全系换装刀片电池将产业链优势转向市场端。由于出租网约销量下降,深圳、广州、西安等多地同比降度较高;但在最大的零售市场——北京,比亚迪占据第一,力压特斯拉;运城、临汾批量交付秦EV、e5出租租赁车辆,同比变化大幅增长。

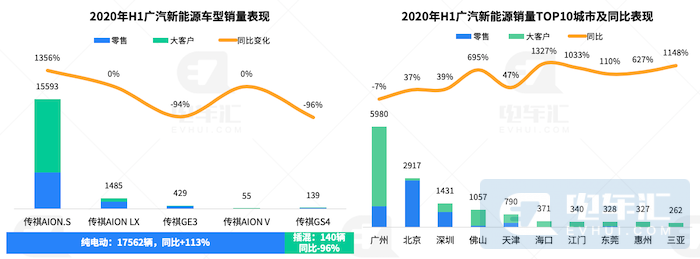

2020年1-6月广汽新能源上险17702辆,同比增长46%,市占率5.9%,同比增长3.7个百分点,排名第四;广汽目前严重依赖出行市场带来的增量,大客户销量占比达到62%,借助如祺出行在广州、佛山、深圳大力布局出行市场;值得一提的是,广汽Aion S零售表现优于竞品, Aion LX、Aion V等车型上市拉高广汽品牌定位。

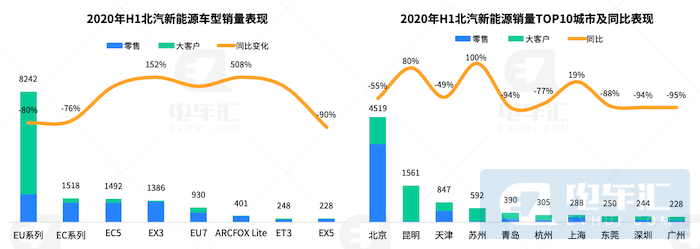

2020年1-6月北汽新能源上险14447辆,同比下滑72%,市占率4.8%,同比下滑4.8个百分点,排名第五;由于单一产品布局,北汽主销车型仍为EU系列,其中78%来自出租网约市场;除了北京市场,北汽零售市场全线撤退;随着北汽麦格纳ARCFOX合资工厂逐步落地,北汽将迎来BEIJING+ARCFOX双品牌,前者有望深耕大客户及中低端市场,后者高举高打。

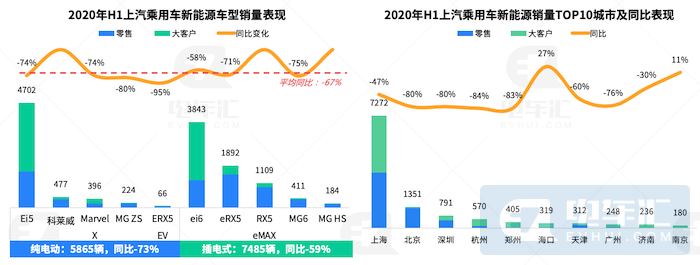

2020年1-6月上汽乘用车上险13351辆,同比下滑67%,市占率7.5%,同比下滑3.0个百分点,排名第十;两款主销车型Ei5、ei6均依靠出租租赁市场拉动销量,且集中于属地市场上海;5月荣威正式发布“双标”战略,ER6将于成都车展开启预售,补足在零售市场的产品空缺。

2020年1-6月新势力销量TOP10中,蔚来上险14046辆,同比增长84%,理想位列第二,威马、小鹏均出现下滑;结合产品定位定价来看,蔚来、理想定位高端市场,销售体量较大;小鹏威马定位中端,受传统新能源车企竞争,体量相对较小,通过第二款产品进行上探;哪吒则由低端市场向中端市场上探。

由于2020年上半年新冠疫情影响,汽车厂商新品上市、营销节奏延后,集中于第三四季度;近期将有比亚迪汉、特斯拉M3长续航版、蔚来EC6、荣威ER6等各个级别新能源车型上市,市场竞争进一步加剧。与此同时,2020年是“十三五”规划、蓝天保卫战三年行动计划收官之年,受宏观经济下滑、新冠疫情影响,汽车零售市场消费意愿不足,公共领域车辆电动化有望成为2020年下半年重要市场增量。

编辑/温冲