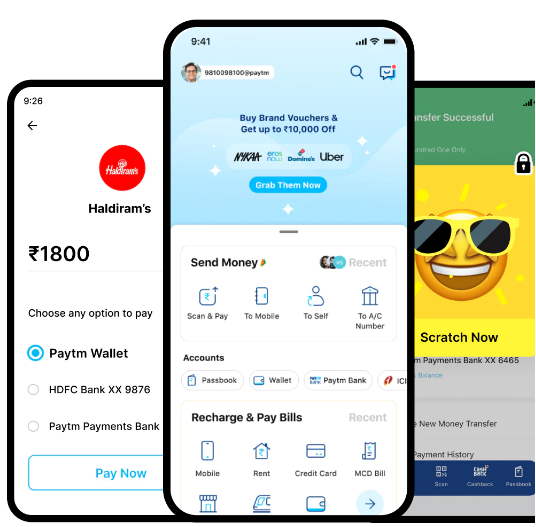

据外媒消息,10月22日,印度数字支付公司Paytm的获得了该国市场监管机构的批准,为其计划的22亿美元IPO扫清了道路。

据报道,消息人士称,印度证券交易委员会周五批准了这次IPO,这将是印度迄今为止最大的一次IPO。该公司可能在11月中旬在孟买上市。

Paytm目前是印度第一、全球第三大电子钱包,蚂蚁、软银集团等是其股东。

图片来源:Paytm官网

“印度版支付宝”要上市

Paytm这个名字来源于:Pay Through Mobile(移动支付)。

公开信息显示,Paytm成立于2009年,创立初期提供手机充电、线上支付、线上购物等服务,如今已发展成为印度最大移动支付和商务平台,还被称为“印度第一、全球第三大电子钱包”。

今年7月16日,Paytm提交了上市申请,计划通过IPO融资22亿美元。这将是继在线食品配送平台Zomato之后,印度又一宗备受瞩目的IPO,也是印度迄今为止最大规模的IPO。

截至2021年3月,Paytm已有3.33亿注册用户,覆盖2100万商户。当前印度网民有近7亿,相当于一半印度网民是Paytm用户。Paytm称,IPO的收益将用于强化其支付系统,和新的业务项目及收购。

根据其提交的文件,Paytm股东背景可谓华丽。伯克希尔哈撒韦以及软银都在股东之列,蚂蚁集团持有该公司近30%股份,是其最大股东,阿里巴巴间接持股7.2%。

来源:Paytm招股书

据国际金融报报道,早在2014年,One 97的股东认为Paytm与支付宝的商业模式很像,就发邮件给马云,引荐了Paytm的创始人Vijay Sharma;当年,这位创始人就来到了杭州,跟马云等谈及了公司的发展情况、印度投资环境和创业愿景等,马云也看中了印度人口红利和不亚于中国的巨大电子支付市场。

之后便发生了蚂蚁集团和阿里巴巴对其注资的故事。

不过,作为持有该公司近30%股份的最大股东,蚂蚁集团很可能需要在IPO前和IPO过程中减持约5%的股份,以满足印度外资投资上市公司持股25%以下的相关规定。

招股书显示,2019财年-2021财年(下称“报告期”,此处一财年是从4月1日到次年3月31日),Paytm实现总收入357.97亿卢比、354.07亿卢比、318.68亿卢比,有所下滑。从收入构成上看,公司的业务主要由支付和金融服务、商务及云服务和其他运营服务;其中,支付和金融服务系公司核心收入来源,报告期内产生收入169.55亿卢比、190.68亿卢比、210.92亿卢比。

此外,公司近年来业绩一直处于亏损状态。

报告期内,Paytm的净利润分别为-423.55亿卢比、-294.33亿卢比、-170.4亿卢比,共计亏损888.28亿卢比,近年来亏损幅度有所收窄。

一位消息人士在7月份告诉路透社,Paytm可能会在18个月内实现收支平衡。

股市繁荣,印度掀起IPO热潮

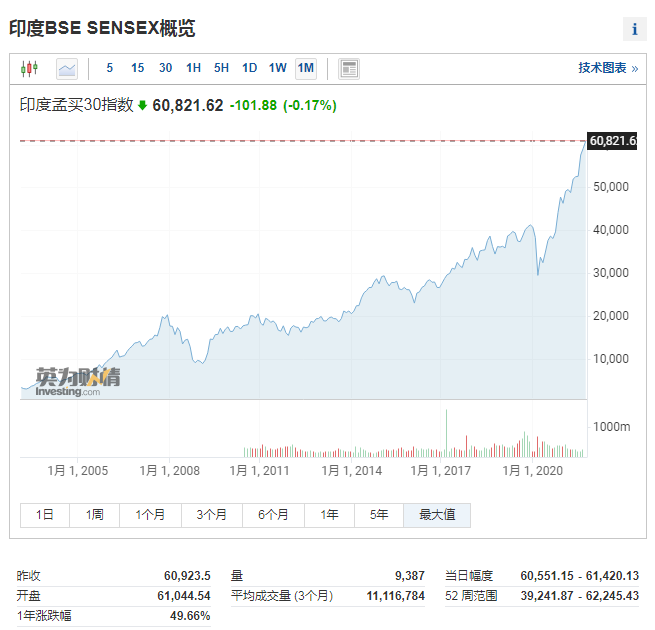

每日经济新闻此前报道,印度股市正经历前所未有的繁荣。

据英为财情数据,印度孟买30指数 (BSESN)日前突破60000点大关,并在10月19日创出62245.43点的历史高点。自2008年10月盘中创出阶段低点7697.39点,至2021年10月盘中创出历史高点,期间涨幅超过700%。截至10月22日收盘该股指仍位于60000点上方。

印度股市的繁荣也孕育了印度首次新股募股(IPO)的热潮。

7月上市的外卖公司Zomato可以看做市场狂热的一个缩影,上市以来股价已经狂飙70%。

9月初,同样也是软银投资的“印度版滴滴”网约车巨头Ola明年通过首次公开发行(IPO)筹资10亿美元,并正在敲定银行就此次融资提供咨询,成为另一家加入资本市场热潮的科技初创公司。

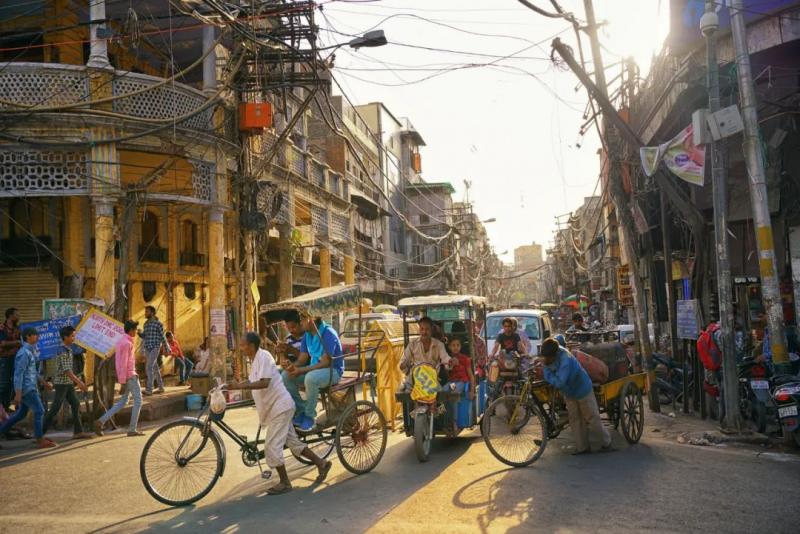

图片来源:摄图网-500927383

在本轮印度的IPO热潮中,包括食用油销售商和酒店预订应用程序在内的各行业企业都计划在未来几个月发行新股。截至本周一(10月18日),今年已有41家印度企业通过发行IPO筹集了6690亿卢比,比去年全年的15家企业共筹集2660亿卢比大幅增长,并已打破了2017年全年36家公司发行IPO的历年纪录。

印度的百万富翁们也积极参与到本次IPO热潮中。库马尔·曼格拉姆·比拉(Kumar Mangalam Birla)旗下的阿迪蒂亚·比拉集团(Aditya Birla Group)于10月11日将其旗下的投资信托业务上市,募集资金277亿美元。

Gautam Adani的阿达尼集团(Adani Group)也已向印度监管机构提交IPO申请,计划将其所有的食用油公司Adani Wilmar(与新加坡Wilmar International的合资企业)上市,以此筹资450亿卢布。

印度信实工业集团(RelianceIndustries)旗下的电信运营商Reliance Jio和旗下的零售部门、印度最大的零售连锁店Reliance retail也计划上市。

每日经济新闻综合每经App、证券时报、国际金融报

编辑/樊宏伟