近期,市场对科创板块的关注度逐渐升温。一方面,市场资金持续加仓相关板块,wind数据显示,2023年三季度末,科创板融资余额为868.28亿元,较年初增长217.18亿元。另一方面,我国攻克“卡脖子”难题取得一定成果,硬科技底色持续彰显投资价值。

在此背景下,跟踪科创板第二只宽基指数、聚焦中小硬科技“小巨人”的科创100指数的ETF发行时强势吸金近70亿元。其中,指数大厂博时基金旗下的博时科创100指数ETF,募集期间净认购金额超26.6亿元,在同期发行的4只产品中认购规模拔得头筹。近日份额更是突破30亿元,并于10月16日正式纳入两融标的,流动性进一步得到提高。Wind数据显示,科创100指数ETF今日(10月26日)收盘成交额3.18亿元,位列同标的ETF产品第一!

数据来源:wind,数据截至2023年9月6日

在目前这个时点,到底是什么原因让这么多投资者掏出家底?

首先就是优质的指数和合适的时点。

科创100指数成份股以中小市值为主,大多处于战略新兴产业某一细分领域的领军者,市值主要分布在50亿-200亿之间;科创100指数市值中位数在120亿左右——相比其所处领域广阔的发展空间,市值增长潜力大,具备高成长空间,与科创50指数形成互补。

数据来源:Wind,科创100基日为2019年12月31日,数据截止至2023年10月25日

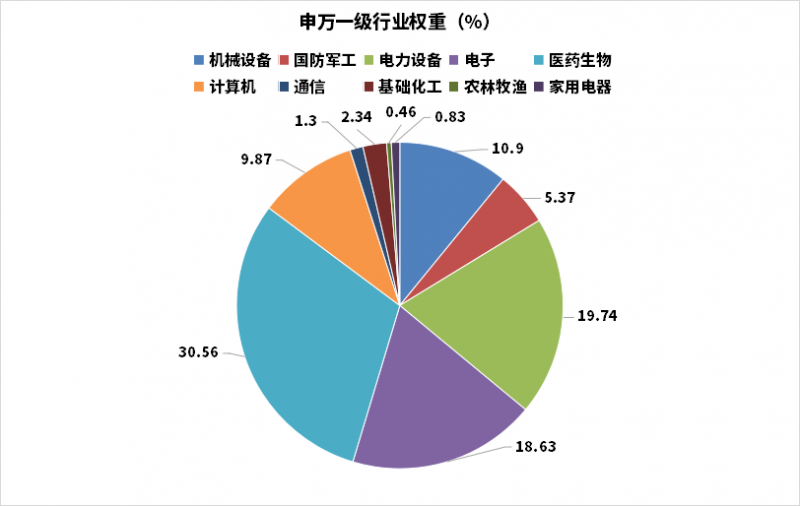

在行业分布方面,科创100指数主要分布在新一代信息技术、生物医药、高端装备和新材料这4大领域,合计权重超过90%,这些领域长期发展空间广阔、增长确定性强。指数持续向以新一代信息技术等产业为核心的中国“硬科技”聚集,资本市场与“硬科技”加速融合,品牌效应越发显著,呈现互相支持、共同发展的趋势。

数据来源Wind,数据截止2023年10月25日

在长期投资价值角度,科创100指数研发投入强度高,2022年研发费用占营收比重超过10%,远超万德全A的2.3%。对于科技含量高的新兴产业,研发投入无疑是长期竞争力的重要保证,有望支撑未来业绩的高增长。(数据截至2023年8月)

其次当前的时点也是资金涌入的重要原因。

经过前一段时间的调整,此前投资者担忧的科创板估值过高的问题得到大幅缓解。科创100指数ETF基金经理唐屹兵表示,目前科创板整体以及科创100指数整体估值绝对值虽然不算低,但考虑到其行业属性以及未来的业绩增速,当前估值已达合理水平,科创100指数ETF处于较好配置窗口期,配置价值凸显。

当然,在激烈的同题竞争中,博时科创100指数ETF能够获得资金追捧,也和该产品背后的团队、品牌等长期竞争力息息相关。

博时这些年不断丰富被动产品工具箱,堪称指数大厂。在科创100指数ETF之前,博时基金已经实现了多类别、跨市场、多策略的ETF产品布局,并出现了一批明星产品,如港美股产品中的标普500ETF、恒生医疗ETF,主题产品中的央企创新驱动ETF、央企结构调整ETF,以及在投资者中有较高知名度的黄金ETF等。

作为全赛道的公募基金公司,博时基金在指数量化团队有着很强的行业竞争力。分析该公司的团队,有三大特点:

第一是,团队成立较早,行业经验丰富。博时指数与量化团队在2009年开始成立,已经征战市场十几年。团队成员平均在博时工作了8年,超过半数工作了10年,团队稳定度很高。

第二是团队专业积累深厚,资产覆盖股票(含港股)、债券(含转债)、基金(含私募)、大宗商品、金融衍生品,策略覆盖相对收益、绝对收益、被动、增强、主动量化等。有着宽产品、多策略的支持,能够及时帮助投资者捕捉不同时期的风口。

第三是指量结合较早,有先发者优势。据了解,博时指数量化团队近20人在统一投研平台上进行研究和工作,研究代码和成果充分共享,这种机制打破了藩篱,大幅提高了研究效率。同时,指数与量化有机结合,将量化研究融入指数设计和配置,能够更好的增强、增加收益,提升投资者的投资体验。

当然,博时指数量化产品线的崛起,背后的大环境是博时20多年的厚积薄发,尤其是2015年后,博时基金出现了资产规模近万亿的增长,堪称行业内的博时现象。博时基金1998年7月13日成立,截至今年6月30日,博时基金共管理355只公募基金,管理资产总规模逾14767亿元。剔除货币基金,博时基金公募资产管理总规模逾5220亿元。

继今年9月份首批4只科创100ETF成立并上市后,博时上证科创板100ETF联接基金(A类:019857,C类:019858)于10月26日开启发行。博时基金表示,科创100指数具有高增长、估值合理、长期投资价值突出的优势,成分股收入增长较快、盈利能力较强,是投资高科技成长企业的重要选择;科创100指数研发投入强度高,2022年研发费用占营收比重超过10%,有望支撑未来业绩的高增长,长期配置价值显著。

巴菲特曾说,“通过定期投资指数基金,业余投资者往往能够战胜大部分专业投资者”。对于看好中国硬核科技的投资者,可以重点关注,这类产品持仓透明、风格明确,不受主观情绪干扰。同时ETF的费率往往也比主动产品更低,投资效率更高。

文/北京青年报记者 范辉

编辑/范辉