目前,白酒行业进入“存量竞争、结构分化”阶段,头部酒企的分化格局进一步加剧。曾经稳居白酒前三的洋河,如今也陷入增长困局。

4月29日,洋河公布了2024年年报。财报显示,2024年洋河股份收入288.76亿元,同比下滑12.83%;归母净利润66.73亿元,同比下跌33.37%。

2024洋河主要营收数据 来源:洋河财报

这是2022年洋河首次踏入300亿后,再次跌出300亿阵营。

对比其他头部酒企,2024年,贵州茅台实现营收1741.44亿元,同比增长15.71%;五粮液营收为891.75亿元,同比增长7.09%;一直与洋河争夺“白酒老三”多年的的山西汾酒、泸州老窖,实现营收分别为360.11亿元、311.96亿元,收入均反超洋河,同比分别增长12.79%、3.19%。

利润方面,贵州茅台2024年归母净利润862.28亿元,同比增长15.38%;五粮液归母净利润318.53亿元,同比增长5.44%;泸州老窖、山西汾酒归母净利润分别为134.73亿元、122.43亿元,同比分别增长1.71%、17.29%,均超过洋河。

可以看到,洋河成为2024年白酒五强中唯一营收净利双降的企业,从“老三”掉到了“老五”“茅五洋”变成了“茅五汾”。

对于2024年业绩下滑,洋河表示,报告期内,白酒行业进入存量竞争阶段,市场竞争更加白热化,公司主力产品集中的中端和次高端价位段承压较大,本着科学发展和可持续发展的原则,公司积极调整经营策略,应对外部环境的变化和发展中存在的问题。

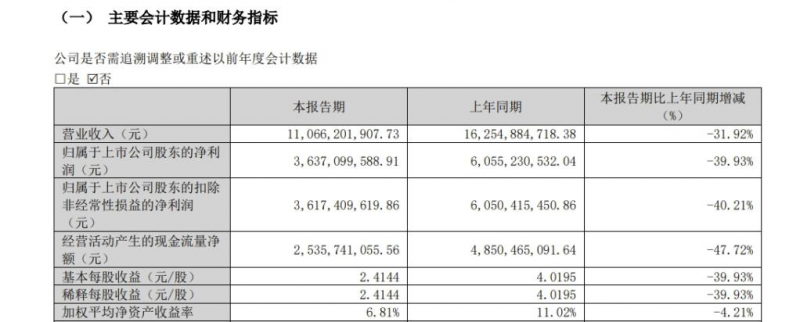

4月29日,洋河还公布了2025年一季报。数据显示,一季度洋河营业收入110.66亿元,同比减少31.92%,归母净利润为36.37亿元,同比减少39.93%。很明显,洋河的下滑趋势还在继续。

2025一季度洋河主要营收数据 来源:洋河财报

由此也可以看出,洋河2025年的营收压力进一步加剧,因为一季度是白酒最重要的销售季度。以2024年为例,洋河第一季度营收162.55亿,占全年营收的56.29%。一季度的业绩水平,可以说是全年业绩的一个缩影。

在行业深度调整期内,洋河品牌力不高、动销疲软、库存积压、高端产品乏力、渠道建设不足等问题逐渐暴露出来。

高端产品乏力

洋河业绩的下滑,很重要的原因是洋河中高端产品乏力。

2024年,洋河中高档酒实现营收243.17亿元,同比减少14.79%,普通酒实现营收39.31亿元,同比减少0.49%。

而夺去洋河“老三”地位的汾酒,其2024年包括青花系列在内的汾酒中高价酒类销售收入为265.3亿元,同比增长14.35%,占营收比重超七成。

事实上,洋河一直没有孕育出飞天茅台、普五、国窖1573这样的高端产品,在次高端方面,洋河也没有水晶剑、青花20这样的百亿级大单品。

众所周知,白酒企业的利润主要来自中高端酒,自己主打的产品销量乏力,业绩势必受其累。也由此,洋河白酒业务的毛利率仅为74.16%,同比下跌2.07个百分点。

同期对比,茅台、五粮液、泸州老窖等头部酒企的毛利率分别为92.01%、82.21%、87.54%,都远高于洋河。

经销商危机

洋河的崛起与没落,与其经销商有着很大的关系,可以说,成也经销商,败也经销商。

洋河股份早期依靠“深度分销”模式实现了快速扩张,这种模式主要依靠海量经销商通过薄利多销的方式出货,以销售快消品的方式售卖白酒。这种模式帮助洋河一路长虹,做到了行业第三。但随着行业调整,整体下行,洋河也受到了该模式的反噬,当洋河的产品不再广受欢迎,薄利而不能多销之时,经销商也便不再买账。

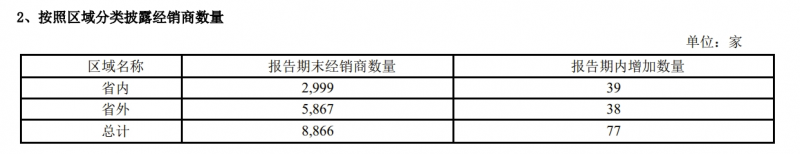

对此,在2024年6月召开的洋河股东大会上,董事长张联东曾表示,“当前公司经销商体系存在小而多、老而弱的结构性问题,渠道深耕不足,终端分类分级管理亟待加强,渠道改革势在必行。”

尽管有了董事长的表态,2024年洋河经销商数量同比依旧增加了77家,达到8866家,其中省内2999家,同比增加39家;省外5867家,同比增加38家。

洋河2024经销商数量 来源:洋河财报

经销商增加了,但酒卖的却不好。洋河的合同负债也能说明这一点。财报显示,2024年,洋河合同负债为103.44亿元,同比减少6.85%。白酒企业讲究先款后货,合同负债是源于对经销商的预售账款,持续保持下滑态势,表明经销商对洋河销售信心不足。

同时也说明了经销商资金周转压力变大,白酒库存高企,这时,部分经销商会以低于出厂价10%-15%的价格抛售存货,终端价格一度倒挂,洋河的渠道利润也被压缩。

此外,洋河的存货每年都在增加,截至2024年,已经接近200亿的存货。目前白酒企业都在为去库存而努力,洋河则越存越多,对于销售端也是一大考验。

省内省外皆失守

目前,洋河在江苏大本营市场面临着不小的挑战。

一方面,2024年洋河在江苏省内市场营收只完成了127.48亿元,同比下降11.43%。值得注意的是,这是自2020年以来,洋河股份省内市场营收首次下滑。

另一方面则是来自竞争对手的挑战,尤其是今世缘的崛起。2024年今世缘营收115.44亿,其中江苏省内营收106.18亿元,与洋河在省内的营收差距进一步缩小。

有经销商表示,洋河的省内市场被抢占得很厉害,尤其是今世缘旗下的国缘四开,在省内各个地区的多个接待场合及婚宴等消费场景中,接受度明显高于洋河的同级别产品。

省外市场,洋河营收下降的更多,面临的挑战更大。

2024年洋河省外市场收入154.99亿元,同比下降14.35%。可以说,洋河的全国化进程有所收缩。一方面,头部酒企的大单品,尤其是百亿大单品对洋河省外市场带来了不小的冲击。另一方面,区域性酒企近些年来成长很快,洋河依仗的山东、河南、安徽等市场份额被当地酒企挤压。

值得注意的是,2024年洋河的销售费用同比增加了2.4%。销售费用里占比最大的是广告促销费,占销售费用的66.15%。2024年广告促销费为36.49亿元,与2023年比,同比增加5.44%。花了更多的钱打广告,做营销,结果并未带来业绩的提升,省内省外卖的更少了。

张联东这次怎么救

其实,洋河的这些问题,管理层一直在提,只是没有解决。

2021年2月,时年53岁的张联东当选为洋河股份第七届董事会董事长。可以说,是张联东带领洋河踏入了300亿营收阵营。2025年,是他执掌洋河的第五年,此时的洋河,又跌出了300亿阵营,成为了白酒行业的“老五”。

张联东

现在,整个行业都在关注着洋河,关注着张联东,能否续写新的业绩“神话”,能否像几年前那样,在困境中带领洋河快速发展,挽救洋河颓势。

对此,洋河董事长张联东在5月中旬的业绩会上表明了自己的态度,“主要遇到四类问题:品牌势能下降、渠道利润空间收窄、渠道库存承压、营销转型待加速。”

他指出了今年工作重点,包括品牌焕新、产品优化、控量稳价等,也要加强过程管控和责任考核。

张联东还表示,今年将坚持“四个聚焦”,即聚焦洋河主导品牌、中端和次高端主价格带、省内市场和省外高地市场、主营业务。

对于销售费用方面,他表示,今年将聚焦重点产品和重点区域,提高费用使用效率。

今年以来,洋河比较大的动作是发布了第七代海之蓝,同时,主打性价比的“民酒”洋河高线光瓶酒全面上市,定位为“大众口粮酒”。其中,金洋河市场定位80元,蓝洋河定位50元价格带。

而对于关注度较高的手工班,张联东认为手工班年份酒作为战略性高端产品,将坚持长期主义、价值主义,短期不追求销售放量,为公司带来超额收益。

那么,这些举措是否有效,我们拭目以待。

文/北京青年报记者 范辉 邓健

编辑/范辉