一根阳线,改变情绪;三根阳线,改变信仰。

这个国庆假期,“流连在景区,心牵着股市”,咨询、转账、开户,营业机构甚至比工作日还繁忙。

在一系列政策“组合拳”的利好刺激下,节前3天(9月26日至30日),A股喜迎罕见大涨,上证指数累计涨440点至3336.50点,涨幅超过15%。9月份上证指数涨17.39%,创近15年同期月度最大涨幅。

不少股民高喊:牛,回来了!

“金九”已过,有人后悔没“赶上车”,也有投资者在兴奋之余难免彷徨:右侧行情是否确立,市场是否已彻底反转,“银十”能否如约而至?

A股10月份上涨概率60%创业板表现强劲

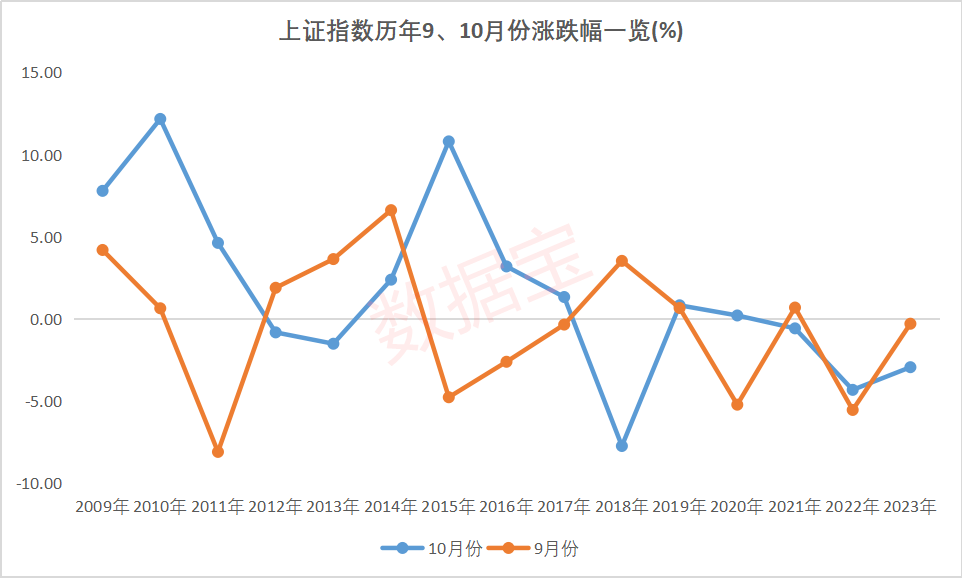

从数据来看,2009年至2023年的过去15年间,上证指数10月份平均涨幅为1.69%,其中有9次上涨,即10月份上涨概率达到60%,仅次于2月份的上涨概率73.33%。

2009年、2010年、2014年出现了“金九银十”行情。以2014年为例,当年9月份上证指数涨6.62%,10月份涨2.38%。彼时的A股正处于底部反弹期,自当年10月至次年6月,上证指数大涨超80%,这与当下的A股市场行情有一定相似之处。

从行业来看,过去15年,医药生物、银行及电子行业10月份上涨概率位居前三,平均涨幅均超过2%,前2个行业上涨概率达到80%;农林牧渔、食品饮料、机械设备等5个行业上涨概率为66.67%;煤炭、有色金属等行业垫底。

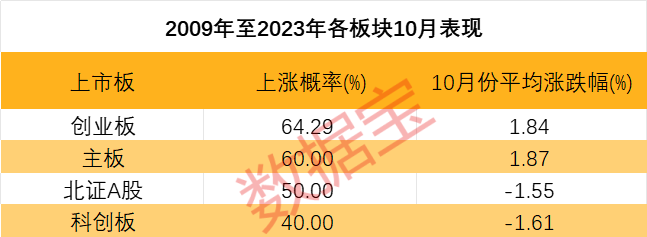

从板块来看,创业板上涨概率最高,其次分别是主板、北证及科创板(注:北证、科创板等开板晚于统计起点年份的,以实际有行情年份进行统计)。以创业板来看,自2010年至2023年,共有9个年度的10月份呈上涨行情,平均涨幅1.84%,其中2015年10月份创业板“牛”冠全球,涨幅高达19%。

极致缩量后反弹概率接近65%

另一组月度数据分析显示,自2010年以来,当A股市场成交额环比缩量10%以上时,次月和后月的上涨概率均超过55%;其中后月上涨概率接近65%,上涨概率相对较高,平均涨幅超过2%,2014年、2015年及2020年相对集中。

2024年2月,A股成交额环比缩量11.68%,3月份万得全A指数上涨1.35%,4月上涨1.02%。今年8月份,A股市场缩量近13%,9月万得全A指数上涨11.4%。

按照前述数据规律叠加目前市场情绪高涨,10月份A股行情或可期。

投资者情绪处于“亢奋区”

对股市而言投资者情绪是一个“加速器”,既能加速股市的上涨,也能加速股市的下跌。

以换手率、偏股型基金新发份额(包含股票型基金以及偏股混合型基金)以及融资买入占比(融资买入额/总成交额)构建A股市场情绪指数,权重各取1/3。

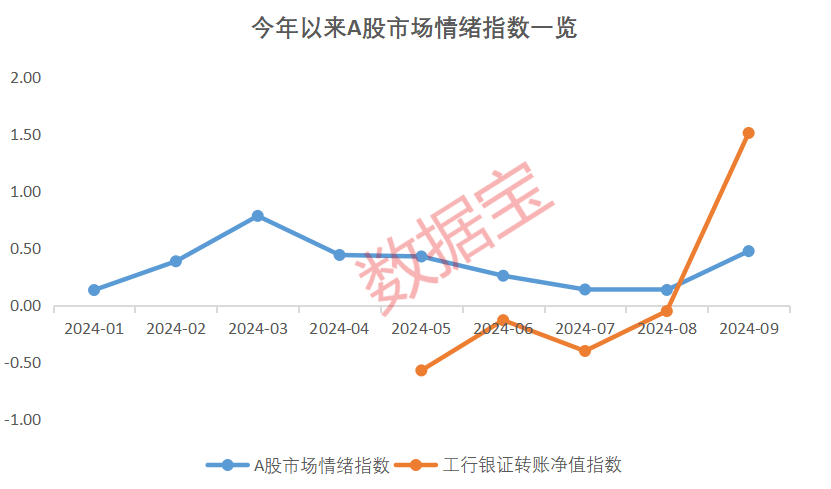

标准化后的数据显示,今年9月份A股市场情绪指数创今年以来次新高,仅次于今年3月份。

值得一提的是,9月份工行银证转账净值指数达到1.51,近5个月以来首次出现正值,表明投资者资金净流入证券市场,其中个人投资者指数高达1.47,表明个人投资者入市情绪高涨。

根据上文分析,A股市场已具备了牛市起点的一些特征。

特征一:牛市初期特征具备,各路资金加速建仓中国资产

以史为鉴,每一轮A股的“地量期”,都以触底回升收尾,而且从悲观走向乐观,时常只需要一个契机引燃。

本轮市场行情的驱动因素,先有9月24日的“一行一局一会”,后有9月26日的中央政治局会议,以及后续央行发布降准、降息公告,国务院研究部署一揽子增量政策的落实工作。这一揽子政策组合拳,为市场的预期上修打开空间。申万宏源策略表示,“政策底”确立,节后市场赚钱效应可能仍较强。

从市场来看,笔者此前在《买入“一切的中国资产”!六大积极信号引爆A股“淘金热”,上调目标价白马股来袭,最高上涨空间超40%》一文中分析提到,在一系列举措刺激下,全球资产做多A股情绪飙升。

与此同时,A股呈现多个牛市初期具备的信号,比如以券商板块为首的牛市“旗手”率先启动,房地产板块也迎来超跌反弹;北向资金、借道ETF资金、杠杆资金等增量资金纷纷加速入场。

以ETF为例,截至9月30日,年内A股ETF净流入额超8680亿元,其中9月份净流入额接近1590亿元,仅30日净流入额就高达476.41亿元,净流入额创月内单日新高。

另外,9月份基金发行大幅回暖,其中股票型基金发行份额达到241.5亿份,占比回升至28.88%,发行份额及占比均创下2023年以来单月最高水平。

值得一提的是,A股休市期间,纳斯达克中国金龙指数(10月1日至4日)涨幅超过11%,香港恒生指数(10月2日至4日)涨幅超过7.5%。港交所数据显示,中国太保、中国平安、比亚迪、招商银行、青岛啤酒等H股获摩根大通增持。与此同时,汇丰将中国内地股票评级从中性上调至超配, 还上调了多家A股公司的评级。诸多数据表明,外资正扫货中国资产。

据证券时报·数据宝统计,截至当前,19家H股(A+H股)获机构上调评级,对应15家A股公司的一致预测目标价较最新收盘价有一定上涨空间,华能国际、潍柴动力、天齐锂业、中海油服以及中兴通讯上涨空间超过20%。

特征二:市净率中位数为2.22倍,位于11%的分位值

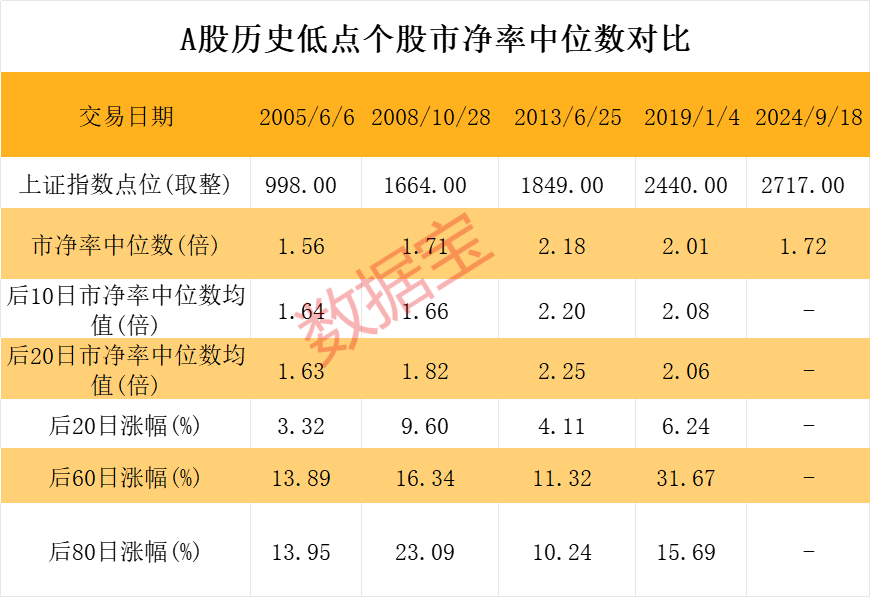

相比市盈率,市净率更加稳定,且中位数比平均值更不易受极端值的影响。因此,以个股的市净率中位数进行统计,9月12日至23日,A股公司市净率中位数仅有1.7倍左右,历经5天的暴涨后,9月30日市净率中位数涨至2.22倍。

与过去几轮牛市行情的低点比,尽管当前市净率中位数仍处于相对较高水平,但将时间轴拉长,从历史数据来看,最新市净率中位数仅处于11%的分位点,远低于2019年8月的市净率中位数最大值,意味着当前中位数仍处于极低的位置。

另外,从历史上几轮牛市行情的低点看,市净率在后市有较大上升空间。在上市公司数量保持不变或小幅变动情况下,A股市值也将同步上升,意味着股价上行可能性较大。

比如,2013年6月25日,上证指数下探至1849点附近,当日市净率中位数2.18倍;当年6月26日至之后20日,市净率中位数的均值接近2.5倍,市净率上升近14%。2008年10月28日,上证指数下探至1664点附近,当日市净率中位数1.71倍,当年10月29日至之后20日,市净率中位数的均值接近2倍,市净率上升超15%。

从当前来看,9月18日,上证指数下探2717点附近,当日市净率中位数1.72倍,自9月19日至30日,市净率中位数的均值为1.87倍,较9月18日上升不到10%,上升幅度低于历史低点。

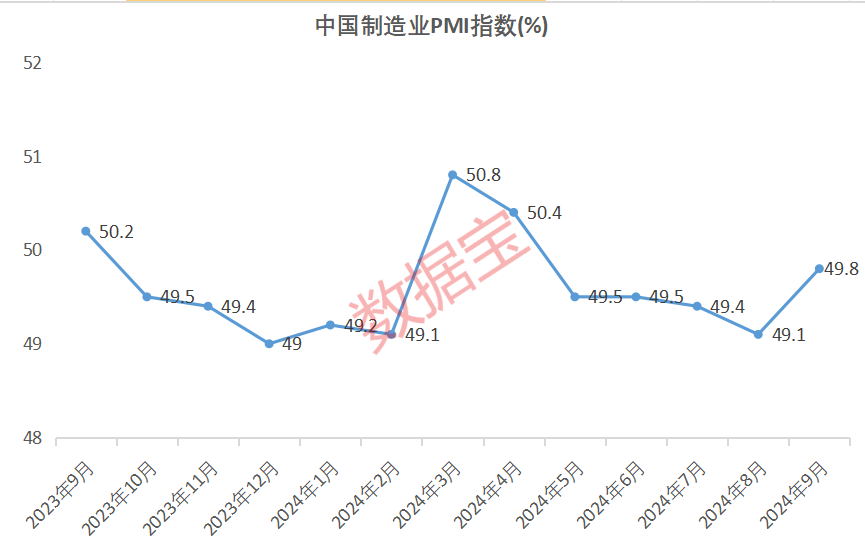

特征三:PMI指数回升,经济稳定向好基础有望进一步巩固

华金证券研究表明,历史上多数所谓牛市,或者大级别的反弹,都需要基本面的改善,以支持预期的不断兑现。

国家统计局数据显示,9月份制造业采购经理指数(PMI)为49.8%,环比上升0.7个百分点,制造业景气度明显回升。其中,生产指数为51.2%,环比上升1.4个百分点,表明制造业企业生产活动有所加快;新订单指数49.9%,环比上升1个百分点,表明制造业市场需求景气度有所改善。

从企业规模来看,大型企业PMI为50.6%,环比上升0.2个百分点;中型企业、小型企业PMI分别为49.2%、48.5%,分别环比上升0.5个百分点、2.1个百分点。

展望四季度,中国物流与采购联合会副会长蔡进认为,经济稳定向好基础有望进一步巩固。一方面,节日消费和市场自发动能积聚有望带动四季度消费和投资相关活动恢复向上;另一方面,随着财政政策和货币政策逆周期调节力度的逐步增强,一系列政策效果将逐步释放,提振市场恢复信心,经济恢复强度将会在强预期下明显提升。

这头“牛”会跑多远?

综上分析,无论是从政策面还是技术面、统计层面来看,A股或已足够具备上行的条件,加之美联储未来或继续降息释放流动性,这些均利好A股。

那么,这轮行情能持续多久,这头“牛”还能跑多远,是该谨慎投资,还是满仓“梭哈”?

新兴市场基金Skagen Kon-Tiki的投资组合经理表示,“反弹还有很长的路要走,中国的估值很有吸引力。此外,与历史相比,全球投资者的头寸很轻。”

林园投资董事长林园表示,虽然无法给出绝对的判断,但当前市场运行的趋势是在往牛市方向发展,而且可能性非常大。

他指出,从市场的整体估值来看,A股市场目前仍处于一个非常便宜的水平,特别是中国的金融资产,严重低估。这种低估的状态为市场的上涨提供了坚实的基础。林园强调,牛市和熊市并非一种简单的二元判断,而是一个趋势的体现,由市场的整体运行状况决定。

华西证券策略分析师李立峰表示,市场“双底”确认,投资者应顺势而为。江海证券表示,近期的一系列政策,展现了管理层对当前经济稳增长的决心、展现了稳定房地产市场的决心、展现了提振资本市场的决心。其认为政策利好从“量变”到“质变”的过程正在发生,进而推动行情由反弹走向反转的概率在进一步提升。

国金策略张弛团队指出,本轮市场行情或为“反弹”并非“反转”,持续期约为1个季度,即美国“硬着陆”确认后逐步结束。(张娟娟)

编辑/田野