9月19日,美联储宣布大幅降息50个基点。随着美元融资利率相应下滑,此前一度发展迅速的人民币出海信贷浪潮是否受到冲击,备受业界关注。

一位中资物联网产品研发企业海外业务部负责人向《每日经济新闻》记者直言,尽管美联储降息令美元贷款融资利率有望降至5%以内,但他们仍会继续使用人民币境外信贷工具筹资。一是在境外,当前人民币融资利率相比美联储基准利率(4.75%—5%)低了至少2.3个百分点,二是在美联储进入降息周期后,未来人民币汇率波动稳定性大概率强于美元,有助于降低企业的汇率风险对冲操作成本,三是越来越多新兴市场国家企业愿意使用人民币支付贸易货款,令他们用足够离岸人民币头寸偿还人民币境外贷款。

一位中资基建类工程承包商向记者透露,在部分共建“一带一路”倡议的国家地区,基建类项目的当地政府付款货币构成里,人民币付款的占比较以往提高了5到10个百分点,因此企业也愿意使用人民币贷款先从境内采购工程设备与材料,等到项目款到账后偿还人民币境外信贷本息。

在他看来,相比中美融资利率差异,当前不少新兴市场国家积极推动跨境贸易投资本币结算,也是推动人民币出海信贷规模持续扩大的重要推动力。

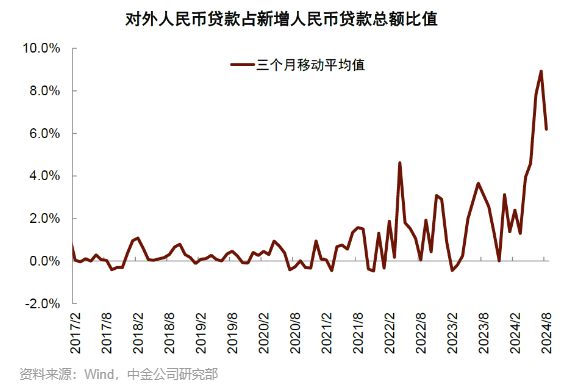

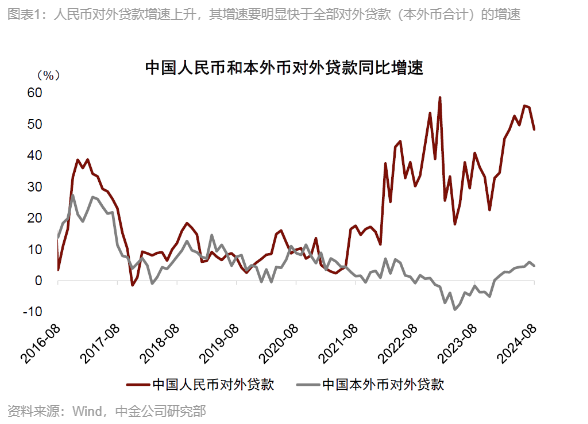

9月18日,中金公司发布最新报告显示,二季度以来人民币信贷“出海”现象比较明显。截至8月,人民币对外贷款余额1.85万亿元,同比增速48%。今年4-8月期间,新增人民币境外贷款占同期新增贷款的8.6%。

中金公司认为,这背后,贸易项经常账户“人民币国际化”所带来跨境人民币支付需求上升,是人民币信贷“积极出海”的底层动力。此外,监管政策放松则进一步促进人民币信贷“出海”,汇率波动也是另一个重要原因。

在上述中资基建类工程承包商看来,一旦美联储持续大幅降息令人民币汇率拥有更大升值空间,人民币“出海”信贷规模还将进一步扩大,因为境外企业在国际贸易投资结算环节考虑融资货币时,会侧重选择“强势货币”,此举令这些海外企业兑换其他货币的汇兑成本更低,进一步降低企业综合融资成本。

所谓人民币境外贷款,主要是指境内银行直接向境外企业发放的人民币贷款。据悉,这部分贷款原则上应用于境外企业经营范围内的相关支出、不得以任何形式直接或间接调回境内使用、不得用于证券投资、不得用于偿还内保外贷项下境外债务;若境外贷款用于境外直接投资,应符合国内相关主管部门有关境外投资的规定。

这意味着,人民币境外贷款主要用于境外企业的经营活动、部分可用于直接投资,但不能用于金融市场投资或以往债务偿还。数据显示,截至今年8月,人民币境外贷款规模同比增速达到48%。据悉,一个重要因素是人民币在国际市场贸易融资领域的应用日益广泛。

上述中资物联网产品研发企业海外业务部负责人告诉记者,以往企业海外业务的贸易融资主要货币是美元,但从去年起,他们在海外的子公司已完成多笔人民币跨境贸易融资,主要用于向境内上游企业采购零部件,用于海外物联网项目安装,以及向海外项目的相关合作伙伴支付贸易款项。

记者多方了解到,中资企业海外业务分支机构之所以愿意使用人民币境外信贷,另一个重要原因是相关部门放宽人民币境外信贷的还款方式。

2022年初,中国人民银行与国家外汇管理局发布《关于银行业金融机构境外贷款业务有关事宜的通知》指出,境内银行境外贷款还款币种原则上应与贷款币种保持一致。例如,境外企业确无人民币收入偿还境内银行境外人民币贷款,境内代理行或境外人民币清算行与参加行可为境外企业偿还境内银行境外人民币贷款所产生的跨境人民币结算需求办理人民币购售业务。境内银行可为境外企业偿还本银行境外人民币贷款所产生的跨境人民币结算需求提供外汇风险对冲和外汇结汇服务。

“今年我们海外子公司一度遇到境外人民币头寸不足的问题,通过相关银行的沟通,最终将美元兑换相应的人民币资金偿还了一笔人民币境外贸易融资本息。考虑到当时人民币兑美元汇率报价在7.2左右,我们节省了相应的开支。”这位中资物联网产品研发企业海外业务部负责人告诉记者。即便美联储此次降息50个基点显著压低了美元融资利率,他们仍将继续使用人民币境外信贷工具。

他透露,面对部分海外企业倾向收取美元贸易货款,他们正在研究先使用人民币境外贷款筹资,再将离岸人民币换成美元用于支付相关贸易款项。究其原因,一是美联储进入降息周期后,未来人民币汇率升值空间较大,用人民币兑换美元完成贸易付款可以进一步降低企业的汇兑成本,二是在境外市场,人民币融资成本仍较大幅度低于美元,给企业节省相应的贸易融资综合成本。人民币融资利率仍明显低于美元在业内人士看来,美联储降息难以撼动人民币“出海”信贷持续发展的另一个重要因素,是使用人民币境外信贷的企业队伍日益多元化。

2021年9月18日,人民银行与国家外汇管理局联合发布《关于银行业金融机构境外贷款业务有关事宜的规定(征求意见稿)》、在2022年正式实施。在规定实施前,境内银行的境外项目人民币贷款对象仅限于境外直接投资、对外承包工程和出口买方信贷相关企业,这项规定则允许境内银行对境外企业直接开展人民币贷款业务,放宽了服务范畴。一位外资银行人士此前接受本报记者采访时表示,目前参与人民币境外贸易融资等人民币“出海”信贷业务的企业,最初是中资出海企业,之后是部分跨国企业,近年东盟地区当地企业也开始涉足人民币海外贸易融资(向中国企业支付商品采购款)。

《每日经济新闻》记者获悉,在实际操作过程中,部分东盟地区当地企业正尝试使用本币兑换成人民币,用于偿还人民币海外贸易融资本金利息。随着当地银行提供人民币-本币的直接兑换业务,东盟地区当地企业可以规避两次换汇(当地本币-美元-人民币)的操作成本与汇率风险。中金公司发布的上述最新报告指出,境外企业虽然在借贷过程使用人民币,但是在偿还贷款时未必直接使用人民币,可能会将外汇兑换为人民币偿还贷款。

据悉,如果境外企业先用人民币完成境外信贷,再用美元结汇偿还贷款本息,人民币汇率贬值会相应降低境外企业的借款成本。就结果而言,人民币对外贷款的增速与人民币汇率变化“密切相关”——当人民币贬值压力较大时,人民币对外贷款的增速也会上升,外币贷款的增速反而下降,今年二季度以来的人民币对外贷款规模上升过程,也伴随着相似现象。前述中资物联网产品研发企业海外业务部负责人对此认为,即便美联储降息50个基点令人民币汇率具有更大升值空间,不少东盟地区当地企业仍有较高意愿继续使用人民币境外信贷工具。原因是人民币融资利率仍明显低于美元,且人民币处于强势货币,有助于降低境外企业在其他国家和地区开展贸易的融资成本与汇率风险。

编辑/范辉