近日,某股份制银行“全员降薪”的消息引发热议,不少银行人表示绩效连年“打折”,甚至有业务部门全员“6折起”……

记者注意到,在网络平台上,银行员工们也频频吐槽“降薪”。“去年绩效已经打了6折,今年是在去年6折的基础上再打7折,算一算就是前年的4.2折了,降低一半还多啊,这一波也太狠了。”有银行员工表示。

随着42家A股上市银行年报披露落幕,各行2023年的薪酬情况也浮出水面。究竟银行薪酬是否真如银行员工所说“打骨折”?随着上市银行年报陆续披露,薪酬数据有了更直观的体现。

每经记者统计发现,2023年42家A股上市银行工资薪酬总额超万亿元,总人数超260万人,人均薪酬水平约为40万元,然而有半数银行人均薪酬同比下降。

此外,2023年,多家银行在年报中披露了“反向讨薪”相关内容。业内人士认为,随着绩效薪酬延期支付与追索扣回制度的日益常态化,银行业的薪酬管理将更加注重风险与激励的平衡。

根据员工人均薪酬=(支付给职工以及为职工支付的现金+期末应付职工薪酬-期初应付职工薪酬)/((期初员工人数+期末员工人数)/2)这个公式来计算,2023年,有11家银行的人均薪酬超过50万元,其中江苏银行最高,达60.74万元。42家A股上市银行人均薪酬算术平均值为43.79万元。

虽然A股上市银行2023年人均薪酬均超过30万元,但接近半数银行人均薪酬同比下降,最大降幅超14%。其中有10家银行已连续两年出现人均薪酬下滑。

与此同时,也有22家A股上市银行2023年人均薪酬同比上涨,涨幅在0.23%至9.43%之间。涨幅居前的五家银行为瑞丰银行、浦发银行、张家港行、江阴银行、青岛银行,涨幅分别为9.44%、9.33%、8.08%、7.6%、6.97%。

从人均薪酬来看,几家欢喜几家愁,过“紧日子”的银行和“逆势涨薪”的银行均多为中小银行,国有大行则相对平稳。

Choice数据显示,从高管年度薪酬总额来看,2023年,约半数A股上市银行同比下降,大行、股份行、城商行、农商行等均有涉及。

六大行中工行、邮储银行已支付的董监高薪酬总额去年出现不同程度的下降,分别下降约204万元、156万元。

需要注意的是,银行高管薪酬受到人数增减、延期支付等因素影响,薪酬绝对值数据仅供参考。

值得注意的是,42家A股上市银行种类众多,包括大行、股份制银行、城商行、农商行等,那么,哪一类银行的饭碗“含金量”最高呢?

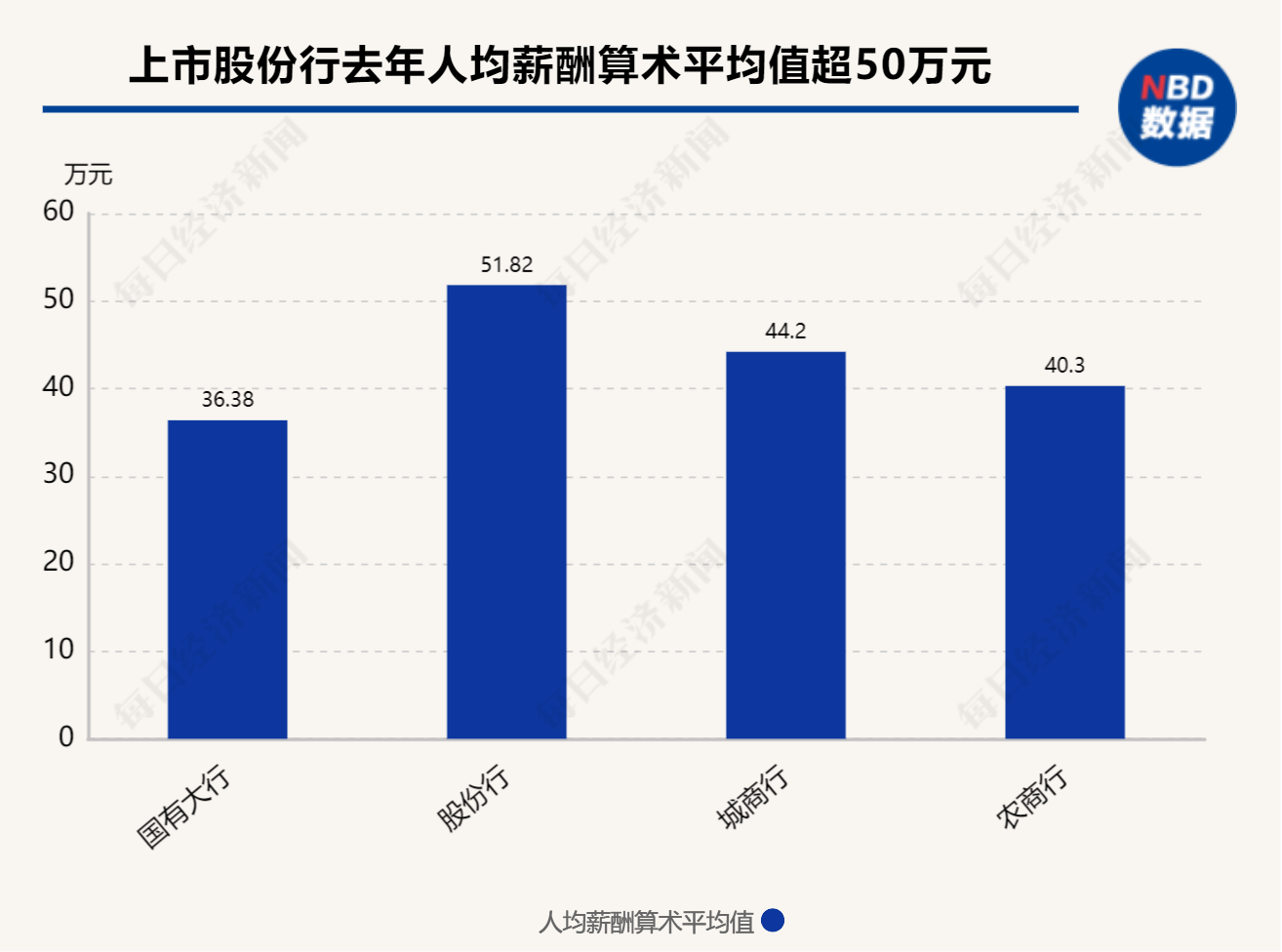

就2023年人均薪酬算术平均值来看,《每日经济新闻》记者根据东方财富Choice数据分析得出,A股上市银行中,6家国有大行为36.38万元,9家全国性股份制银行为51.82万元,17家城商行为44.2万元,10家农商行为40.3万元。

以42家A股上市银行43.79万元人均薪酬算术平均值为比较基准,全国性股份制银行、城商行的人均薪酬超过均值,而国有大行、农商行则相对偏低。

实际上,虽然不少银行的薪资有所下调,但A股上市银行的员工总数却不降反增。其中超30家银行员工人数增长。

Choice数据显示,2023年,42家A股上市银行员工总数约260万人,增幅接近2%。

有银行在“蛋糕”缩小的情况下,“吃蛋糕”的人还在增加,这也导致了人均薪资减少。

例如中信银行,在薪酬总额下降的情况下,员工还同比增加数千人,这也导致中信银行年度人均薪酬同比下滑了6%。

每经记者注意到,2023年,多家上市银行在年报中强调“已经建立绩效薪酬延期支付及追索扣回机制”,有银行“反向讨薪”金额较去年有明显增长。

如中国银行在年报中表示,该行每年严格按照监管要求和相关制度实施绩效薪酬追索扣回,并向董事会报告具体执行情况,2023年共计对2059人次执行追索扣回,金额合计2275万元。

工商银行在年报中提及,该行高级管理人员和对风险有重要影响岗位的员工绩效薪酬实行延期支付及追索扣回机制,促进风险与激励相平衡。报告期内,该行按照相关办法对因违规违纪行为或出现职责内风险损失超常暴露等情形受到纪律处分或其他处理的员工,均进行了相应绩效薪酬的扣减、止付或追索。

招商银行在年报中指出,为缓释各类经营和管理风险,根据监管要求及经营管理需要,建立了薪酬延期支付和绩效薪酬追索扣回相关机制。

报告期内,招商银行执行绩效薪酬追索扣回的员工有4415人,追索扣回绩效薪酬总金额4329万元。这一数字较2022年的5824万元有所下降,但被追索人数增幅较大。两年间,招商银行累计追索回的绩效薪酬超过1亿元。

年报显示,截至2023年末,招商银行共有员工11.65万人,这意味着,有3.79%的员工被执行了绩效薪酬追索扣回,人均被追索扣回9805.21元。

多家银行“反向追薪”的背后,是绩效薪酬延期支付、追索扣回制度的不断完善。

绩效薪酬追索扣回制度是金融企业的高管和对风险有直接或重要影响岗位的员工,在自身职责内未能勤勉尽责,发生重大违法违规行为或造成重大风险损失的,金融企业不仅可以止付未支付的部分或全部薪酬,并且可以对已经发放的绩效薪酬予以追回。

这一机制最早可追溯到2010年原银监会印发的《商业银行稳健薪酬监管指引》,该指引要求商业银行制定绩效薪酬延期追索、扣回规定。

此后,监管部门多次出台相关制度规定,对商业银行薪酬延期支付和追索扣回机制进行补充完善。例如2021年原银保监会出台《关于建立完善银行保险机构绩效薪酬追索扣回机制的指导意见》,为银行提供了更为详细的操作指南。其中载明,银行保险机构发生财务报表重述、绩效考核结果存在弄虚作假、违反薪酬管理程序擅自发放绩效薪酬或擅自增加薪酬激励项目等情形,银行保险机构可以追回向高级管理人员和关键岗位人员超额发放的所有绩效薪酬和其他激励性报酬。

去年8月,财政部下发《关于进一步加强国有金融企业财务管理的通知》明确,对于金融企业高级管理人员及对风险有直接或重要影响岗位的员工,基本薪酬一般不高于薪酬总额的35%,根据其所负责业务收益和风险分期考核情况进行绩效薪酬延期支付,绩效薪酬的40%以上应当采取延期支付方式,延期支付期限一般不少于3年,确保绩效薪酬支付期限与相应业务的风险持续期限相匹配,国家另有规定的从其规定。

“从实施效果来看,绩效薪酬延期支付、追索扣回制度在强化银行风险管理和提升内部控制水平方面发挥了重要作用。”一位接近监管部门人士对《每日经济新闻》记者表示,该制度能够有效地约束高管和关键岗位人员的行为,促使其更加审慎地履行职责,同时也使得薪酬支付更加与员工的业绩和风险承担相匹配。

该人士认为,随着绩效薪酬延期支付与追索扣回制度的日益常态化,银行业的薪酬管理将更加注重风险与激励的平衡。“银行员工尤其是关键岗位与管理层薪酬,其延付比例更应该受到业务风险时期的约束。这一制度将有力震慑部分重业绩而轻合规的操作,其执行效果也将投射到银行年报的数据变化中。”

编辑/范辉