刚刚过去的3月,16家商业银行共发行债券2268亿元,环比增长8%,同比下降29.01%。

Wind数据显示,今年3月,商业银行共发行债券2268亿元,其中金融债1538亿元,占比67.81%,永续债730亿元,占比32.19%。

从发债银行看,3月2家国有银行共发行债券700亿元,占比30.86%,均为永续债;全国性股份制银行共发行债券1050亿元,占比46.3%;城商行、农商行共发行债券518亿元,占比22.84%。

3月商业银行债券发行情况 澎湃新闻整理

具体来看,6家银行发行普通金融债985亿元,占比43.43%:浦发银行300亿元,华夏银行300亿元,光大银行200亿元,北京银行150亿元,桂林银行20亿元,南洋银行15亿元。

3家银行发行永续债730亿元,占比32.19%:农业银行400亿元,邮储银行300亿元,桂林银行30亿元。

3家银行发行绿色金融债250亿元,占比11.02%:江苏银行200亿元,贵阳银行30亿元,上饶银行20亿元。

2家银行发行小型微型企业贷款专项金融债220亿元,占比9.7%:浙商银行200亿元,北部湾银行20亿元。

3家银行发行“三农”专项金融债83亿元,占比3.66%:招商银行50亿元,贵州银行25亿元,柳州银行8亿元。

一季度债券发行规模同比大幅上涨

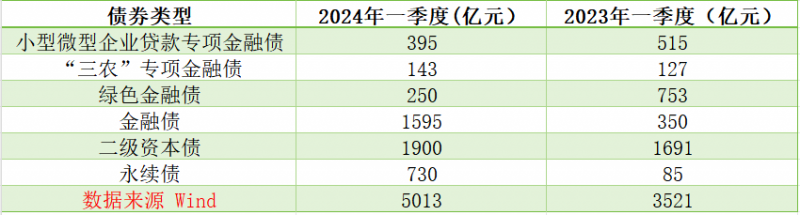

值得一提的是,2024年一季度,商业银行发行债券较上年同期大幅上涨。Wind数据显示,2024年一季度,商业银行共发行债券5013亿元,同比增长42.37%,其中金融债2383亿元,同比增长36.56%;次级债券2630亿元,同比增长48.09%。

2023年一季度、2024年一季度商业银行债券发行情况 澎湃新闻整理

具体看,与2023年一季度相比,2024年一季度,商业银行发行普通金融债1595亿元,同比增长355.71%;发行二级资本债1900亿元,同比增长12.36%;发行永续债730亿元,同比增长758.82%。

对此,中国邮政储蓄银行研究员娄飞鹏对澎湃新闻解释称,银行发行金融债券主要用于筹措稳定且期限灵活的资金,以优化资产结构,扩大长期投资或者贷款投放;发行二级资本债或者永续债是用于补充资本金,稳定资本充足率,提升信贷投放能力,以更好地服务实体经济。

光大银行金融市场部宏观研究员周茂华对澎湃新闻表示,近年来,银行经营面临压力有所增大,内源性补充资本受影响,银行适度增大外源性资本补充,提升风险抵御能力,并有效应对实体经济回暖信贷需求和其他资本消耗。从趋势看,今年经济稳步复苏带动实体融资银行面临净息差压力仍大,实体需求回升,不良处置力度不减,存款逐步回归常态等,银行整体对外源性资本补充需求预计偏强。(澎湃新闻记者 林倩冰)

编辑/田野