为完善全国社会保障基金制度体系、规范全国社会保障基金境内投资运营行为,12月6日,财政部联合人社部对《全国社会保障基金投资管理暂行办法》进行了修订,起草了《全国社会保障基金境内投资管理办法(征求意见稿)》(以下简称《意见稿》)。

优化社会保障基金投资,确保基金池拥有更多“资金活水”,是经济发展应有之义。一方面,社保基金用于社会保障事业的相关支出,保值增值具有安定社会、安抚民心的重要作用。另一方面,社保基金要实现保值增值,必须保持一定的流动性,而这需要通过安全和多元化的投资来实现。

中国经济复苏虽然顶住了下行压力,但经济复苏的基础尚不牢固。面对美欧等发达经济体的加息周期影响,中国货币政策需通过逆周期的适当放松,增加市场流动性,给市场主体尤其是中小微和实体经济注入流动性。此外,PPI、CPI低位运行也需要更多市场流动性支持。在此情势下,社保基金优化和增加投资范围,降低投资成本,无疑具有稳固市场预期、提升市场信心的作用。

社保基金投资有法治支撑,也有实操经验,而且已经形成相应的制度规范。《意见稿》结合基金规模、投资经验和社保需求,优化社保基金投资范围。这有助于让社保基金的投资运营行为更规范,进而释放更多民生红利。

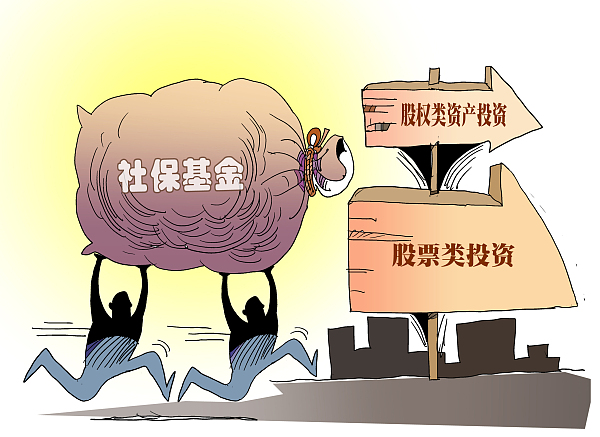

首先,《意见稿》在社保基金投资范围、管理费率和投资监管比例等方面进行了优化调整。投资范围方面,《意见稿》增加和调整了全国社保基金投资范围,具体包括公司债、非金融企业债务融资工具、养老金产品等十一类产品和工具。在管理费率方面,适度下调管理费率、托管费率上限,其中,股票类产品管理年费率不高于0.8%,债券类产品管理年费率不高于0.3%。投资监管比例方面,根据《意见稿》,股票类、股权类资产最大投资比例分别可达40%和30%。增加和优化投资范围,减少相应的管理费率,不仅让社保基金的流动性更强,多元投资的效益更大,也提升了社保基金的盈利能力。

其次,在优化和扩大投资范围的同时,也兼顾基金安全和保值增值需要。如适当增加套期保值工具,具体包括股指期货、国债期货、股指期权等。此外,明确社保基金的直接投资范围限于银行存款、同业存单,符合条件的直接股权投资、产业基金、股权投资基金(含创业投资基金)、优先股,经批准的股票指数投资、交易型开放式指数基金等。既要释放流动性,特别是配合货币金融政策和资本市场方面,发挥助力作用;也要选择更多元的投资方式,确保社保基金的安全。

数据显示,2022年末,社保基金资产总额28835.21亿元。其中,直接投资资产9583.01亿元,占社保基金资产总额的33.23%;委托投资资产19252.20亿元,占社保基金资产总额的66.77%。这意味着,用好社保基金这个“大蛋糕”,对宏观经济、中观市场和社会民生有着极其重要的作用。因此,需要更完善的制度安全和更优化的投资策略,确保社保基金“大蛋糕”能在增值保值的基础上释放出更多红利。

今年全球经济复苏动力不足,资本市场依然充满不确定性,虽然中国经济表现出足够韧性,但也应对社保基金投资作出更好的制度安排,让优化的投资策略冲抵市场风险,实现社保基金增值保值。

文/宇文

图源/视觉中国

编辑/王涵