3月8日晚间,平安银行向深圳证券交易所提交了2022年年度业绩报告,这是A股上市银行首份披露的2022年年报。平安银行年报显示,2022年,该行实现营业收入1,798.95亿元,同比增长6.2%;实现净利润455.16亿元,同比增长25.3%,零售AUM接近3.6万亿元,个人存款余额突破1万亿元,较上年末增长 34.3%。

管理零售客户资产3.59万亿元 超45%来自占比0.065%的私行客户

年报显示,该行零售各项业务稳健发展,业务规模取得进一步突破。2022年末,该行零售客户数12308万户,较上年末增长4.1%;管理零售客户资产(AUM)35872.74亿元,较上年末增长12.7%

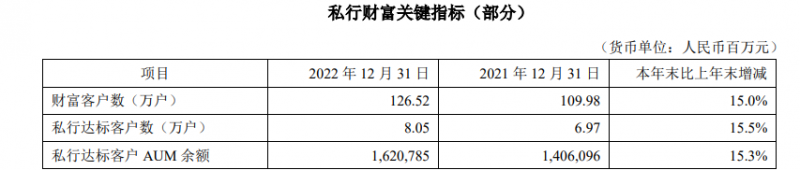

私行财富方面,平安银行财富客户126.52 万户,较上年末增长 15.0%;其中私行达标客户(近三月任意一月的日均资产超过600万元)8.05 万户,较上年末增长 15.5%,私行达标客户 AUM 余额 16207.85 亿元,较上年末增长 15.3%。

北京青年报记者计算得知,2022年末,平安银行零售客户人均资产2.92万元,比2021年末的2.69万元增长2300元;财富客户数量占比为1.03%;私行客户数量占比为0.065%,但其资产占所有零售客户总资产的45.18%,私行客户人均资产达到2013.40万元。

根据2021年的年报,招行和平安银行是国内唯二的私行客户人均资产超过2000万元的银行。截至2021年年末,招行私行客户人均资产2780.43万,平安银行私行客户人均资产2017.35万元。

个人存款余额突破1万亿元 同比大涨34.3%

年报显示,截至2022年末,平安银行个人存款余额 10349.70 亿元,较上年末的7703.65亿元的增长 34.3%;2022 年,个人存款日均余额8,699.12 亿元,同比 2021 年增长 24.3%。

北青报记者计算得知,去年末,平安银行零售客户人均存款8400元,比2021年末的6517元增长近1900元;零售客户AUM中28.85%是存款,比2021年末的24.21%提升了4.74个百分点。

目前其他上市银行尚未披露年报,但根据央行此前发布的数据,整个银行业去年的零售存款都应大幅增长。央行数据显示,去年全年住户存款增加17.9万亿元,比2021年的增量9.9万亿元多增了8万亿元。3月3日,央行副行长刘国强在国新办发布会上表示,住户存款增加主要是受居民消费和投资状况影响,流动性偏好上升;随着宏观经济好转,居民的消费和投资信心都将增强,居民储蓄好额投资都将逐步回归常态。

去年代销基金收入同比下降33.80%

去年基金表现惨淡、银行理财产品遭遇两次“破净潮”,不少投资者“用脚投票”,将更多资金投入更稳妥的存款、保险等产品。投资者的行为变化也直接影响到银行相关业务的收入。

平安银行年报显示,2022 年实现财富管理手续费收入 64.47 亿元,因主动压降非标类产品规模及证券市场波动导致的基金销量下滑等因素影响,同比下降 21.5%。

具体来看,2022 年,该行实现代理基金收入 26.71 亿元,受市场等因素影响,同比下降 33.8%。2022 年,该行实现代理保险收入 19.84 亿元,同比增长 30.9%家族信托及保险金信托新设立规模 546.07 亿元,同比增长 43.6%。

不过,平安银行年报显示,在该行投资理财的客户数量不仅没有减少反而增长明显。年报称,通过发力线上平台,实现中长尾基础客群的快速渗透,2022 年末,该行代理非货币公募基金持仓客户数较上年末增长 102.0%。2022 年末,该行投资理财客户数较上年末增长 31.0%,其中,大众万元层级客户投资理财渗透率较上年末上升5.96 个百分点。

根据年报,这一成绩与该行的智能化建设密不可分。2022年,平安银行“AI+T+Offline”模式上线超4000个应用场景,为超4900万客户提供服务,其中超360万客户首次体验该行的投资理财服务,同比增长约90%。

值得一提的是,平安银行全资子公司平安理财2020年8月才正式开业,2022年末,平安理财总资产96.25亿元,净资产86.60亿元,全年实现净利润18.82亿元。

浙商证券最新研报指出,去年的疫情与债市波动,对平安银行零售信贷与财富业务造成冲击。但是严冬已过,压力最大的时候已经过去;疫情放开后零售业务有望逐步修复。

“新一贷”和信用卡等业务不良率有所上升

在资产质量方面,截至2022年末,平安银行不良贷款率为1.05%,较上年末微升0.03个百分点;拨备覆盖率为290.28%,较上年末上升1.86个百分点。

截至去年末,平安银行个人贷款不良率为1.32%,较上年末上升0.11个百分点;其中,住房按揭贷款不良率为 0.28%,“新一贷”不良率1.31%,比2021年上升0.3个百分点;信用卡应收账款不良率为2.68% ,比上年上升0.57 个百分点。

平安银行在年报中表示,2022 年,经济复苏持续放缓,对零售客户的就业和收入均带来一定影响,“新一贷”和信用卡等业务不良率有所上升。该行自 2021 年下半年已提高对贷前政策的检视频率,严格把控客户准入,并积极拓宽催清收渠道,加大对不良贷款的处置力度。2022 年,该行逐步提高抵押类贷款占比,优化个人贷款结构,并运用行业领先的科技实力和风控模型,提升客户风险识别度,实施差异化的风险管理政策,有效增强了风险抵御能力。

平安银行表示,将始终严格控制新户准入,做实对客户还款能力和还款意愿的审查,新户质量整体保持平稳。其中,信用卡应收账款受宏观经济环境变化,以及 2021 年四季度应监管要求调整信用卡逾期认定标准影响,新户逾期率有所上升,但该行已主动收紧贷前策略,增加优质额度投放,同时加大贷后催收力度,持续改善新户品质。

房地产行业不良率较上年上升1.21个百分点

年报显示,去年末平安银行企业贷款不良率0.61%,较上年末下降0.10个百分点。按照行业划分,2022年,平安银行在房地产业发放的贷款和垫款不良率增幅最大,较2021年末增长1.21个百分点,达1.43%。截至去年末,平安银行在房地产行业发放的贷款和垫款余额为2834.84亿元,占该行发放贷款和垫款本金总额的比例为 8.5%。

平安银行在年报中指出,主要受房地产行业风险暴露影响,本行房地产业不良率较上年末有所上升,但房地产不良贷款额基数低,整体风险可控;同时受宏观经济下行等因素影响,社会服务、科技、文化、卫生业和建筑业不良率较上年末略有上升,该已积极落实各项举措并加大清收处置力度,整体风险可控。

平安银行表示,2022 年,房地产市场仍处于筑底阶段,拿地、开工、投资、销售全链条承压。同时,房地产行业整体政策环境有所缓和,尤其是 2022 年第四季度以来,政策利好不断,房企融资环境持续改善,政策积极支持刚需和改善住房消费需求。房地产行业告别旧增长模式、向良性循环的新模式演进。后续,该行将继续落实监管要求,保持房地产领域信贷投放平稳有序,积极支持“保交楼”相关融资需求;积极支持保障性住房、租赁住房融资需求;重点支持刚需和改善型商品住房开发项目。持续加强房地产贷款风险管控,坚持贷管并重,在坚持“选好项目”基础上,进一步突出“管好项目”,实现对客户经营、项目进度、资产状态、资金流的全方位监控。

文/北京青年报记者 程婕

编辑/田野