因“未准确计量信用风险加权资产”和“银行承兑汇票业务不审慎”,黑龙江银保监局一日内向龙江银行及其哈尔滨分行发下罚单,累计罚款近300万。

月内多次接到罚单

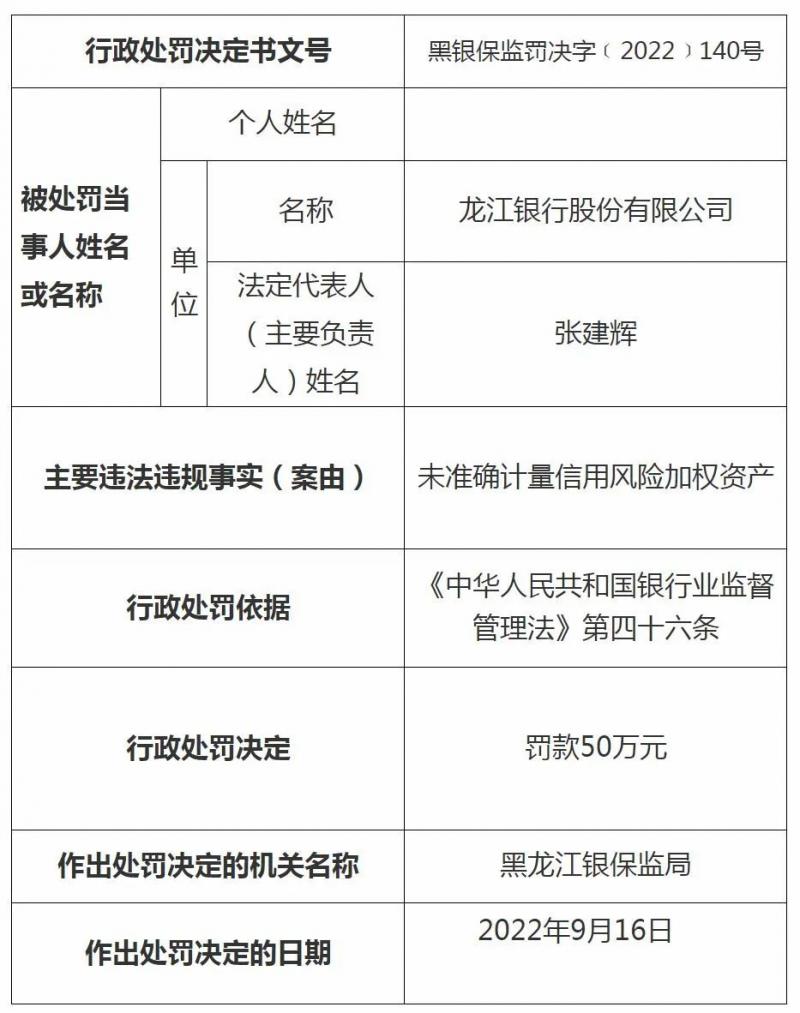

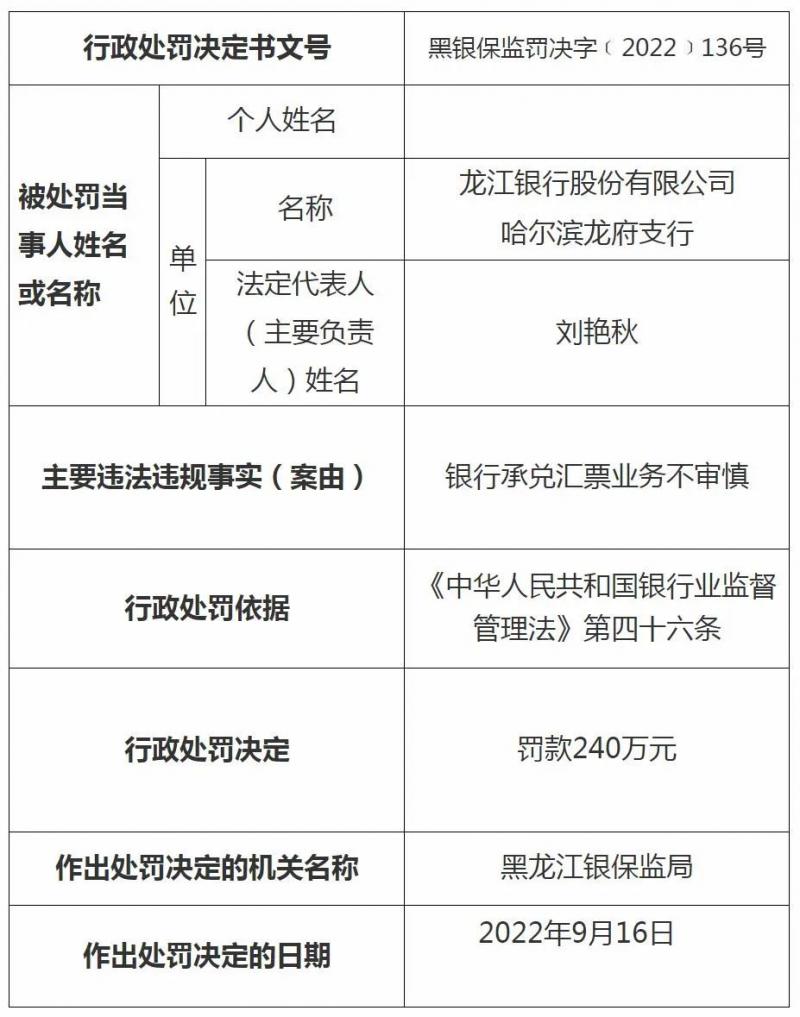

具体来看,龙江银行股份有限公司主要违法违规事实(案由)为未准确计量信用风险加权资产;龙江银行股份有限公司哈尔滨龙府支行主要违法违规事实(案由)为银行承兑汇票业务不审慎。

针对上述违规行为,黑龙江银保监局根据《中华人民共和国银行业监督管理法》第四十六条,对龙江银行股份有限公司罚款50万元,对龙江银行股份有限公司哈尔滨龙府支行罚款240万元,合计罚款290万元。

事实上,早在本月中旬,龙江银行牡丹江振东支行就因违规调整贷款质量分类,贷款五级分类不准确,被中国银保监会牡丹江银保监分局罚款人民币150万元。

净利润三年连降、上半年同比下滑25.51%

除罚单外,龙江银行也面临着其他方面的挑战。

公开资料显示,龙江银行于2009年12月25日正式对外挂牌营业,是在原齐齐哈尔市商业银行、牡丹江市商业银行、大庆市商业银行和七台河市城市信用社基础上合并重组而设立的省级城市商业银行。

重组的前五年,是龙江银行蓬勃发展的时期。2009年至2013年的五年里,该行净利润由1742万元增长至18.3亿元,增幅高达104倍。

而近年来,龙江银行盈利能力明显削弱。根据该行披露的年报,2018年至2021年,龙江银行分别实现营业收入49.92亿元、49.98亿元、45.98亿元和44.07亿元,同比变动4.54%、0.11%、-8%、-4.15%;净利润(母公司口径)16.18亿元、15.03亿元、9.47亿元,同比变动15.83%、-6.61%、-37%、-22.49%,已连续三年下降,整体降幅超过45%。

据龙江银行此前披露的2022年半年报显示,截至报告期末,龙江银行资产总额3038.53亿元,负债总额2856.49亿元,所有者权益182.05亿元。2022年1-6月,该行实现净利润3.96亿元,同比下滑25.51%。

资产质量堪忧

经营状况不佳的同时,该行资产质量也有待优化。

龙江银行2022年半年报显示,截至报告期末,该行不良贷款率3.89%,较上年末上升0.58个百分点。资本充足率13.87%,一级资本充足率10.86%,核心一级资本充足率9.02%,分别较上年末减少1.33个百分点、0.92个百分点、0.82个百分点。

尽管龙江银行曾表示严控贷款增量,大力处置存量风险贷款,但该行依旧面临较大的信贷资产质量下行压力。

纵观2018年至2021年财报数据,龙江银行不良率分别为2.14%、2.05%、2.19%和3.31%,呈现上升趋势;而该行的拨备覆盖率分别为193.61%、166.51%、166.7%、143.29%,呈现下降趋势。

根据银保监会发布的监管指标,截至2021年四季度末,商业银行不良贷款率1.73%,拨备覆盖率196.91%,龙江银行的两项指标均落后于行业平均水平。

编辑/范辉