7月19日晚间,广发基金两位“王牌”基金经理刘格菘和傅友兴披露了旗下部分基金的2022年二季报,其最新十大重仓股也随之出炉。

二季报显示,由刘格菘管理的广发小盘成长在2022年二季度调低了股票仓位至91.91%,但前十大重仓股变动不大,只有国联股份(603613)和福莱特(601865)两只“新面孔”。

由傅友兴管理的广发睿阳三年定开基金则调高了股票仓位至53.22%,2022年二季报前十大重仓股变动同样是2家,不过具体标的和刘格菘并不相同,新进前十的是南方航空(600029)和华利集团(300979)。

刘格菘:围绕已经建立全球比较优势的高端制造产业链布局

刘格菘现任广发基金副总经理、高级董事总经理、联席投资总监、成长投资部总经理,证券从业年限12年。

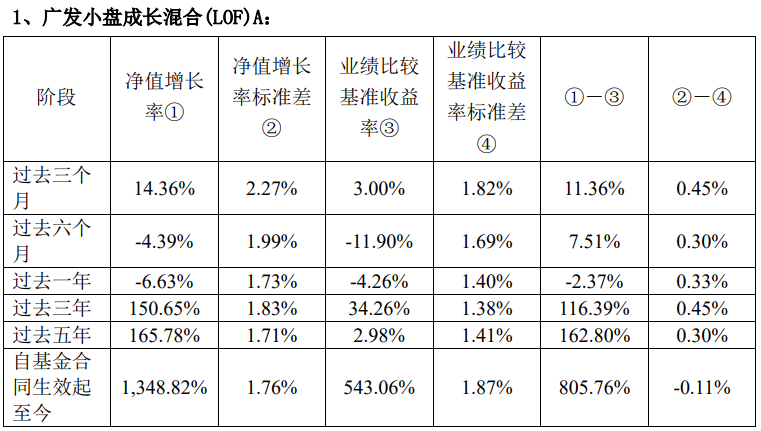

从业绩表现来看,二季度广发小盘成长A类基金份额净值增长率为14.36%,C类基金份额净值增长率为 14.24%,同期业绩比较基准收益率为3.00%。

广发小盘成长A

从持仓来看,对比2022年一季报,广发小盘成长的前十大重仓股的持仓集中度有所提升,二季度末占基金净值比为75%。

具体来看,广发小盘成长前十大重仓股分别是:小康股份(601127)、晶澳科技(002459)、隆基绿能(601012)、锦浪科技(300763)、圣邦股份(300661)、亿纬锂能(300014)、国联股份、龙佰集团(002601)、福莱特、康泰生物(300601)。

与一季度末的持仓相比,国联股份、福莱特新进入前十大重仓股,健帆生物、普利特退出前十大重仓股。

此外,刘格菘增持了锦浪科技、康泰生物、圣邦股份、隆基绿能和晶澳科技,减持了小康股份。

广发小盘成长二季报前十大重仓股,来源:Wind

刘格菘在二季报中表示,基本面的趋势力量有望重新成为资产定价的核心,下半年资本市场或有可能呈现结构性行情丰富多彩的局面。

“尽管5月份以来的基金净值反弹幅度较高,但我们本不希望以高波动率为代价获得预期回报。”刘格菘认为,二季度科技创新、高端制造方向的资产波动率超过其他资产背后的原因主要体现在两方面:一方面是高端制造类资产过去两年获得了较高的回报,二是在大部分市场参与者的资产选择中,高端制造资产与传统“核心资产”可能还有差异。

因此,从长周期看,刘格菘表示,基本面的趋势是决定资产价格的核心因素。随着基本面的趋势力量成为资产定价的核心,下半年市场整体波动率可能会回到历史正常区间水平。

从持仓看,刘格菘二季度依然围绕已经建立全球比较优势的高端制造产业链布局,部分核心标的持仓周期较长。

刘格菘解释道,从均值回归的角度,“损有余补不足”是普遍的规律。但如果把视角贴近微观产业链会发现,经济领域的普遍规律是“马太效应”——即强者恒强、优胜劣汰。

傅友兴:上游原材料价格大涨对A股形成的盈利冲击已初见改善曙光

傅友兴同样是广发基金的高管,他现任公司副总经理、高级董事总经理、联席投资总监、价值投资部总经理,证券从业年限20年。

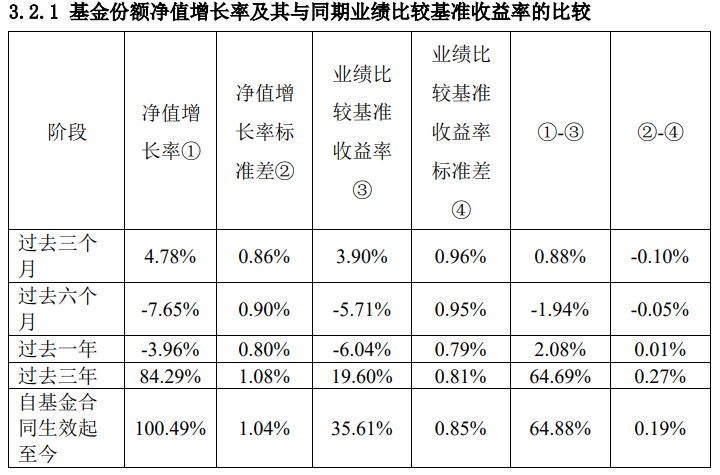

从业绩表现来看,广发睿阳三年定开基金在二季度份额净值增长率为4.78%,同期业绩比较基准收益率为3.90%。

广发睿阳三年定开基金业绩表现,来源:基金二季报

仓股方面,傅友兴在二季度减持了电力、农业等行业股票,增持了医药、轻工等行业股票,仓位变化不大。

具体来看,该基金前十大重仓股分别是:

科锐国际(300662)、欧派家居(603833)、金城医药(300233)、岱美股份(603730)、华利集团、曲美家居(603818)、羚锐制药(600285)、东鹏饮料(605499)、南方航空、比音勒芬(002832)。其中,金城医药和羚锐制药获大比例增持,华利集团和南方航空新进前十,温氏股份(300498)和长江电力(600900)退出前十。

广发睿阳三年定开基金二季报前十大重仓股,来源:Wind

傅友兴表示,二季度,大宗商品价格虽仍处相对高位,但环比已走弱。尽管经济仍处于早期修复阶段,但上游原材料价格大涨对A股形成的盈利冲击已初见改善的曙光。

傅友兴还引用了硅谷的天使投资人纳瓦尔的建议:“要努力工作,直到有能力拥有企业股权……最终真正能赚取财富的人都拥有产品和企业的所有权,或者拥有知识产权。”

在他看来,偏股型基金或是普通投资者拥有上市企业股权的途径之一。

傅友兴还引用了海通证券基金研究中心的统计数据,按中位数计,2011至2021年这十年期间,国内主动股票型基金的年化收益率达到16.5%。股票型基金的投资收益主要来源于一批优质上市企业所持续创造的价值。他致力于努力寻找质地优秀、股价相对其价值低估的企业,从而为持有人实现基金资产的稳健增值。

编辑/樊宏伟