能和人对话的机器人并不罕见,但是,能对话并完成信贷额度审批的机器人,此前还没出现过。7月18日,网商银行对外发布“百灵”智能交互式风控系统,在行业内首次探索人机互动信贷技术,填补市场空白,首批AI信贷审批员来了。据了解,首批AI信贷审批员可识别的凭证类型有26种,在对照测试中,其与人工的审核一致性达到80%。

51%小微商家期待更高额度 百灵系统解决个性化问题

“我们跑物流的,只有货运单,很难拿到抵押贷款。之前网商银行给了10万多额度,如果遇到旺季,要租车,就有点不够。”王师傅是货运司机,运营着一家小型物流公司,“上个月我上传了我货车的照片,道路运输证和拉货的合同,发票,没想到几分钟以后就给我提到20万了。这下旺季不怕了。”

数字信贷在国内发展超过10年,解决了许多小微经营者贷款“有没有”的问题,但是还未解决“够不够”的问题。调研显示,51%的小微商家期待更高额度。

“之所以不够,是因为金融机构对小微商家的画像刻画还不完整。虽然识别出了征信、工商、税务、移动支付流水、网络经营行为等数据,但是依然还有很多个性化资产没有被数字化,无法被识别”,网商银行CRO孙晓冬表示,“百灵系统要解决的就是这些个性化问题,将小微商家的画像刻画得更为完整。”

锻炼“火眼金睛” 百灵系统可感知26种凭证

拍几张照片,就能证明自己的经营状况?这背后需要AI信贷审批员有一双火眼金睛。

每个小微企业主手里,都有一些可以证明自己经营实力和稳定性的材料,比如合同、发票、流水、店面、存货等等,但是这些材料种类繁多,五花八门,要识别出来,难度很大。

以合同为例,它包含印刷文字、表格、手写体签名和公司印章等不同形式的信息,对机器而言,准确识别合同上的信息需要用到至少三种多模态感知技术,且都达到很高的准确率,另外还要考虑防篡改、翻拍等验真问题。

“百灵”目前已经支持包含合同、发票、营业执照在内的26种凭证,以及包含工程车辆、店面门头、货架商品等超过400种细粒度物体的识别,准确率达到95%以上,并且通过多尺度摩尔纹算法等验真技术,保证信息真实有效,可被风控系统采信。

能正确识别是第一步,“百灵系统”还需要理解这些材料背后的含义,具备认知智能。

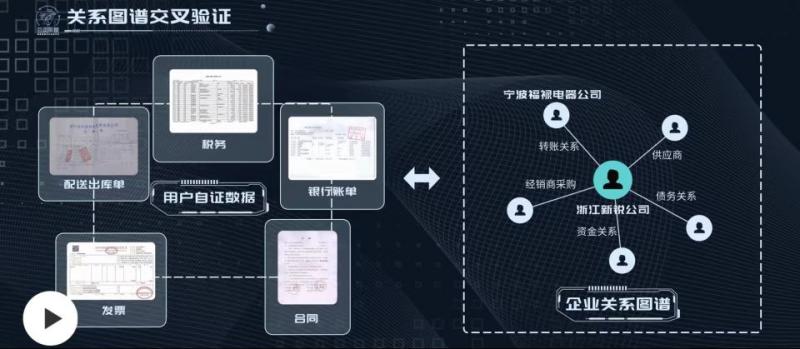

网商银行以图计算技术为基础,构建了目前业内最大规模的动态企业图谱和行业图谱,将行业的经营周期、资产构成、上下游逻辑也都纳入风控评估。同时,尝试与行业专家合作,将他们对行业的经验和判断转化成可用于风控的知识库,这些都能让百灵更“懂行”,能够理解材料背后的意义。

据了解,“百灵系统”推出的提额自证任务可以帮助用户平均提升3万元,不少用户甚至能获得超过10万元的信贷额度提升。

探索智能人机互动 让数字信贷也有“人情味”

数字信贷效率很高,但是,缺乏互动性,很难像银行网点的信贷经理那样与用户交流,听取用户的需求,了解用户更细致的情况。怎么让数字信贷也有“人情味”,具备双向互动性,是一个挑战。

交互智能实现了对用户的个性化信贷服务能力。通过“提额小助手”,“百灵系统”能够基于自然语义分析实现非剧本式的实时决策型对话,让机器人显得更有人情味。

与传统客服机器人的固定套路相比,这种对话模式能够有效提升用户留存和回应率,使得对话能顺利进行,引导用户提供有效的行业、流水、进货关系等信息,实时推荐合适的提额方式,并对客户上传的凭证和照片进行校验——就像有一个7X24小时的驻场信贷员一样。

文/北京青年报记者 温婧

编辑/田野