9月,汽车板块在资本市场上演集体“跳水”。

据《每日经济新闻》记者不完全统计,9月,74家汽车类上市公司(涵盖16家跨国整车企业、28家国内整车企业、19家国内零部件公司、11家国内汽车经销商集团)中,仅有18家上市公司市值增加,不足总数的三成。

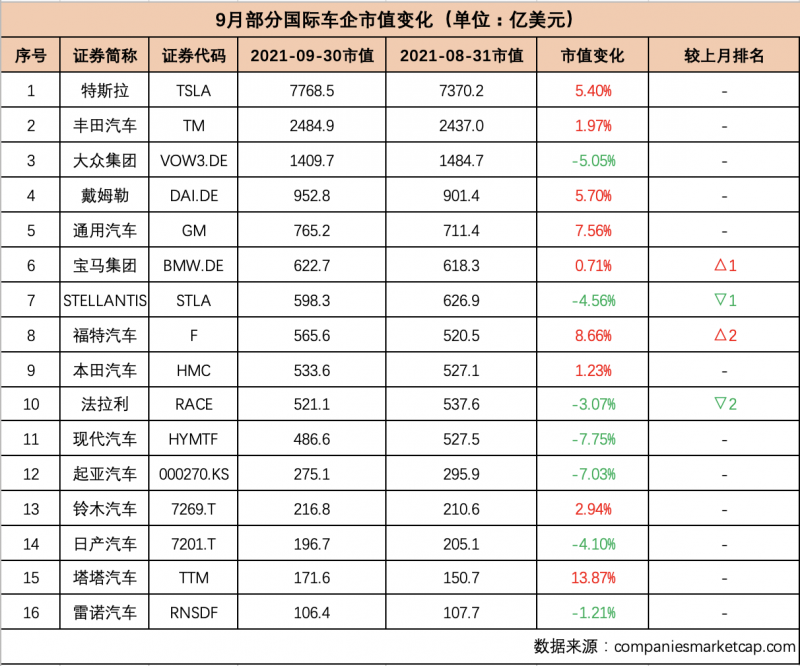

具体来看,超半数跨国车企9月市值有所增长,总体市值较上月增长443亿美元。其中,塔塔汽车(TTM)增长幅度最大,市值较上月增加20.9亿美元,环比增长13.87%。

中国车企整体表现不佳,仅有2家车企市值增加,市值总量下跌4891.04亿元人民币(以下简称亿元)。其中,比亚迪(002594.SZ)当月市值蝉联榜首,长城汽车(601633.SH)当月市值缩水超千亿元;恒大汽车(0708.HK)排名继续下跌,当前市值不足峰值时期的6%。

汽车零部件领域,19家上市公司中,仅有宁德时代(300750.SZ)、科大讯飞(002230.SZ)、当升科技(300073.SZ)3家企业市值“飘红”,其他16家公司市值出现下滑,合计市值环比减少超1246亿元。

而在“缺芯”阴霾的笼罩下,汽车市场终端销售渠道的表现也难有喜色。记者在统计数据中发现,9月,国内11家汽车经销商集团中仅有4家市值上涨,部分经销商出现库存紧缺、资金周转困难等问题。《每日经济新闻》记者在上海、北京等地的4S店销售人员处也了解到,“无车可卖”已成为汽车终端销售市场的共性问题。

超半数跨国车企9月市值“飘红”

9月,16家跨国车企中,有9家企业市值“飘红”,其余7家企业市值出现下滑,合计市值环比增加约443亿美元。其中,特斯拉(TSLA)、戴姆勒(DAI.DE)、通用汽车(GM)、福特汽车(F)、塔塔汽车(TTM)当月市值涨幅均超过5%。

具体来看,塔塔汽车9月市值和股价均环比增加13.87%。公开数据显示,该公司9月在印度汽车市场中的销量同比增长26%,达到5.6万辆;第二季度该公司销量同比增长55%,至17.13万辆。近日,金融服务公司摩根士丹利将塔塔汽车评级从持股观望上调为增持。

此外,福特汽车和通用汽车两家美国老牌车企9月市值表现也很突出。福特汽车CEO吉姆·法利在接受媒体采访时表示,公司未来还有很大的上升空间,人们越来越有信心,福特汽车将成为引领汽车行业数字转型的赢家之一。福特汽车开始为大规模转型打下基础,公司的股价绝对有更多上升空间。

通用汽车方面,其在全球芯片短缺和其他供应链存在问题的背景下,被投资银行高盛集团视为有吸引力的股票。高盛集团认为通用汽车抓住了行业生产复苏的好处,以及从电动汽车和先进的驾驶辅助系统获益的机会,并将这支股票的评价定位为“买入”。

跌幅方面,现代汽车(HYMTF)、起亚汽车(000270.KS)、大众集团(VOW3.DE)三家企业9月市值均环比下滑超5%。其中,现代汽车于近日在美国召回了约9.55万辆汽车。美国国家公路交通安全管理局发布的一份召回文件显示,此次召回的原因是生产缺陷可能导致车辆连杆轴承过早磨损。

在市值排名方面,特斯拉继续稳坐冠军宝座,且与排名第二的丰田汽车(TM)的差距进一步拉大,至约5283.6亿美元。在9月,特斯拉股价和市值均环比增加5.40%,市值增加了约398.3亿美元,至7768.5亿美元,约等于3.13个丰田汽车。

近日,特斯拉公布了2021年第三季度全球的生产和交付情况。数据显示,特斯拉第三季度所有车型总交付量达到24.13万辆,打破今年第二季度创下的历史纪录,环比涨幅达到接近20%,超越了华尔街分析师们此前的预期。

与此同时,摩根士丹利还将特斯拉2021年交付量预期从83.5万辆上调至88.1万辆,2022年交付量预期从113万辆上调至120万辆,并维持特斯拉900美元/股目标价和“超配”评级。而投行Wedbush的金融分析师Dan Ives给客户发的邮件更是继续重申1000美元/股是特斯拉未来12个月的目标价格。

板块调整叠加“缺芯”阴霾,中国车企市值总量减少4891亿元

相较8月的“全线飘红”,9月中国车企市值整体出现震荡。据记者不完全统计,中国28家车企(包括19家乘用车公司、9家商用车公司)中,仅有2家中国车企市值增加,市值总量下跌4891.04亿元。

整体来看,市值榜前三位较8月并未发生改变。自高到低,依次为比亚迪、长城汽车和蔚来(NIO)。其中, 长城汽车市值环比下滑20.16%,单月“蒸发”超1200亿元,约等于长安汽车(000625.SZ)当前市值;上汽集团(600104.SH)9月表现较好,排名提升两位至第四位;被上汽集团超越的小鹏汽车(XPEV)和吉利汽车(0175.HK)9月市值分别环比下滑16.15%和20.24%,分列榜单第五、六位。

有分析认为,除板块调整带来的影响外,由“缺芯”导致的车企产量数据下滑,也是车企股价集中走低的另一原因。以长城汽车为例,官方数据显示,长城汽车8月总产销量分别约为7.3万辆和7.4万辆,同比分别下滑16.86%和16.98%;广汽集团(601238.SH)、江淮汽车(600418.SH)8月的产销数据也出现同比超25%的跌幅。

“乘用车月度销量数据环比走势总体偏弱,主要受到芯片短缺影响。随着新冠肺炎确诊病例增速放缓,马来西亚开始放宽行动管制规定。作为全球封测重镇,马来西亚从疫情中恢复有望改善全球芯片短缺现况。”全国乘用车市场信息联席会秘书长崔东树表示,芯片供给短缺的问题或可于10月份得到明显改善,第四季度国内外车市整体增长较为乐观。

作为9月市值增幅最大的车企之一,北汽蓝谷(600733.SH)当月市值环比上涨20.57%至630.66亿元,排名较上月提升一位。9月26日,北汽蓝谷发布公告称,其子公司北汽新能源与华为签署全面业务深化合作协议,双方基于联合开发的HBT项目产品,共同打造“ARCFOX”和“HI”联合品牌。有分析认为,随着双方合作的不断深化,北汽蓝谷的股价表现仍有一定程度的上浮空间。

基于良好的业绩表现,力帆科技(601777.SH)已实现连续增长。力帆科技半年报显示,力帆科技营收17.36亿元,同比增长9.59%,归属于上市公司股东的净利润盈利约3740万元。同时,力帆科技的资产负债率已降至36.73%。

值得一提的是,受中国恒大(03333.HK)债务危机影响,恒大汽车股价仍处于下滑区间。9月,恒大汽车市值跌幅为48.94%,再次成为市值排名变动最大的国内车企。9月24日,恒大汽车发布公告称,“面对资金严重短缺的问题。鉴于流动性压力,本集团出现部分日常开支暂停支付及相关供应商暂停供应的情况。考虑到上述改善流动性的困难、挑战及不确定性,本集团无法保证继续履行有关合同下的财务义务。”截至公告日,该集团为部分项目争取复工未获得重大进展。

对此,已有多位持股股东于近日选择抛售恒大汽车股份。10月5日,港股上市公司中誉集团(00985.HK)发布公告称,公司已通过公开市场出售3218万股恒大汽车股份,每股均价3.89港元,总代价1.25亿港元(不包括交易成本)。

中誉集团方面表示,考虑到股票市场近期的波动、多变的市场及经济状况,董事认为出售事项可削减中誉集团亏损,并巩固中誉集团之财务及现金状况,及重新分配其财务资源至其他业务需要。此外,港股上市公司意马国际(00585.HK)也发布公告称,公司间接附属公司以每股3.84港元的平均价格,在公开市场上清仓300万股恒大汽车股份。

商用车板块9月市值整体也呈现出不同程度跌幅。其中,亚星客车(600213.SH)、金龙汽车(600686.SH)下滑幅度较为明显,分别为19.16%和15.03%。

零部件板块“跌”字当头,宁德时代逆势上演“一枝独秀”

9月,国内汽车零部件板块整体表现不佳。19家零部件上市公司中,仅有宁德时代、科大讯飞、当升科技3家企业市值“飘红”,其他16家公司市值出现下滑,19家上市公司在9月市值合计环比减少超1246亿元。

涨幅方面,宁德时代逆势上演“一枝独秀”,成为9月国内汽车零部件板块中唯一的市值环比涨幅超5%的企业,市值为12244.29亿元,继续稳坐该板块市值榜第一位,与位列第二位的赣锋锂业(002460.SZ)的差距拉大至超9902亿元。

9月,宁德时代不断加码产业链布局。当地时间9月28日,加拿大千禧锂业公司宣布,已同意接受宁德时代的收购,交易价格为3.768亿加元(约2.97亿美元)。而前一天,宁德时代参股公司注资2.4亿美元(约人民币15.52亿元)入股了刚果(金)的锂矿项目Manono。

尽管宁德时代股价和市值不断攀升,但其却遭到了海外最大中国股票基金的减持。晨星数据显示,海外最大的中国股票基金——安联神州基金自今年6月之后,已经连续第三次减持宁德时代的股票。不过,宁德时代还是该基金第一大重仓股。

当升科技在9月市值则环比增长4.45%,至372.42亿元。不过,尽管其股价在一路上升,但当升科技高管则在减持股份。9月7日,当升科技当日涨停。当晚,当升科技发布公告称,公司副总经理王晓明计划15个交易日后的6个月内,通过集中竞价交易方式减持公司股票20.25万股,即不超公司总股本的0.04%。

中银证券曾表示,当升科技新增产能快速释放,全球产能加快布局,下一步将加快推进该项目的投资决策及落地实施。此外,该公司未来将根据客户需求,加快开展磷酸铁锂产能的规划和论证工作。

跌幅方面,赣锋锂业(02460.SZ)、天齐锂业(002466.SZ)、孚能科技(688567.SH)三家动力电池企业9月市值环比跌幅均超20%。公开数据显示,进入9月后,以赣锋锂业为代表的锂矿股进入下行通道。不到1个月时间内,赣锋锂业股价跌幅达到31%左右,而同期大盘跌幅不到2%。

此外,国轩高科(002074.SZ)、鹏辉能源(300438.SZ)等锂电股9月市值也出现了10%左右的环比下滑。而福耀玻璃(600660.SH)、均胜电子(600699.SH)、四维图新(002405.SZ)等非锂电股9月市值也出现不同程度的跌幅。

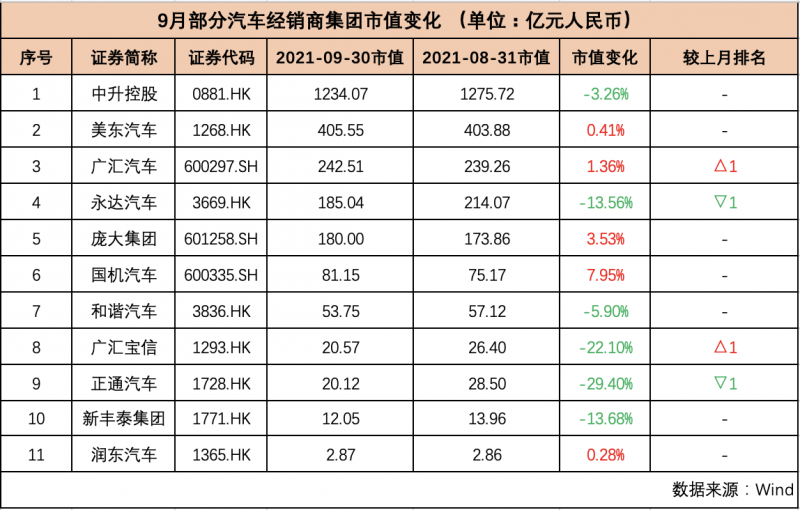

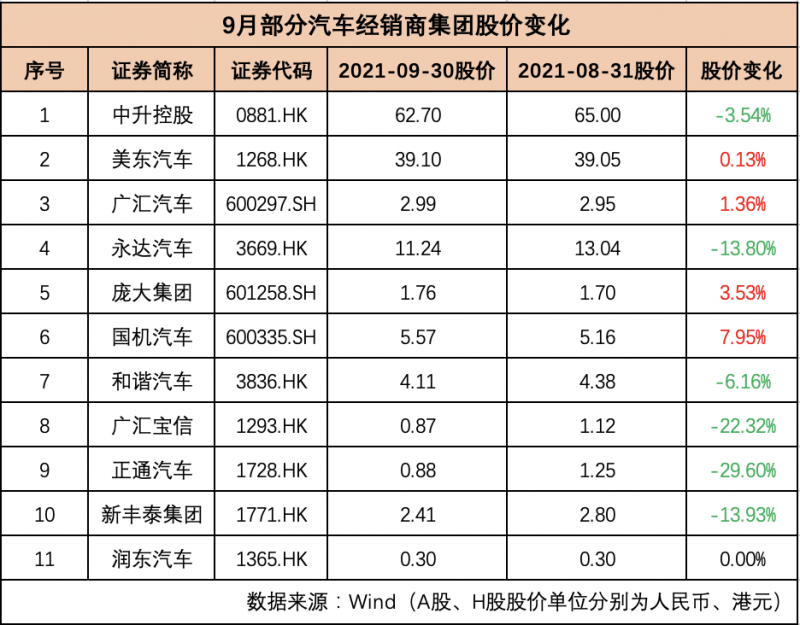

“金九银十”成色不足,11家经销商市值表现“喜忧参半”

9月,国内11家汽车经销商集团中仅有4家呈现“飘红”,且涨幅并不明显,市值合计较上月减少73.13亿元。

具体来看,中升控股(0881.HK)以1234.07亿元蝉联国内经销商市值榜首;美东汽车(1268.HK)环比小幅上涨0.41%, 以405.55亿元市值位列第二名;上月排名第三位的永达汽车(3669.HK)9月市值波动较大,环比下滑13.56%至185.04亿元,被广汇汽车(600297.SH)以242.51亿元的市值超越。

9月,正通汽车(1728.HK)与广汇宝信(1293.HK)市值跌幅较大,分别下滑29.4%和22.1%,二者在本月排名出现对调,分列榜单第八、第九位。值得一提的是,9月27日,广汇宝信2021财年中报显示,其2021年1月1日~2021年6月30日实现营业收入198.91亿元,同比增长36.21%;归属母公司净利润3.93亿元,同比增长324.07%。

眼下,“缺芯”危机已传导至终端市场,经销商集团普遍面临“无车可卖”的情况。9月30日,中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,9月汽车经销商库存预警指数为50.9%,同比下降3.1个百分点,环比下降0.8个百分点,库存预警指数逼近荣枯线。

“目前经销商面临库存紧缺、资金周转困难等问题,销售规模开始缩减,再加上旺季也没有推出大规模的营销活动,导致客流量不足。”中国汽车流通协会方面分析称,当前新车交付周期在1~3个月之间,过长的交付周期导致部分订单流失,经销商主要采取保价措施,稳定销量及盈利。

记者在采访上海、北京等地的4S店销售人员时也了解到,芯片短缺已是阻碍汽车终端销售的共同难题。上海某蔚来体验店的汽车销售人员告诉记者:“芯片供应短缺程度比我们想象中还要紧张,不同配置的车辆等待提车的时间不同,短则1个月,长则到年底。我们只能建议顾客尽量早点订车。”

“今年不复往年火爆,‘金九’失色,‘银十’未卜。受疫情影响,黄金周出游人员减少,门店客流增加。如果车源供应紧张有所缓解,预计10月环比9月销量将有所上升。”中国汽车流通协会方面表示,进入10月旺季,缺芯问题尚未缓解,疫情反复也会对市场造成冲击。但中国汽车流通协会方面认为,目前汽车芯片缺口峰值已经过去,未来芯片供应将会缓慢提升,但传导至汽车终端销售市场仍需3~5个月。

文/每日经济新闻 董天意 孙磊

制表/孙磊

编辑/温冲