中信坐稳券商“一哥”

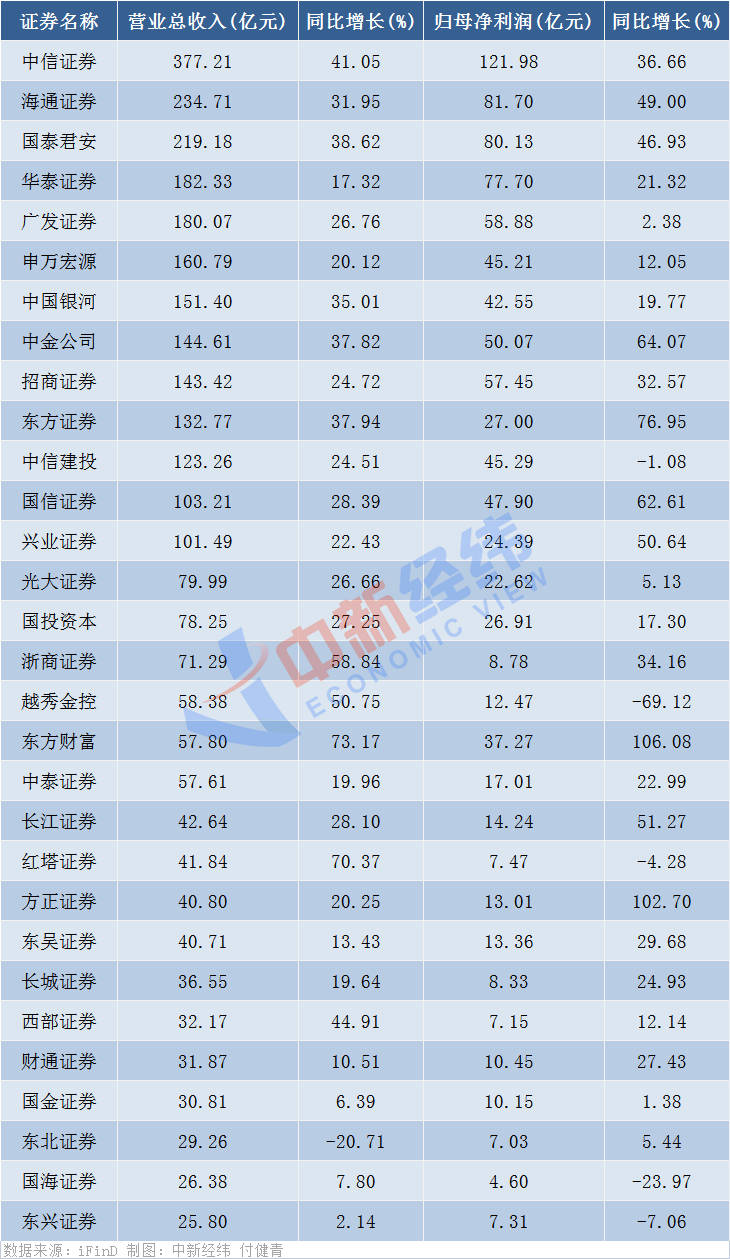

梳理营业总收入排位前30的上市券商,规模超百亿元的上市券商达13家。其中,中信证券排名第一,达377.21亿元,海通证券、国泰君安分别以234.71亿元、219.18亿元紧随其后。

从营业总收入增速来看,东方财富、红塔证券同比增长超70%;浙商证券、越秀金控同比增长超50%;中信证券、西部证券同比增长超40%。

归母净利润方面,中信证券是唯一一家录得超过百亿的上市券商,虽然体量巨大,但依然同比增长36.66%。超过50亿元的券商还有海通证券、国泰君安、华泰证券、广发证券、中金公司、招商证券。

另外按增速看,东方财富、方正证券同比增长超100%;东方证券同比增长超70%;中金公司、国信证券同比增长超60%。

三大业务稳步发展,机构:行业估值与业绩不匹配

经纪业务、投资银行业务、资产管理业务是券商最核心的业务。

据iFinD数据显示,经纪业务方面,中信证券以净收入67.42亿元位居第一,超第二名国泰君安逾25亿元。录得超过30亿元上市券商还有华泰证券、广发证券、申万宏源、中国银河、招商证券、国信证券。

投资银行业务方面,中信证券、中金公司、海通证券位列前三,净收入分别为33.07亿元、26.94亿元、25.25亿元。规模超过10亿元的还有国泰君安、华泰证券、中信建投、光大证券。

资产管理业务方面,中信证券、广发证券分别以净收入55.72亿元、48.29亿元领跑上市券商。二八分化明显、多数券商业务规模不足10亿元。

华创证券研报指出,证券行业头部聚集性进一步提升,资本杠杆率大多较年初有所下降,行业平均资本杠杆率22.9%(头部券商为19.6%),较年初降低1.6个百分点(头部券商下降1.0个百分点)同时,业务由重向轻,ROE水平获得抬升,上半年ROE均值提升至4.46%(上年均值为4.18%)。

信达证券研报表示,市场将会从初期大财富管理净利润贡献占比高的券商向真正具有优质产品和优秀投顾能够留存客户的券商扩散,同时估值体系将重塑,留存更多AUM(资产管理规模)的券商将享有估值溢价。当前板块估值平均市净率1.81倍,处于2000年以来20%分位,距离估值中枢平均市净率2.61倍有较大空间,估值与业绩、资产质量不匹配,仍然建议积极参与。(中新经纬APP)