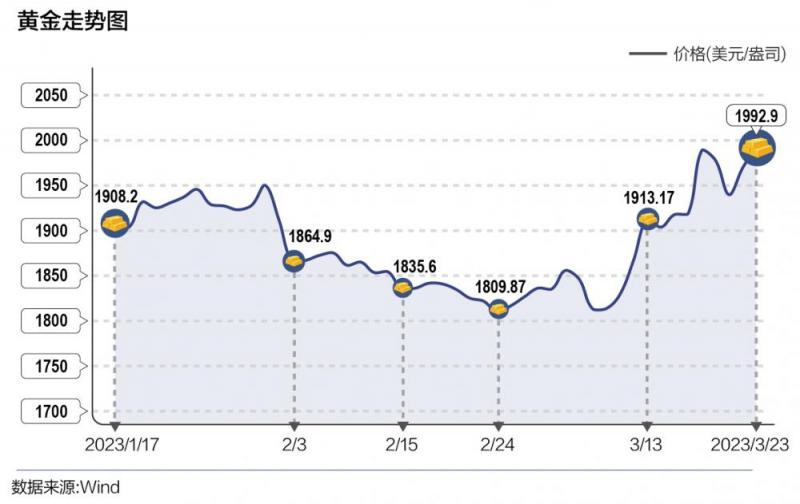

受欧美银行业风波引发避险情绪高涨影响,过去一周黄金价格节节攀升。

截至3月24日凌晨收盘时,COMEX黄金期货主力合约报收1994.34美元/盎司,当周一度上涨突破2000美元/盎司整数关口。

面对迅速上涨的金价,国内黄金首饰加工批发商也遭遇“幸福的烦恼”。一面是在消费者“买涨不买跌”的驱动下,下游黄金零售商纷纷加大首饰采购量,令加工批发商赚得盆满钵满,一面却是他们日益担心高价采购黄金用于首饰加工,无形间陷入高库存成本风险。

“现在,大家都担心未来金价回调,自己非但把微薄的加工费赔进去,还损失一大笔黄金采购本金。”一位国内黄金首饰加工批发商负责人告诉记者。

记者多方了解到,面对不断飙涨的金价,越来越多黄金首饰加工批发商压缩自主经营规模(业内也称现结模式)——即先自行采购黄金并加工成各类首饰,再销售给下游黄金零售商;取而代之的是他们希望下游黄金零售商先自行在上海黄金交易所采购黄金,再交给他们加工成各类首饰,进一步提升纯粹的来料加工业务占比。

“最近一段时间,只有一些中小型黄金加工批发商仍在增加自主经营规模。此举一方面是为了拓展业务,另一方面也是在押注黄金价格继续走高。”这位国内黄金首饰加工企业负责人直言。但此举能否成功,没人知道。

值得注意的是,随着金价不断飙涨,市场开始担心海外黄金开采商也可能“囤金待涨”。

“以往,只要黄金价格迅速大涨,总有一些海外黄金开采商采取囤积待涨策略。”一位黄金贸易商告诉记者。但今年以来,他反而发现多数海外黄金开采商并未减少对亚洲地区的黄金销售力度。

一家从事黄金首饰加工的上海黄金交易所会员机构人士向记者透露,目前他们也没感受到上游黄金采购供需关系趋紧——上午他们在上海黄金交易所下单采购,下午就能走完流程准确运走黄金。

在他看来,这背后,是两大因素驱动海外黄金开采商反而趁着金价上涨增加面向中国的黄金销售力度。一是今年以来中国黄金消费需求旺盛令远东地区黄金现货交易溢价幅度相对较高,吸引海外黄金开采商将黄金从西方国家运往中国赚取更高的溢价收益,二是金价上涨令欧美不少民众出售黄金换回现金,导致不少黄金贸易商手里的回收旧金量增加,若黄金开采商降低面向中国的黄金出售量,这部分黄金也能有效填补市场需求缺口。

这位上海黄金交易所会员机构人士直言,目前业界都在密切关注未来金价走势,无论金价继续大幅上涨还是回调,都可能将剧烈影响黄金上下游产业链生态。

黄金加工批发商遭遇“幸福的烦恼”

随着去年底防疫措施优化,国内黄金首饰消费市场格外火爆。

世界黄金协会中国区CEO王立新告诉记者,2月份他拜访了多家黄金加工批发商,这些企业普遍反映今年市场行情相当特殊——从去年底到春节期间的黄金首饰销售格外高涨,即使在春节后市场热度也没有明显下降。

上述国内黄金首饰加工批发商负责人向记者透露,去年底以来,他们刚加工完的首饰尚未进入展厅,就被下游黄金零售商一抢而光。目前,不少下游黄金零售商仍在积极进货,因为他们认为不少消费者“买涨不买跌”——金价上涨反而进一步带火金饰消费需求。

这也给众多黄金加工批发商造成幸福的烦恼。

记者多方了解到,目前多数黄金加工批发商更愿接受纯粹的“来料加工”订单——即下游黄金零售商先从上海黄金交易所采购黄金,再交给他们按要求加工成各类首饰,如此黄金加工批发商就无需承担金价回调所带来的资金损失压力。

“但是,仍有一些下游黄金零售商希望我们能扩大自主经营业务规模——即我们自己先采购黄金并加工成首饰,他们再根据订单交付期间市场价格采购。”这位国内黄金首饰加工批发商负责人直言。究其原因,是这些黄金零售商认为首饰消费市场火热,更愿将资金投入市场推广促使销售业绩更上一层楼,转而让黄金加工批发商承担部分黄金采购资金沉淀成本与黄金价格波动风险。

他承认,这的确对黄金加工批发商的风险管理能力提出更大的考验——若订单交付时金价下跌,黄金加工批发商将被迫承受金价下跌损失。目前他采取的应对策略,是在自行采购黄金后,通过黄金期货进行卖空套保,从而规避金价回调风险。

记者获悉,目前采取类似黄金期货沽空套保策略的,主要是大型黄金加工批发商,因为他们有足够资金实力聘请专业的黄金期货套保操作团队,众多中小型黄金加工批发商只能选择“裸奔”,押注金价进一步上涨。

所幸的是,由于近期金价快速飙涨一度突破2000美元/盎司,越来越多中小型黄金加工批发商也担心金价回调风险骤增,纷纷向大型同行取经,借鉴他们的黄金期货套保策略,给自己自行采购的黄金头寸做好价格风险对冲。

事实上,当前部分大型黄金加工批发商的黄金价格风险对冲压力也不小。通常情况下,他们会自己预留3-5吨黄金用于业务周转。但去年底以来黄金首饰产销两旺状况消耗了他们不少黄金库存,如今他们也有高价补库存压力。

“考虑到我们黄金期货套保规模占比不会很高,目前我们只能采取另外两种应对策略,一是等待金价下跌时再补库存,二是只接受那些纯粹来料加工的订单。”多位黄金加工批发商运营总监告诉记者,这或许令他们流失一些业务机会,但越是金价疯狂波动期间,企业稳健经营显得尤其关键。

王立新指出,过去一周金价上涨尤其迅猛,可能会造成现阶段黄金消费需求有些许减弱。众多黄金零售商面对金价飙涨,也会担心自己看不准未来金价走势,可能会减少金饰采购量。其实,经历今年前3个月的金饰销售旺季,市场热度稍有降温也是正常现象。

海外黄金开采商不再“囤金待涨”

值得注意的是,随着黄金价格一度上涨突破2000美元/盎司,市场开始担心海外黄金开采商可能“囤金待涨”。

“以往每逢金价大涨,都会听说部分海外黄金开采商若继续看涨金价,就会减少黄金销量,将更多黄金储备起来待涨而沽。”上述黄金贸易商告诉记者。考虑到近年中国黄金进口量稳步增加,这或许将令中国黄金供需关系趋紧,带动金价进一步走高,令海外黄金开采商的算盘得逞。

但记者多方了解到,目前国内黄金加工批发商尚未感受到黄金供需关系趋紧。

“若我们早上从上海黄金交易所下单采购,下午基本就能走完流程运走黄金。”前述从事黄金首饰加工的上海黄金交易所会员机构人士向记者表示。

在他看来,今年以来金价持续走高,反而令海外黄金进口商增加面对中国的黄金销售量。究其原因,主要是今年以来中国黄金首饰产销两旺,令远东地区黄金现货交易相比欧美地区存在较高的溢价幅度,吸引海外黄金进口商将更多黄金拿到远东地区销售。

何况,随着近年中国黄金进口量稳步增加,海外黄金开采商需与中国买家保持长期良好的业务合作,不大敢贸然囤金待涨,导致现有合作关系破裂。

记者获悉,目前多数海外黄金开采商之所以增加对中国的黄金销售量,还有三大原因,一是高通胀压力导致更多欧美民众逢高出售黄金筹资用于生活开支,导致欧美回收旧金量增加,若海外黄金开采商惜售黄金,这部分回收旧金也能有效填补中国市场需求缺口;二是金价上涨令全球消费者购金意愿有所降温,但鉴于中国消费者偏好“买涨不买跌”,令海外黄金开采商纷纷将近期销售重心向中国市场倾斜;三是欧美央行大幅加息令海外黄金开采商的黄金开采融资成本水涨船高,迫使他们也需要出售更多黄金筹资应对日益高涨的贷款本金利率支付。

“即便少数海外黄金开采商选择囤金待涨,也不会显著影响中国黄金进口规模。”前述黄金贸易商认为。目前他感觉到多数海外黄金开采商更倾向逢高抛售黄金库存,因为中国黄金首饰迎来难得的产销两旺期,恰恰是他们将过去三年疫情期间高库存转化成巨额现金的好机会。

编辑/樊宏伟